回顾2024年,美股市场可谓“大丰收”,几乎所有投资者都收获颇丰。我们为客户选择的保本基金回报率全部超过20%。

Read MoreAi 对芯片的需求,将使其成为芯片的终结者

最近人工智能行业的蓬勃发展引发了对芯片行业的广泛关注。今天,我们将深入探讨这个引人注目的话题,讨论人工智能对芯片行业的需求、摩尔定律的局限性以及可能导致人工智能成为芯片行业的终结者的可能性。

算力走到瓶颈

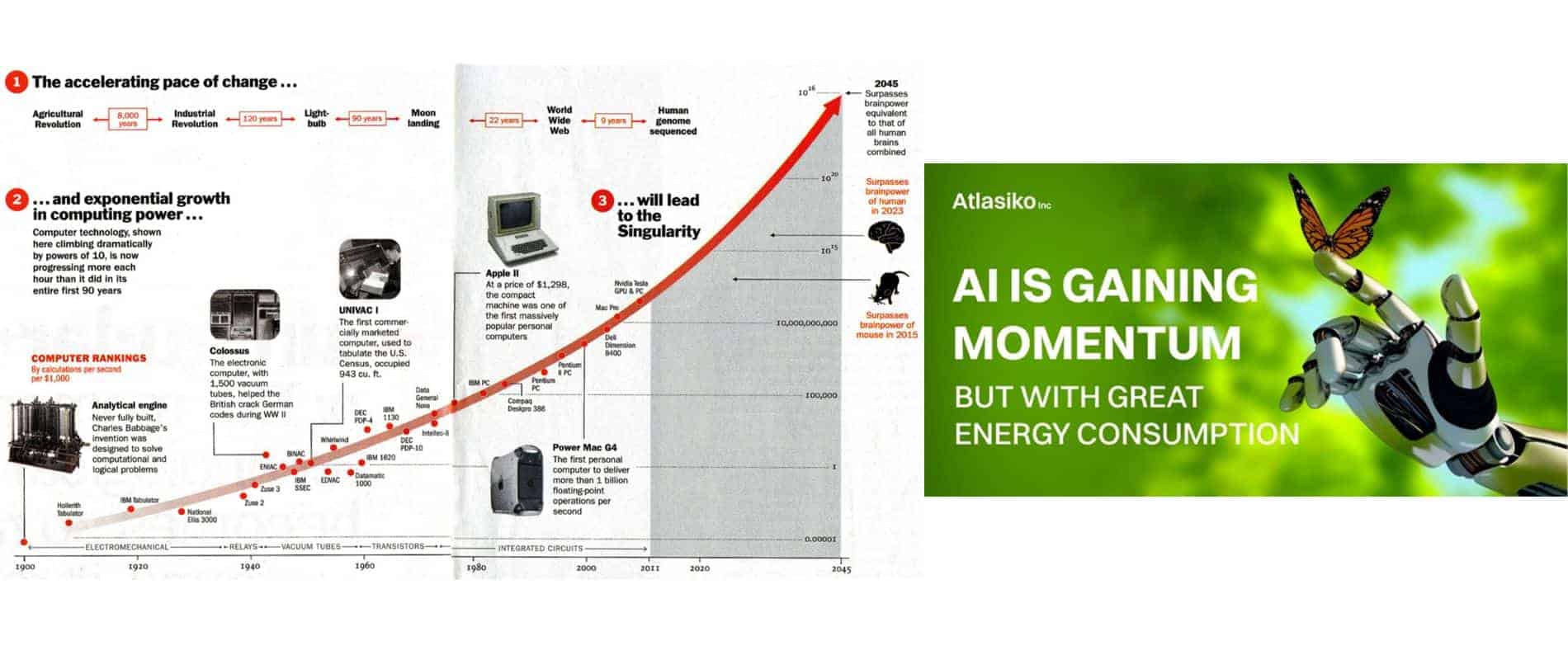

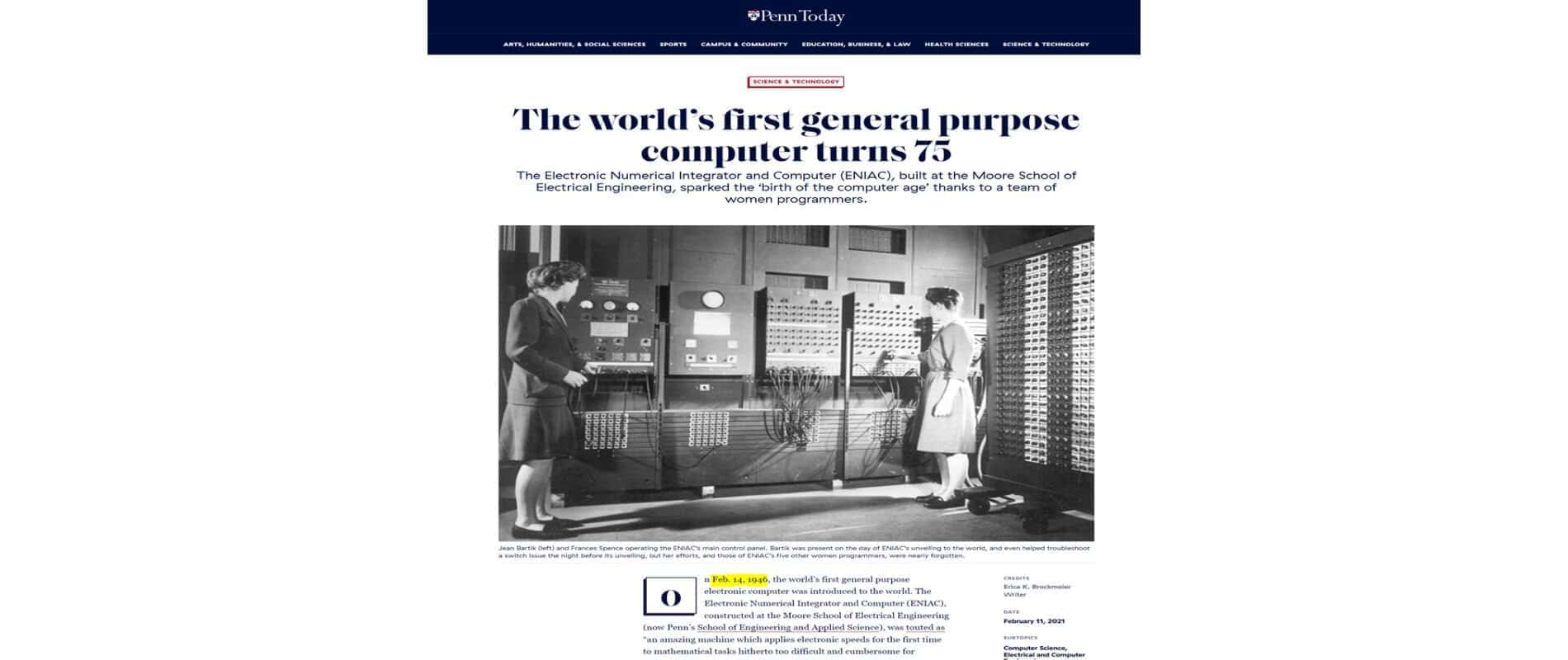

首先,让我们回顾一下人工智能的发展历程。2022年被宣布为”AI元年”,标志着人工智能时代的正式到来。人工智能的实现依赖于算力的提升,从最初的CPU到后来的GPU、TPU和NPU,不断驱动着芯片行业的发展。由于人工智能的快速发展,Nvidia等公司的股价暴涨,成为市值第二大企业。

- CPU即中央处理器(Central Processing Unit)

- GPU即图形处理器(Graphics Processing Unit)

- TPU即谷歌的张量处理器(Tensor Processing Unit)

- NPU即神经网络处理器(Neural network Processing Unit)

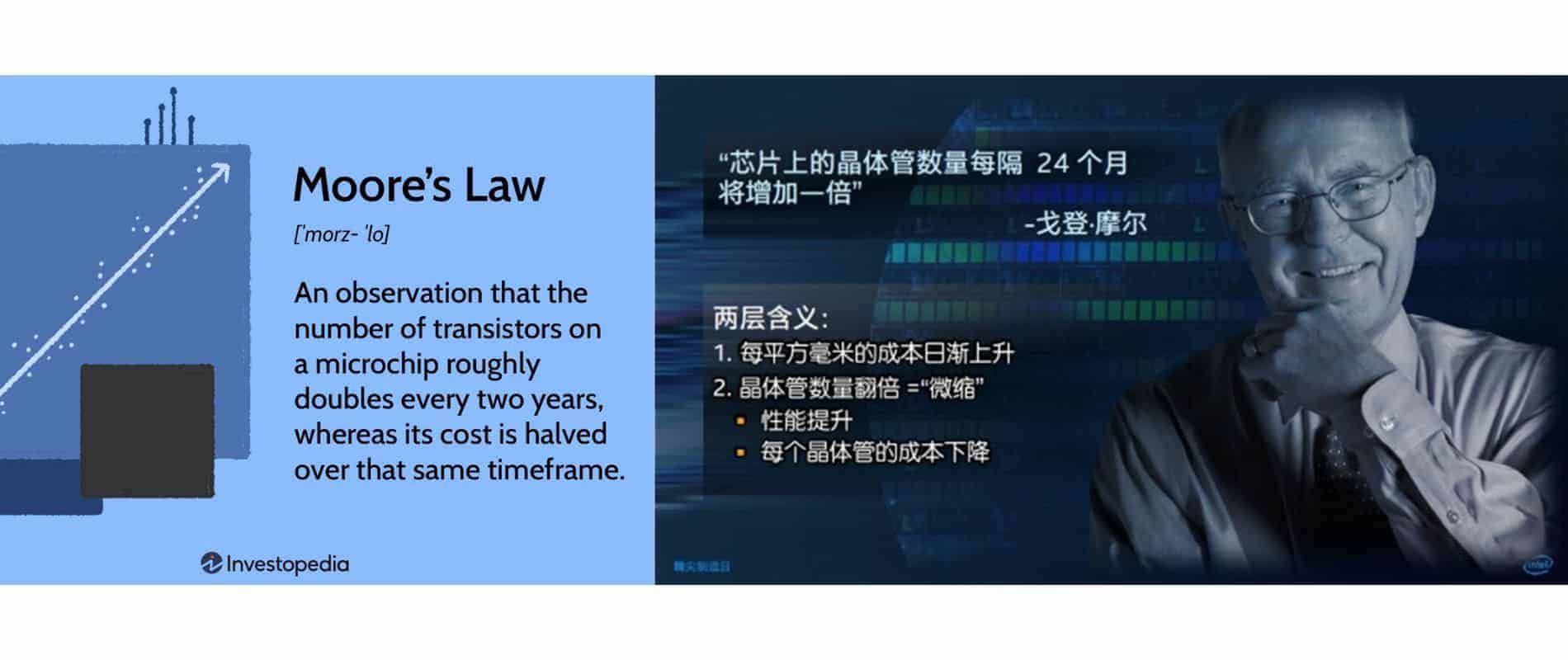

然而,随着技术的不断发展,摩尔定律的局限性逐渐暴露出来。摩尔定律自20世纪末以来一直是技术创新和社会变革的推动力(FAGA(美国科技行业中四家知名企业:Facebook、Amazon、Google和Apple)以摩尔的洞察为基础构建了商业模式。),但随着晶体管数量的增加,功耗的上升导致了效率的降低。CEO黄仁勋等人早已指出摩尔定律已经过时,而摩尔本人也在2005年的采访中承认了其面临的物理极限。

那么,摩尔定律是否真的可以永远的,不断的升级下去呢?

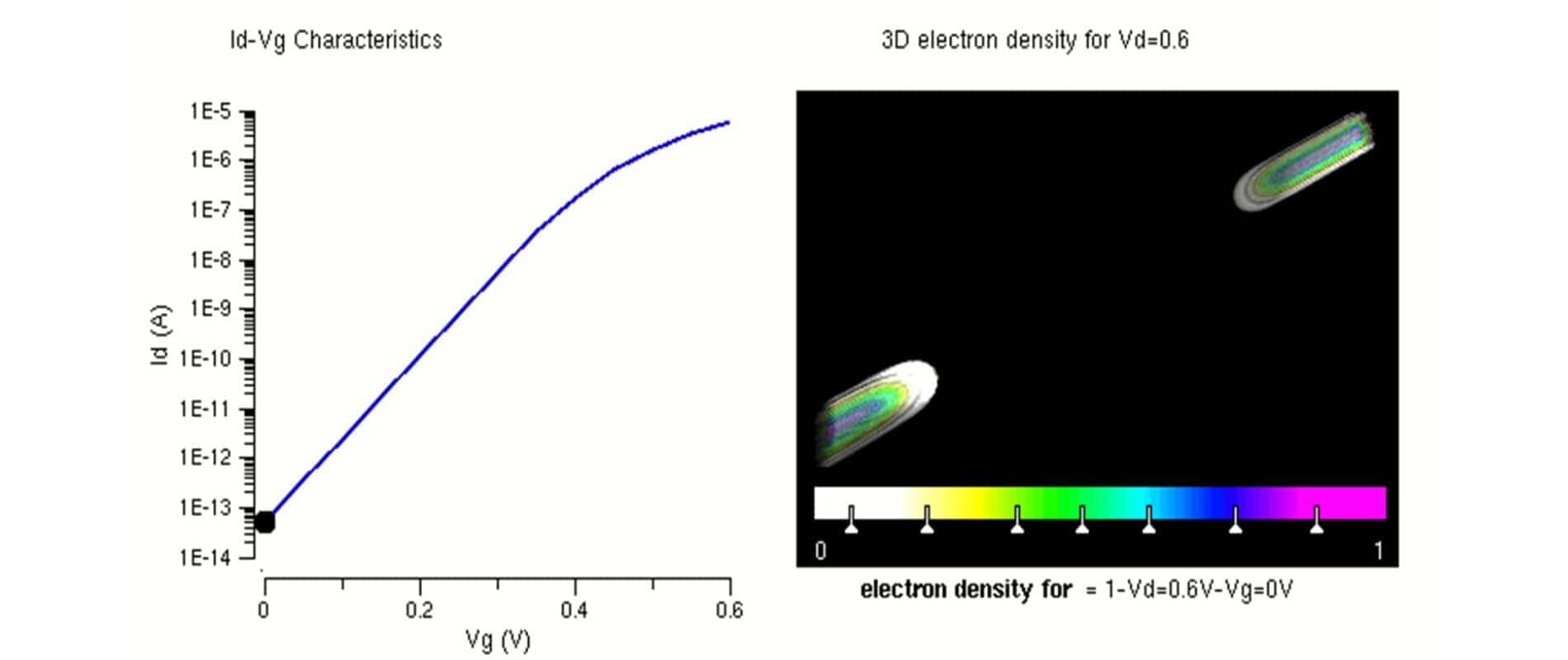

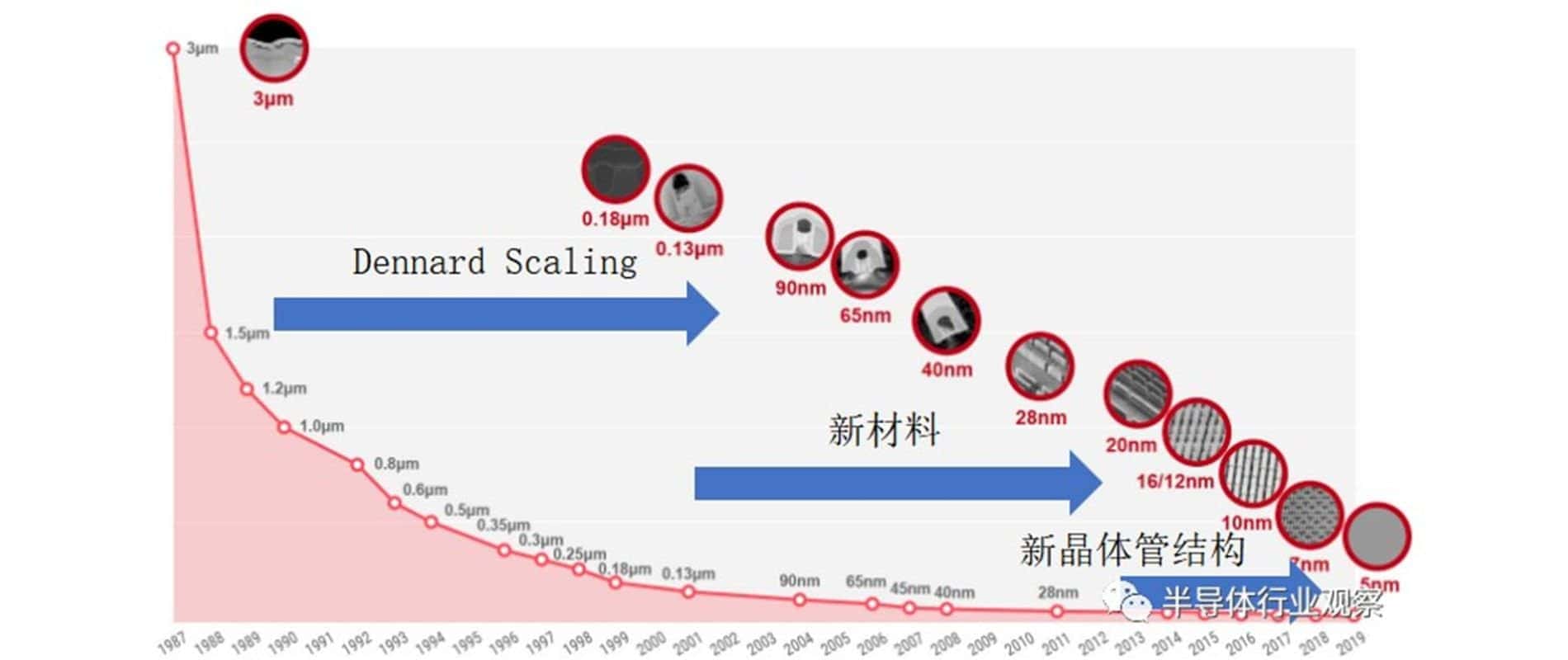

工艺制程推动摩尔定律不断实现,在最初的3um到0.13um制程的提升过程中,Dennard Scaling都是有效的,但是0.13um以后Dennard Scaling便逐渐失效,主要原因是在芯片尺寸不变,晶体管变小,数量变多的情况下,沟道区域电流泄漏会导致晶体管升温,从而导致芯片的功耗上升,打破了晶体管数量,计算速率和能耗之间简单的线性递推关系。

反映到现状,就是CPU厂商不再能简单的依靠增加时钟频率和核数来提高计算能力,因为整体功耗的大幅增加只会使一部分核处于理想的工作状态。

行业内部做了大量的研究和尝试,试图为摩尔定律续命。但是,这些都无法从根本上改变摩尔定律所面临的问题:发热导致效能降低。

2023年,摩尔定律的发明人摩尔去世,这也被认为是芯片行业一个时代的结束。随着技术的发展,我们或许需要放弃对芯片的依赖,寻求新的技术路径。

无法突破的物理极限导致了整个人类的科技进步走入瓶颈。要走出这个瓶颈,放弃芯片这条路,就是必然结果。

所以说:芯片行业已然是黄昏产业。

除了技术层面的变化,行业内外的合作与创新也值得关注。比如OpenAI的CEO Sam Altman将一家核能公司上市,以帮助实现人工智能的发展。这种跨界的合作与创新或许也是未来科技发展的新方向之一。

当我们考虑人工智能对芯片行业的影响时,还需要考虑到数据中心的需求。人工智能的训练需要大量的数据处理和存储,这导致了对高性能芯片和高速网络的需求不断增加。云计算巨头如谷歌、亚马逊和微软纷纷投资于新的数据中心架构,以满足人工智能的需求。谷歌的TPU芯片已经成为云计算市场的一部分,其在机器学习任务上的性能超过了传统的CPU和GPU。

此外,人工智能还推动了边缘计算的发展。边缘计算将数据处理和分析移至靠近数据源的地方,以降低延迟并提高效率。这导致了对低功耗、高性能芯片的需求增加,以满足在边缘设备上运行复杂的人工智能算法的要求。因此,芯片制造商和技术公司正在努力开发适用于边缘计算的新型芯片架构,以满足这一新兴市场的需求。

另一个值得关注的趋势是人工智能硬件的多样化。过去,GPU被广泛应用于训练深度学习模型,但随着人工智能的不断发展,针对特定任务的定制芯片也开始出现。比如,谷歌的TPU被专门设计用于加速神经网络推理,而英特尔的Nervana芯片专注于深度学习训练任务。这种定制化的硬件设计使得人工智能应用的性能得到了显著的提升,同时也推动了芯片行业的创新。

总的来说,人工智能的快速发展对芯片行业带来了巨大的影响。随着技术的不断进步,我们可以预见到人工智能对芯片设计、制造和应用的要求将不断增加。芯片制造商和技术公司将需要不断创新,以满足人工智能时代的需求,这也将为芯片行业带来新的机遇和挑战。

Ai电力需求无限大

AI对芯片的需求正在导致其成为芯片的终结者。这一趋势的核心在于AI对电力的巨大需求,使其成为一个耗电怪兽。举例来说,训练一个像ChatGPT这样的人工智能模型,每天需要消耗1300兆瓦时的电力。这个数字可能对大多数人来说毫无意义,但实际上,用这么多电力可以播放网络视频达到185年之久,这突显了AI的巨大能量需求。

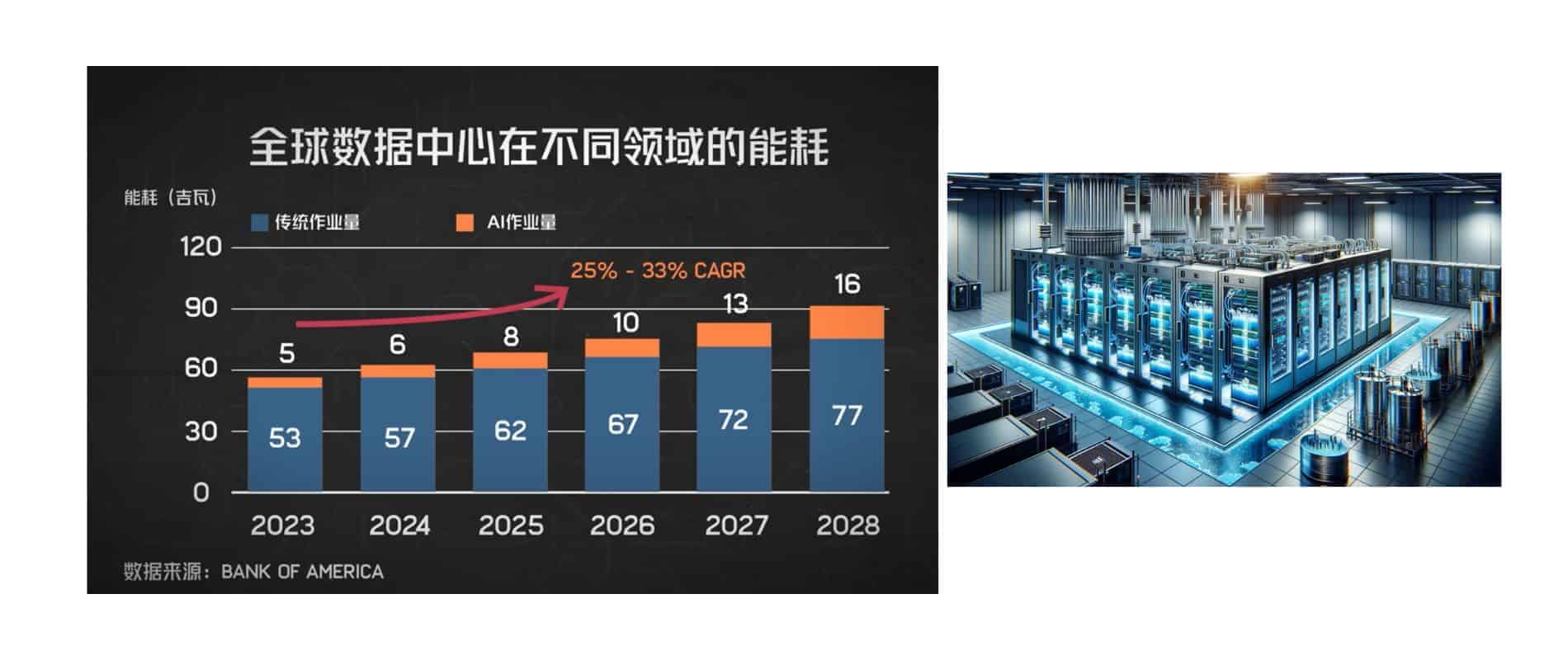

随着AI的迅速发展,全美的人工智能数据中心的电力消耗已经占到了全美用电量的2.5%。这个数字之所以令人震惊,是因为它足以点亮整个纽约市。从2020年到2022年,全球数据中心的电力消耗从200-250 TWh增长到了460 TWh,占到了全球用电量的2%。更令人担忧的是,这个增长速度每年都在以25%到33%的速度迅猛上升,预计到2026年将达到1000 TWh,相当于整个日本的用电量。

除了IT设备本身的耗电量之外,用于冷却这些设备的冷却系统也需要大量的电力。如果将IT设备的耗电量记为1,那么冷却系统的耗电量就要达到0.4,两者加起来就是1.4。这意味着,整个数据中心的耗电量不仅仅是IT设备的耗电量,还包括了用于保持设备正常运行温度的巨大能量。

因此,在全球范围内,各大企业都在进行着激烈的抢电大战。这也是为什么OpenAI会帮助核电企业OklO上市的原因之一。传统的电力供应已经无法满足AI的巨大需求,而核电则有望成为一种可行的解决方案。然而,核电的建设需要时间,而目前AI的发展最大的限制因素之一就是电力供应的不足。因此,通过帮助核电企业上市,OpenAI希望能够促进电力基础设施的扩建,以满足AI的不断增长的能量需求。

芯片终结者的应有特点

我们来看看芯片的终结者应该具备哪些特点和特征。

随着AI对芯片的需求越来越大,确切地说是AI对算力的需要越来越大,现有的这些芯片已经无法满足AI的发展需求了,因此导致芯片实际上成为了现在AI发展的阻碍。在过去,摩尔定律的持续推动使得芯片性能不断提升,但随着时间的推移,这一定律变得越来越难以维持,纳米技术也已接近极限。因此,现代芯片面临的瓶颈是无法继续按照摩尔定律的预期发展,这也使得芯片逐渐走向被淘汰的阶段。

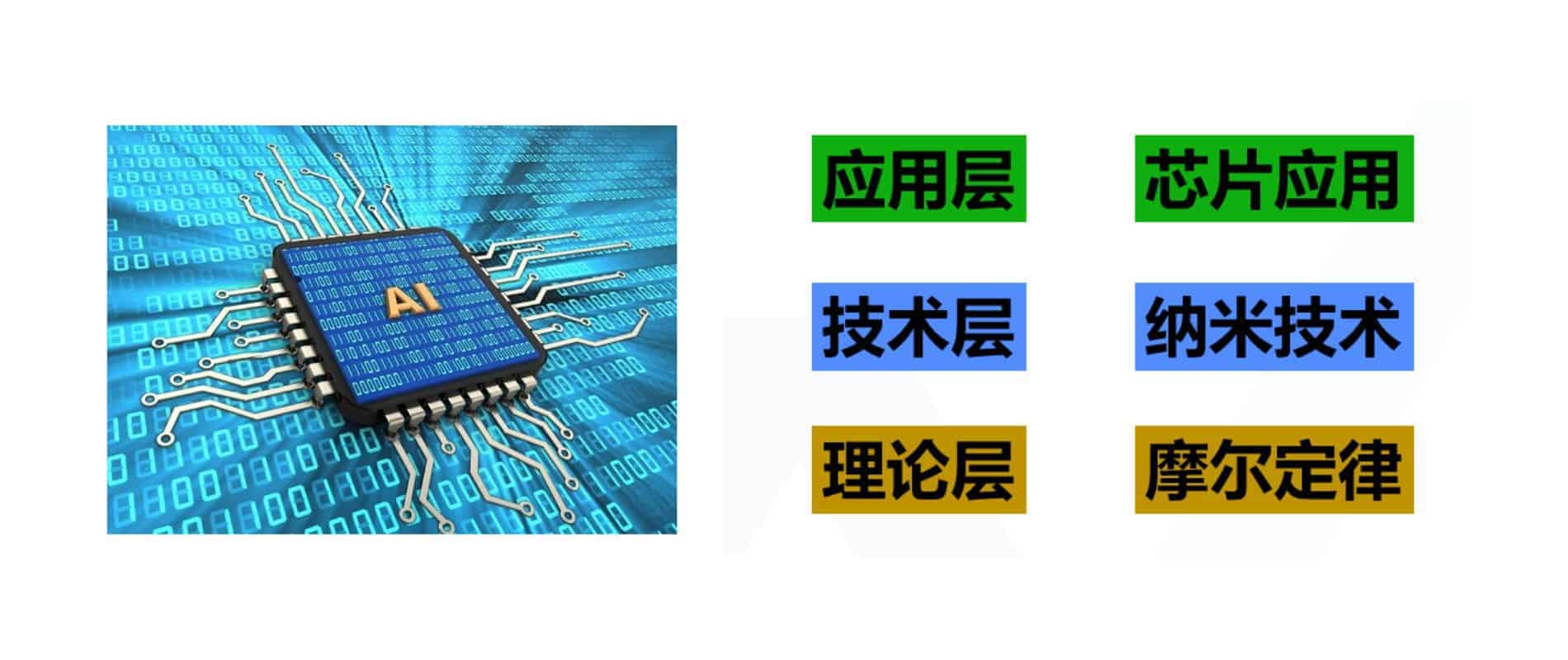

为了解决这一问题,我们需要新的技术来替代现有的芯片。在这个过程中,我们需要考虑理论层、技术层和应用层的作用。摩尔定律属于理论层,它为芯片行业的发展提供了理论基础;而纳米技术则是技术层的代表,通过不断提升制造工艺来实现摩尔定律的延续。然而,随着摩尔定律的无法突破和纳米技术的走向极限,芯片的应用也走到了尽头。因此,现阶段芯片行业已经开始进入尽头,任何行业在发展过程中都会经历理论层、技术层和应用层的阶段,这种阶段性的发展不可避免。

正因为如此,我们不能仅仅盯着眼前的表象,如今市场上一时热门的芯片制造商,比如Nvidia,也许只是在趁着现有技术尚未完全被取代之前赚取最大利润。以Intel为例,作为半导体行业的领军企业,它不断地将纳米技术和专利转让出售,这并不是因为Intel愚蠢,而是因为它意识到半导体技术的发展已经接近瓶颈,必须转向新的科技领域。

在这个转型的过程中,解决电力和散热问题变得尤为重要。现有的芯片在高性能运算时产生大量热量,因此需要大量的电力来冷却,这不仅浪费资源,还限制了芯片性能的进一步提升。因此,未来的芯片终结者必须能够解决这些问题,通过新的材料、结构或技术手段来降低功耗和提高散热效率。

总的来说,虽然芯片的终结者目前尚未出现,但我们已经看到了技术发展的必然趋势。与过去电脑的发展类似,AI也将经历从庞大笨重到小型化高效化的转变,这个过程可能比电脑发展的历程还要迅速。因此,我们需要密切关注科技的发展动态,为未来的技术革新做好准备。

如何投资?

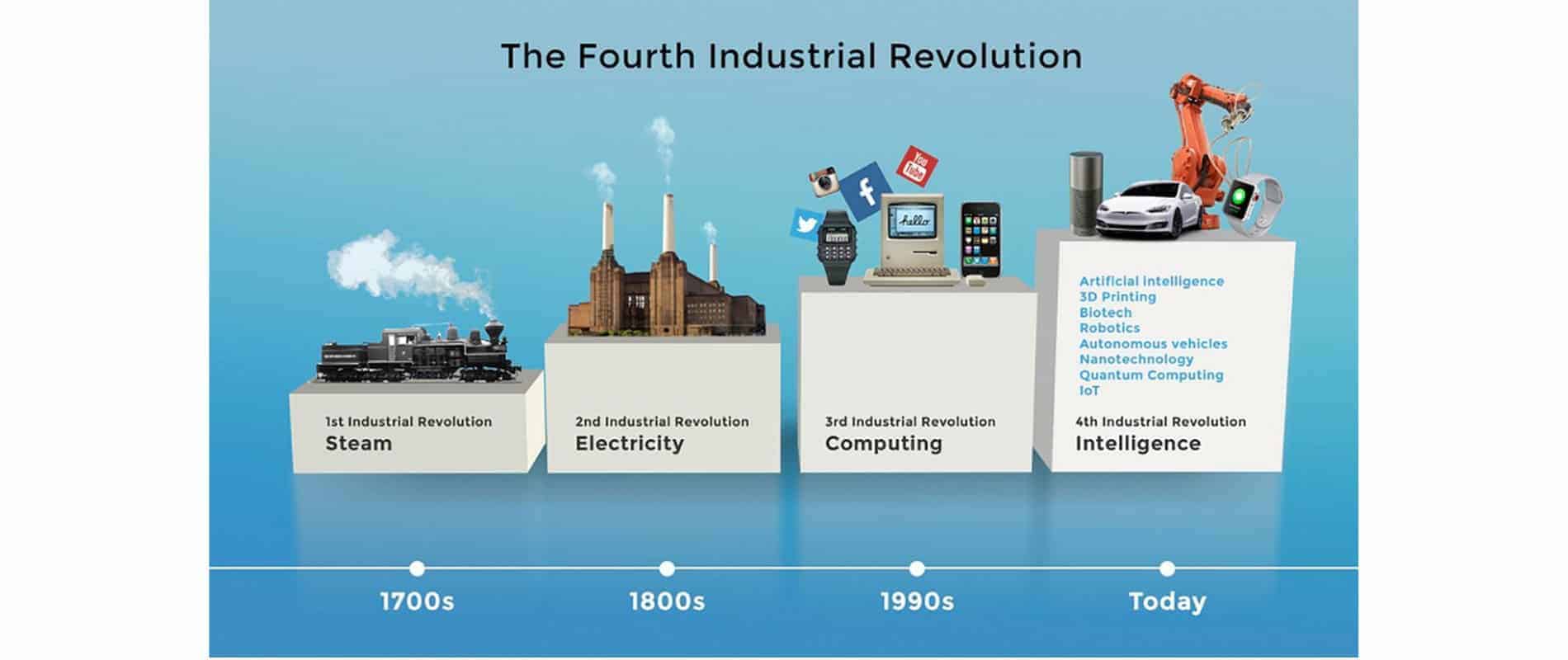

首先,我想告诉大家,随着现在第四次工业革命的到来,以人工智能、大数据、物联网、云计算等为龙头的整个革命将带来的科技进步大爆炸,一定会带来的就是财富大爆炸。一切都在加速,所以我们在投资时必须选择正确的方向。投资错了方向,就不赚钱了,甚至可能造成重大亏损。

那么应该怎么投资呢?在Ai Financial的投资策略里,一直有一个不做的清单,其中第五条是“不做夕阳产业”。那么在我们讲座到现在,请问大家,芯片行业是属于朝阳产业还是夕阳产业呢?

通过今天的讲座,我相信大家都能知道,人工智能AI是朝阳产业,而芯片却是夕阳产业。所以在做投资时,我们不能去投夕阳产业,而芯片行业就属于这一类。既然芯片行业不能投,那么英伟达股票也就不适合购买了。

买股票实际上就是在买概率,而投机的最终结果肯定是不赚钱,甚至亏钱。所以正确的做法是买公募的保本基金。因为公募的保本基金实际上是在买一篮子的股票,东方不亮西方亮,这样即使其中某只股票不涨,而其他股票涨了,我们也不会亏损。而且,在过去两年,NVDR(Nvidia)的上涨也已经被我们的基金完美地把握了,这就是公募基金的优势所在。因此,投资的王道就是利用投资贷款去买公募的保本基金,这样既不会错过股票的上涨,又有平衡的资产配置。

Recent Posts

- 道指突破 50,000 点:美股迎来历史性里程碑时刻 | AiF 财经日报 02/06/2026

- 周四市场下跌,美股短期承压,调整仍属正常波动区间 | AiF 财经日报 02/05/2026

- 谁在长期低收入中?加拿大统计局揭示最拮据人群画像 | AiF insight 02/05/2026

- 专家与评级机构齐警告:加拿大经济增长放缓,衰退风险上升 | AiF insight 02/05/2026

- 加拿大玩具反斗城申请破产保护:礼品卡 14 天后作废 | AiF insight 02/04/2026

- 标普500连续第二日下跌,芯片与软件股遭抛售,纳指下挫1% | AiF 财经日报 02/04/2026

- BCREA 警告:BC 房市或重演 2008 年后周期,供应不足风险正在累积 | AiF insight 02/04/2026

- 调查显示:身心健康支出正在挤压加拿大人的基本生活预算 | AiF insight 02/04/2026

- 标普500指数下挫近1%,投资者轮动撤离科技股,道指下跌逾160点 | AiF 财经日报 02/03/2026

- 大温地产开发商拒披真实财务状况,藐视法庭或面临入狱 | AiF insight 02/03/2026

- 北安省房地产破产清算进入尾声:9000万债务下的最后27套问题资产 | AiF insight 02/03/2026

- AI 繁荣背后的代价:OpenAI 的商业模式正面临极限考验 | AiF insight 02/03/2026

- 德勤重构18万员工头衔:AI时代,职场金字塔正在被拆除 | AiF insight 02/03/2026

- 道指大涨逾500点,交易员无视贵金属与比特币暴跌 | AiF 财经日报 02/02/2026

- 强势美元回归前夜:一场围绕黄金、美元与全球资金的金融博弈 | AiF insight 02/02/2026

- 黄金白银史诗级暴跌:投机资金撤离与美元预期反转的连锁反应 | AiF insight 02/02/2026

- 调查显示:三分之二加拿大人认为退休存钱比父母那一代更难 | AiF insight 02/02/2026

- CRA 内部大清理:一年 370 起员工违规,多人因偷领 CERB 被解雇 | AiF insight 01/30/2026

- CRA 改变立场:互惠基金 trailing commissions 将纳入 GST/HST 征税 | AiF Advisor 01/30/2026

- Sun Life 下调首年佣金并提高续期佣金,终身寿险补偿结构走向水平化 | AiF Advisor 01/30/2026

Categories

RELATED READING

2024年美国股市总结| Ai Financial 基金投资

2024年接近尾声,这一年美股市场经历了哪些重要的金融事件?宏观经济政策如何影响市场走势?股市表现透露了怎样的投资信号?

Read More今年是否有圣诞行情?| Ai Financial 基金投资

11月即将结束,12月即将到来。在每年的12月,股市中常提到一个现象——“圣诞行情Christmas Rally”,今年会出现吗?

Read More谁当选美国总统,股市会涨? | Ai Financial 基金投资

即将到来的11月5日美国总统大选将在前任总统川普和副总统候选人哈里斯之间展开。作为投资人,我们最关心的问题是:谁当选美国总统,股市会涨?

Read MoreETF 解读 | Ai Financial 基金投资

ETF受欢迎的原因在于其场内交易的灵活性、低成本以及无需深入了解个股的优势。然而,尽管许多人喜欢投资ETF,但它真的能人所有人赚钱吗?

Read More2024年美国股市总结| Ai Financial 基金投资

2024年接近尾声,这一年美股市场经历了哪些重要的金融事件?宏观经济政策如何影响市场走势?股市表现透露了怎样的投资信号?

Read More今年是否有圣诞行情?| Ai Financial 基金投资

11月即将结束,12月即将到来。在每年的12月,股市中常提到一个现象——“圣诞行情Christmas Rally”,今年会出现吗?

Read More谁当选美国总统,股市会涨? | Ai Financial 基金投资

即将到来的11月5日美国总统大选将在前任总统川普和副总统候选人哈里斯之间展开。作为投资人,我们最关心的问题是:谁当选美国总统,股市会涨?

Read MoreETF 解读 | Ai Financial 基金投资

ETF受欢迎的原因在于其场内交易的灵活性、低成本以及无需深入了解个股的优势。然而,尽管许多人喜欢投资ETF,但它真的能人所有人赚钱吗?

Read More经济状况继续向好,股市回调幅度有限; 短期高收益虽有吸引力,但股票的表现优于其他投资 | AiF 谈股论金

上周股市有些动荡,应对着波动的利率,这仍然是经济积极势头的产物,以及一些持续存在的通胀压力……

Read More什么是meme stocks?值得投资吗? | Ai Financial 基金投资

很多人认为贷款投资是只适合有钱人;有人认为贷款是不好的,贷款永远都是负担;还有人说贷款投资政策虽好,但是投资回报率一定要大于贷款回报率才能赚到钱

Read More纳斯达克创新高,道指遭遇自四月初以来最差的一周; 市场出现对滞胀恐慌,牛市能否继续运行? | AiF 谈股论金

在过去四周的反弹后,尽管人工智能(AI)明星英伟达(NVIDIA)业绩出色,上周美加市场出现了休整……

Read More【公司介绍】Ai Financial 基金投资 - You fulfill your dreams, we cover your bills

Ai Financial是加拿大领先的Fin-Tech高科技基金投资服务提供商。我们利用高科技坚持价值投资,希望运用这套投资体系推动加拿大养老体系的改革,让更多人通过金融投资过上更好的生活。

Ai Financial 具有金融监管 (Financial Compliance) 和反洗黑钱 (AML)背景,通过与银行,基金和保险公司合作,我们选择适合客户的基金产品,管理各种投资账户,如TFSA,RRSP等。同时,我们帮助客户申请加拿大特有低息无抵押投资贷款Investment Loan,提早实现财富自由。

订阅Ai Financial Newsletter

获取每周投资市场情报和内部观点,第一时间接收讲座预告与投资资讯