这种房地产“宿醉”应当促使很多加拿大人重新思考他们对房产的“绝对升值神话”的信仰。

“每一代人似乎都得把手放到炉子上被烫一下,才知道那不是个好主意,”经济学家、“Missing Middle Initiative”创始主任迈克·莫法特(Mike Moffatt)表示。

上一次加拿大房地产真正“崩盘”是在1990年代初的经济衰退期间,那次低迷持续了近十年。但人们对这些历史的记忆总是很短暂。

从2000年代初开始,加拿大房地产迎来了“史诗级”的上涨,平均房价在全国范围内上涨了五倍。这个时代让大批加拿大人变成了房地产的“信徒”,他们把储蓄全部投入房市,把住房当作退休基金。

这种投机心态在过去20年中不断被市场的惊人韧性所强化。与美国不同,加拿大房地产在2008年全球金融危机期间并未崩溃——这场危机是由美国的次贷危机与大规模的按揭证券化所引发,而加拿大大部分成功避开了风险。

很快,加拿大房市成为全球“最被高估”的市场之一。但由于多次“唱空”都未成真,加拿大人越来越相信房地产投资几乎稳赚不赔。

“这让人们误以为,这是一种永久存在的财富增长方式,”莫法特说。

当然,拥有住房的确有很多现实层面的好处。比如,房东所拥有的住房安全感,是租房者难以拥有的;定期还房贷形成“强制储蓄”;杠杆效应带来的资产增值——因为房子的升值是按照整体价格,而不仅仅是首付部分来计算的。

但如果把住房纯粹当作一种投资来看,其实从来没那么划算。

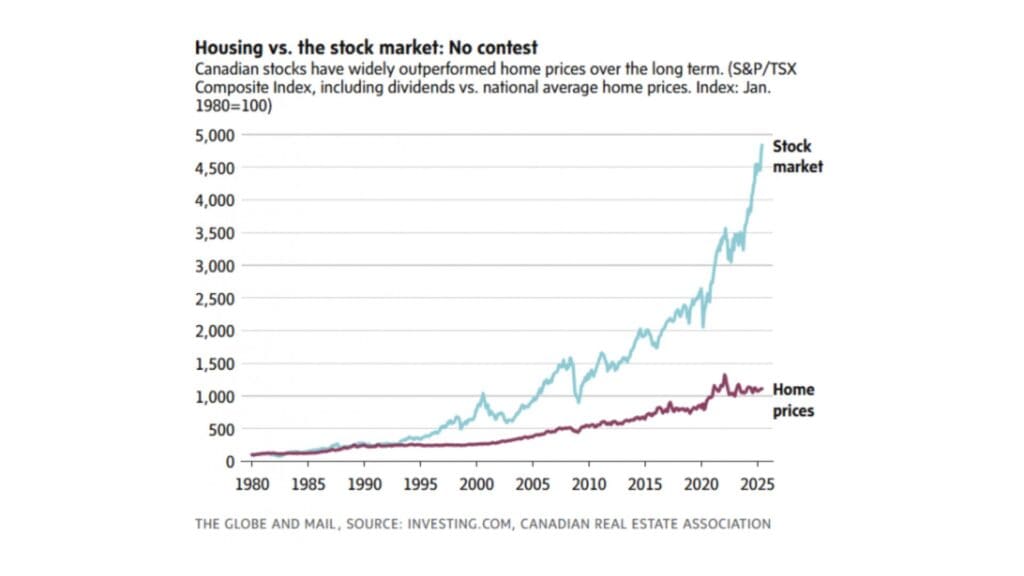

以房产和股市的长期回报进行对比:根据CREA的历史数据,自1980年以来,加拿大房价年均涨幅为5.5%;而同期标普/多伦多证券交易所综合指数(S&P/TSX Composite Index)的年均回报为8.9%(已计入股息再投资)。

这之间的差距巨大。换算成现金收益:10万加元投资于房产,45年后价值约为110万加元;而若将这10万投入股市,现在将增长至约480万加元。