回顾2024年,美股市场可谓“大丰收”,几乎所有投资者都收获颇丰。我们为客户选择的保本基金回报率全部超过20%。

Read MoreCategories

Recent Posts

- 标普500指数上涨,道指涨逾200点,最高法院推翻特朗普紧急关税政策 | AiF 财经日报 02/20/2026

- 2026 报税须知 02/20/2026

- 加拿大央行呼吁中小企业拥抱AI,警惕生产率与通胀风险 | AiF insight 02/20/2026

- 全球房价下跌趋势延续,加拿大与中国拖累市场 | AiF insight 02/20/2026

- 亚马逊营收首次超过沃尔玛,AI重塑零售格局 | AiF insight 02/19/2026

- 美股整体回落,私募信贷与伊朗局势引发市场观望 | AiF 财经日报 02/19/2026

- 提醒!加拿大很多人名下有多个 RRSP,专家建议退休前尽快整合 | AiF insight 02/19/2026

- 楼花跌麻了,新房销量创45年低点:开发商推出“新房价格保护”应对房价下跌 | AiF insight 02/18/2026

- 客户体验是一场团队运动 Advisor必须重视的核心竞争力 | AiF Advisor 02/18/2026

- Fidelity调查:地缘政治成为客户首要担忧 Advisor面临三大策略调整 | AiF Advisor 02/18/2026

- 加拿大2025年躲过衰退,但风险仍未解除 | AiF insight 02/18/2026

- 标普500指数上涨,英伟达领涨,美联储利率前景仍存不确定性 | AiF 财经日报 02/18/2026

- 加拿大1月房屋销量大跌 多伦多房价跌破100万 | AiF insight 02/18/2026

- 标普500指数周二基本持平,市场在结构轮动中保持韧性 | AiF 财经日报 02/17/2026

- 扎心现实:在加拿大,税后$4000是常态?稳定工作也未必换来安心未来 | AiF insight 02/17/2026

- 安省地产大佬破产跑路:182位投资者合计损失9430万,加拿大房地产投资警示 | AiF insight 02/17/2026

- 标普500指数小幅收高,温和通胀数据未能带动明显反弹 | AiF 财经日报 02/13/2026

- 2026年1月美国通胀放缓至2.4%:CPI分项数据全解析 | AiF insight 02/13/2026

- 真实资产强势反击:能源、原材料与必需消费品为何跑赢科技股? | AiF insight 02/13/2026

- 可口可乐财报释放信号:科技股或重回市场核心增长引擎 | AiF insight 02/12/2026

“在加拿大如何投资最安全” - RRSP与保本基金 | Ai Financial

众所周知,RRSP在某种程度上来说,是值得购买的。因为短期内可以退税,长期可以为养老提供资金支持。但是,从购买RRSP到年老使用的时候,有几十年的时间,在这段时间里面应该如何来管理或投资RRSP账户呢?如何能够保证这个RRSP账户投资的回报,最后能够真正地为养老服务呢?这里就有一个保证RRSP账户安全投资的问题。

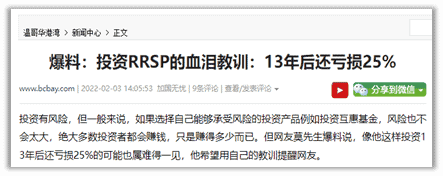

就比如下图新闻中所提到的:

这位莫先生购买了RRSP以后,就去做了一些投资,结果,十多年以后,不但没有增值,反而还亏了损25%。其实,与莫先生类似的情况,在现实生活中太多了,因为在金融市场里面,毕竟只有5%的人是真正赚钱的。

也可能就是因为这样的情况,导致了许多工薪人士对购买RRSP有太多的顾忌,不愿意购买,或只在自己的工作单位购买Group RRSP,因为公司会给与BONUS,来MATCH个人购买的额度。

如果大家都不积极使用RRSP账户,按照这样的状况持续下去,那就完全违背了政府提供RRSP这个计划的初衷,抹杀了RRSP的养老功能。

那么,这个问题的根源到底在哪里?根源就在于是否能够找到安全投资的方式。

讲到RRSP账户安全投资,可以套用巴菲特老人家的观点:

投资最重要的原则有三条:

第一条,保住本金;

第二条,还是保住本金;

第三条,就是记住第一条和第二条。

根据巴菲特的投资建议,RRSP账户的安全投资,实际上就是指不能损失RRSP账户里的钱。那么,这个“损失”代表的是什么?是不是今年投入$20,000,到20年后还是拿出$20,000,这就算是保住本金了?其实,20年后,这个$20,000的购买力已经远远的不如今天的$20,000了,因为,有通货膨胀的因素在里面,让这些钱的购买力大大缩减,所以,这个就不能算是保住本金,我们需要保住的是这个钱的购买力。

因此, “保住本金”的引伸意义就是,这个钱要么可以“保值”,要么就是让它能够“增值”。

“保值”就是这个投资能够让钱的购买力保持不变,能够抵抗物价的上涨。而“增值”,就是这个投资不但可以让资本保值,还能够随着时间的推移,让这个资本生出更多的“钱”,就是能够赚钱。

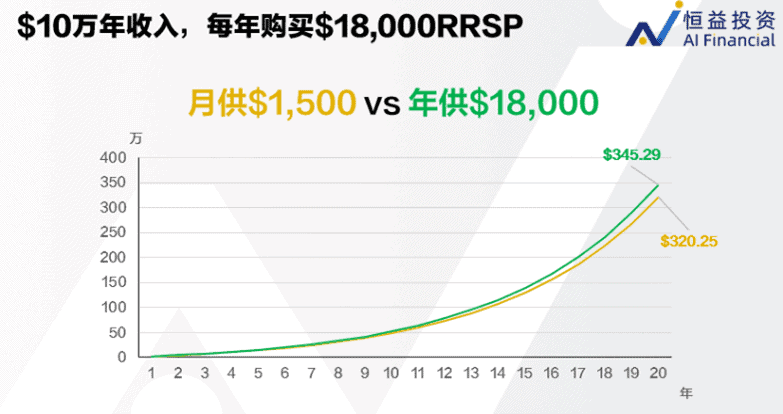

如果RRSP的账户能够投资增值,那就能完美地实现为养老提供资金支持的目的。就像下面这张图:

如果一位$10万年收入的IT人士,按照RRSP额度计算方法,每年有$18,000新增加的RRSP额度,假设他每年都买满这个额度,不管是以月供$1,500的方式,或者是年供$18,000的方式,那么,到了20年后,扣除实际投入的累积本金$360,000,他也能够拿到$300万左右的收益。这个数字已经超过现代科学家测算的富裕的老年生活所需要的资金标准。这个收益额是根据Ai Financial恒益投资过去十年的平均年回报率18.8%来进行计算的。

基于Ai Financial的三观理念,在众多的金融产品里面,要做美国股票,就跟着保险公司做美国股票的保本基金。这样的金融产品更加安全。

保本基金特点

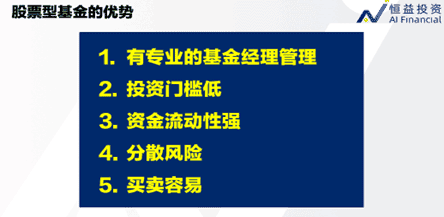

保本基金(Segregated Funds)作为基金的一种,具备基金的一些优点:

基金是由专门的机构生产出来的金融产品,由于基金不是由单个的股票组成的,而是一系列股票的组合。这样,就相当于分散了风险。此外,基金还具备购买门槛低,买卖容易,资金流动性强的优势。

保本基金可以投资于RRSP、TFSA、RESP、Non-Registered Account中。像AI Financial的明星产品投资贷款,贷到的钱也是投资到保本基金当中的。

保本基金作为保险公司提供的投资产品,它还有一些其它类型的基金所不具备的优点。保本基金相比互惠基金(mutual funds) 有更多的优势:

Mutual Funds

互惠基金

- 简单容易买卖

- 专业团队管理

- 分散投资

- 费用低,透明度高

- 流动性强,提供现金流

- 税务方便

- 没有经纪费

- 接受自动定投

- 本金保障

- 免遗嘱认证

- 指定受益人

- 免债权人追偿

Segregated Funds

保本基金

- 简单容易买卖

- 专业团队管理

- 分散投资

- 费用低,透明度高

- 流动性强,提供现金流

- 税务方便

- 没有经纪费

- 接受自动定投

- 本金保障

- 免遗嘱认证

- 指定受益人

- 免债权人追偿

1.保本

顾名思义,保本基金有保本的功能,本金是有保险的。当你的保本基金处于亏损状态,在一定条件(到期或死亡)下,您可以拿到至少本金的75%,这是保本基金独有的。

2.指定受益人

如果大家对加拿大的遗产分配有所了解,就知道,即使留下遗嘱来分配自己的财产,整个法律流程也非常费时耗力,需要一两年甚至更久的时间。而通过保本基金的指定受益人功能,一旦投资人过世,保险公司会把他合同的投资净額在非常短的时间(最快可以一周)内转移给受益人。由此,不仅节约了相当多的资产转移时间节,还免除了遗嘱认证所需要的费用。

3.资产隐私

保本基金还可以帮助继承人保护资产隐私。因为是直接支付给受益人的遗产,不需要经过任何人和任何其它机构许可,因此可以确保个人资料不公开曝光。如果在加拿大进入遗嘱认证程序的话,这是一项公开程序,与之相关的资料需要对众人公开。而如果使用保本基金来投资的话,这些隐私权都会得到保护。

4.免追债

保本基金可以帮助免债权人追偿(Creditor Protection)。它是保险产品中一项非常重要的条款。指的是保险类金融产品中的所有资产受到加拿大相关法律的保护而不可以被债权人追索。它是加拿大法律给予投保人的特有功能,也是保险公司产品作为一种保障型理财产品所具有的独特优势。

如果保本基金持有者有债务问题,由于保本基金可以直接指定受益人,一旦保本基金持有者身故,投资账户余额或保本比例将会直接转给受益人,债权人是无法要求这笔投资资产用来抵债的。

保本基金可谓是加拿大资本投资中最安全的投资标的。

当然,即便它在本质上是最安全的,如果基金选择不正确,仍然还是赚不到钱的。如何避免这个风险,就是要涉及到投资系统的重要性了。大家都知道,保本基金是需要通过投资顾问来购买的,也是由投资顾问来帮助挑选基金的,基金挑选的情况,会直接影响到投资的回报。

订阅Ai Financial Newsletter

获取每周投资市场情报和内部观点,第一时间接收讲座预告与投资资讯

如何挑选正确的基金

文章开头的莫先生的账户完美的踏空了十年的牛市,到2021年还亏损25%。

在这个过程中,到底谁的错?

从莫先生的角度来说,认为是投资顾问的错,因为没有帮他赚到钱。但是,从一个投资顾问的角度将心比心而言,应该没有一位投资顾问是故意不想帮客户赚钱的,从开始的频繁操作,减少交易,到后面十年的不交易,实际上都是在想帮客户赚钱。

问题在于,投资顾问个体的力量是有限的,认知是片面的,在市场里面的操作,往往会陷入根据预测来操作的误区。而且,要能够规避金融市场中的风险,没有修炼出正确的投资三观,没有掌握股市中的人性,想赚钱是一件很难的事。毕竟在金融市场里面只有5%的人能够赚钱。

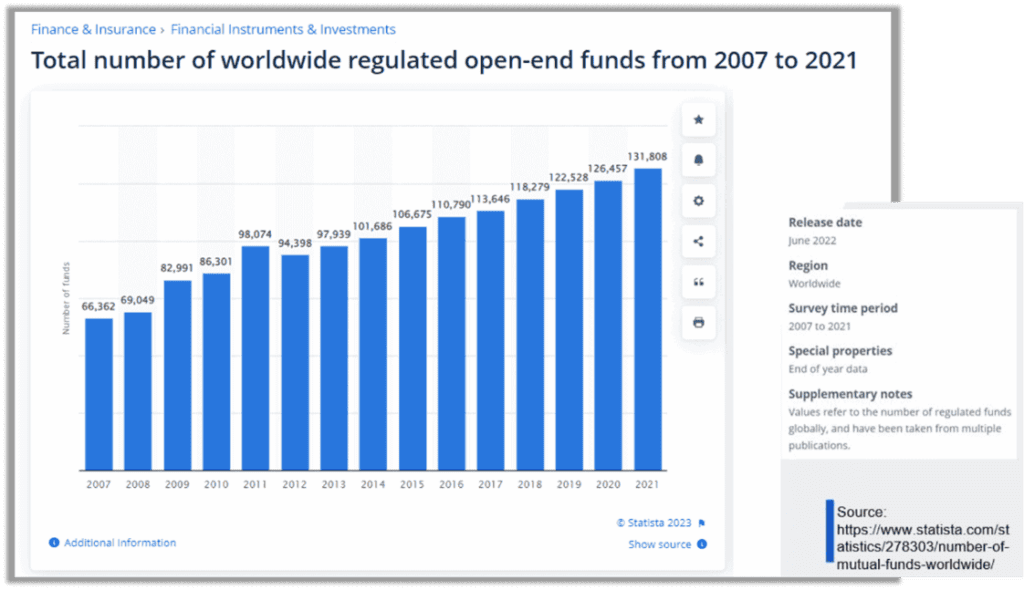

就拿互惠基金来说,截止到2021年已经有131,808个基金,如下图所示。如何从这里而挑选出符合客户条件的基金,这是一个很大的工程。

如果能够有一个投资系统来帮助投资顾问完成基金挑选,这比个体的力量要强大很多。

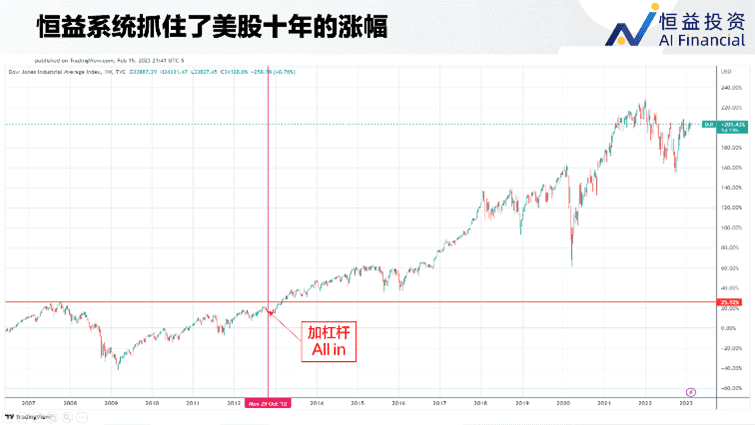

而Ai Financial的投资系统就克服了这样的弱点,下图是AiF CEO在股市里面利用AiF系统,投资保本基金的经典操作。

当时,冯老师在2009年3月,通过庄家的信号看到了股市的最底点,在经过一段时间地观察,分析和判断后,发现有一波有史以来最大的牛市。

于是在2012年,市场上大部分声音都在说遇到前期高点的压力位,会有反转下跌的时候,他加杠杆All in。他选择的标的是龙头板块的龙头股票基金。这十年的牛市让他彻底改变了家庭的财富状况。

他不仅自己这么做,还带着信任他的朋友、客户一起做投资。因为有了这样一个AiF系统,使得持续、稳定、盈利成为现实,过去十年的年平均回报达到了18.8%。

综上所述:利用注册账户,选取正确的投资产品,利用专业的力量,才可以实现持续稳定的被动收入,早日实现财富自由。

【公司介绍】Ai Financial 基金投资 - You fulfill your dreams, we cover your bills

Ai Financial是加拿大领先的Fin-Tech高科技基金投资服务提供商。我们利用高科技坚持价值投资,希望运用这套投资体系推动加拿大养老体系的改革,让更多人通过金融投资过上更好的生活。

Ai Financial 具有金融监管 (Financial Compliance) 和反洗黑钱 (AML)背景,通过与银行,基金和保险公司合作,我们选择适合客户的基金产品,管理各种投资账户,如TFSA,RRSP等。同时,我们帮助客户申请加拿大特有低息无抵押投资贷款Investment Loan,提早实现财富自由。

RELATED READING

2024年美国股市总结| Ai Financial 基金投资

2024年接近尾声,这一年美股市场经历了哪些重要的金融事件?宏观经济政策如何影响市场走势?股市表现透露了怎样的投资信号?

Read More今年是否有圣诞行情?| Ai Financial 基金投资

11月即将结束,12月即将到来。在每年的12月,股市中常提到一个现象——“圣诞行情Christmas Rally”,今年会出现吗?

Read More谁当选美国总统,股市会涨? | Ai Financial 基金投资

即将到来的11月5日美国总统大选将在前任总统川普和副总统候选人哈里斯之间展开。作为投资人,我们最关心的问题是:谁当选美国总统,股市会涨?

Read MoreETF 解读 | Ai Financial 基金投资

ETF受欢迎的原因在于其场内交易的灵活性、低成本以及无需深入了解个股的优势。然而,尽管许多人喜欢投资ETF,但它真的能人所有人赚钱吗?

Read More2024年美国股市总结| Ai Financial 基金投资

2024年接近尾声,这一年美股市场经历了哪些重要的金融事件?宏观经济政策如何影响市场走势?股市表现透露了怎样的投资信号?

Read More今年是否有圣诞行情?| Ai Financial 基金投资

11月即将结束,12月即将到来。在每年的12月,股市中常提到一个现象——“圣诞行情Christmas Rally”,今年会出现吗?

Read More谁当选美国总统,股市会涨? | Ai Financial 基金投资

即将到来的11月5日美国总统大选将在前任总统川普和副总统候选人哈里斯之间展开。作为投资人,我们最关心的问题是:谁当选美国总统,股市会涨?

Read MoreETF 解读 | Ai Financial 基金投资

ETF受欢迎的原因在于其场内交易的灵活性、低成本以及无需深入了解个股的优势。然而,尽管许多人喜欢投资ETF,但它真的能人所有人赚钱吗?

Read More经济状况继续向好,股市回调幅度有限; 短期高收益虽有吸引力,但股票的表现优于其他投资 | AiF 谈股论金

上周股市有些动荡,应对着波动的利率,这仍然是经济积极势头的产物,以及一些持续存在的通胀压力……

Read More什么是meme stocks?值得投资吗? | Ai Financial 基金投资

很多人认为贷款投资是只适合有钱人;有人认为贷款是不好的,贷款永远都是负担;还有人说贷款投资政策虽好,但是投资回报率一定要大于贷款回报率才能赚到钱

Read More纳斯达克创新高,道指遭遇自四月初以来最差的一周; 市场出现对滞胀恐慌,牛市能否继续运行? | AiF 谈股论金

在过去四周的反弹后,尽管人工智能(AI)明星英伟达(NVIDIA)业绩出色,上周美加市场出现了休整……

Read More订阅Ai Financial Newsletter

获取每周投资市场情报和内部观点,第一时间接收讲座预告与投资资讯