Categories

- About Ai Financial (9)

- Brand Story (16)

- Client Case (53)

- Daily Finance News (354)

- Entertainment (23)

- Everything about Advisor (13)

- Financial Product (47)

- Global Focus (34)

- Industry Analysis (22)

- Insights and opinions (233)

- News and events (18)

- Stock Market (205)

- Uncategorized (8)

Recent Posts

- “我又加投了”:00后新人为何持续选择 AiF? 07/14/2025

- 研究:大多数客户对理财顾问的继任计划感到担忧| AiF insight 07/11/2025

- 道琼斯指数下跌280点,特朗普加剧贸易战引发市场抛售,标普500周线收跌| AiF 财经日报 07/11/2025

- CIRO着手解决账户转移难题| AiF insight 07/11/2025

报税季特辑:投资贷款的妙用 | Ai Financial

编辑于2023.11.27

前言

之前的线上讲座给大家讲解了加拿大三大注册账户的税务福利和相关技巧,那这次的讲座我们来进一步说说这些账户应该怎么用好,买什么金融产品才能让他们发挥最大的价值。上一期没有时间加入我们讲座的可以去到Ai Financial的YouTube Channel或者官网查看过往的讲座内容。

生活在加拿大,享受着各项福利待遇的同时也难免会为高额的税收发愁。加拿大的税务相关政策条款可以算得上是复杂难懂,如何更好的减少交税就成了热议话题。那到底怎么样才能税务最小化呢?到底有没有能完美契合我们需求的理财方式呢?今天的讲座给您介绍一个“抵税神器”————投资贷款。

这次的讲座分为三个主要部分:

-投资贷款的介绍

-投资贷款抵税

-投资贷款买什么

投资贷款的介绍

投资贷款Investment Loan是一种加拿大特有的,专门用于投资的款项。根据B2B银行官网上的定义,投资贷款指的是,客户借到一笔钱,并用其购买长期潜在价值增长的投资产品。

这笔钱从银行贷款出来以后必须直接投入指定的金融投资产品,比如保本基金,不能用于其他事情。这种规定在保护了银行的同时,也在保护投资人。因为投入保本基金进行投资,在特定条件下,保护投资人一定比例的本金不会损失。

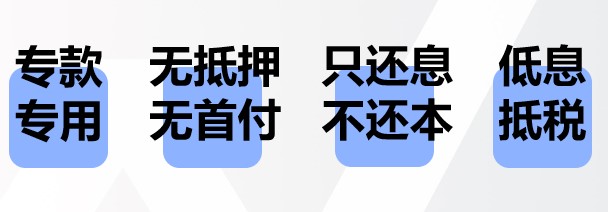

其次,投资贷款是不需要抵押和首付的。贷款一般可以分为抵押贷款和非抵押贷款。抵押贷款,就像房贷、车贷这些贷款,其实是用房子和车子作为抵押的,一旦还不上款,抵押物就归银行或者放贷的机构所有。而非抵押贷款呢,就是不需要抵押物的贷款。比如信用卡,银行会先给出一个额度,在消费后不需要马上归还,只要在每个月收到账单后的一定期限内把这笔钱还上就可以了。在这种情况下,信用卡的额度就相当于一小笔无抵押贷款。但仔细想想,这里的“抵押物”其实是你的信用分数。

而投资贷款就属于无抵押贷款,所以相对来说门槛较低,只要信用记录良好,就符合最基本的要求。除了不需要实物作抵押之外,想要获批这个贷款也不需要支付首付。不像房贷,想要获得贷款就要支付一定比例的首付,比如20%,而正是这笔首付将很多人挡在了利用房贷作为杠杆购买投资房的门外。

投资贷款还有一个特点是只需要还利息,不需要还本金。同样是拿房贷举例,每个月的房贷还款其实包括了两个部分,本金和利息。比如$10万的房贷,假设每月还$1000元Mortgage,这里面其实$550是还本金,$450是还利息。但如果是投资贷款,每月只需要还$450的利息,$550的本金是不用还的。这个好处就是,每个月还贷的压力变得非常小,一个月还$1000,和一个月还$450,差别是非常巨大的,只还利息的投资贷款比起每月连本带息还款的房贷在还款压力上要轻松很多。

投资贷款还有一个好处就是同等利率下较房贷更低,加上税务的抵扣和盈利,算下来还是有不少回报的。

投资贷款还常常被称为“可以借一辈子”。不仅在平时还款时不用还本金,而且在到期(通常是20年的期限)时,也不用还马上还,在满足基本条件的情况下,可以自动续借。也就是可以永久拥有这笔钱的使用权。所以,好比是借了一只一直帮你生蛋的母鸡,如果她一直在生蛋,就没有必要还掉。

而且,投资贷款得到的这笔钱是不受通货膨胀影响的。大家都知道,钱,随着时间的推移,购买力是越来越下降的,也就是越来越不值钱。那如果你是拿到贷款的一方,表示随着时间的推移,这笔贷款对你来说,负担会越来越小,就是相当于赚到了。

最后要介绍的特点,就是杠杆,这是投资贷款最大的功能,它是投资人通过向银行借力,加大自己的投资本金,从而让自己站在更高的起点上进行投资,累积财富。

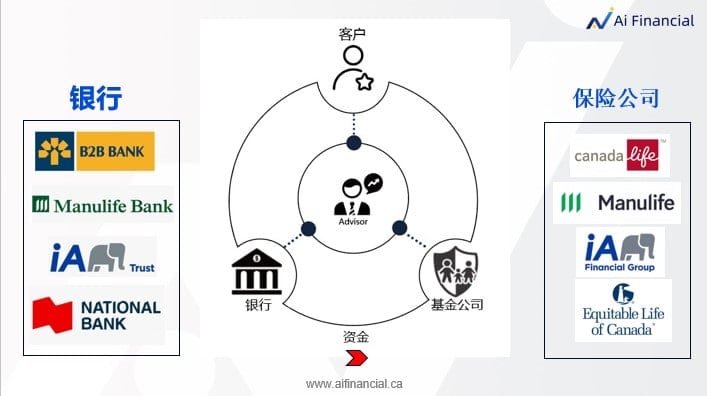

那我们看一下这个投资贷款是怎么运作的。

- 我们先看左边,这是我们的资金来源,您贷的款来自于国家正规的大型的银行,比如B2B Bank,Manulife bank等。你这意味着您无需担心资金的合法性,也不会涉及信用风险。

- 再看右边,一旦您的贷款获得批准,资金将直接从银行转入保险公司旗下的保本基金,并进入以您名字开设的账户。由于资金不经过任何第三方,因此它的安全性得到了保障。我们公司作为您的顾问,始终无法触碰到您的资金。

那么,我们能够为您做些什么呢?我们提供贷款申请和账户开设等服务,其中最重要的是为您提供专业的投资建议,协助您选择合适的基金,管理账户,持续监测市场,并在必要时建议调整基金等等。这些专业的事务都由我们来处理。在我们采取任何行动之前,我们都需要您的签字认可。作为账户的所有者,您拥有完全的控制权和知情权,随时可以通过电脑或手机登入账户查看资金状况。

了解了这么多投资贷款的优点,那要满足什么样的条件才能申请投资贷款呢?想要申请到投资贷款,最基本的三个条件是:

-个人信用分数要在680分以上, 来加拿大后要使用信用卡, 有些Loan, 按时还款,不然没有信用记录。

-在加拿大,有身份, 居住已满2年

-至少有2年的报税收入

在此基础之上,贷款银行还要看你的资产和负债情况,收入与支出。因为银行要防控风险,确保你能每个月支付得起利息。在正式提交申请给银行之前,我们Ai Financial可以为大家提供一个免费的评估,很快就可以知道你能不能贷到款,能贷到多少钱。 Case by case.

除了上述的三个硬性指标外,还有六个相对柔性的指标,以iA Trust这家放贷机构为例,这六个维度包括收入情况、资产净值、财务习惯、对投资的知识水平、风险承受能力,以及每月还款能力。

第一点,要考虑你的年收入是否达到资格要求,根据不同的申请金额会有差别,要具体根据个人情况判断。具体的年收入包括employment income(打工收入)、rental income(出租收入)、公司的分红收入以及退休收入。值得注意的是,一些收入如spousal support(配偶支持)、spouse’s income(配偶的收入)、family tax benefit、employment insurance(失业保险,如CERB)、social assistance(社会救助)、disability insurance benefits(残疾人保险)等,并不计入可用于申请的年收入。

第二点,放贷机构希望借款人净资产值较高,即自住房、投资房和其他投资等的净值。其中投资包括了你的RRSP、TFSA、Non-Reg账户以及银行存款等。

第三点,是否拥有一个良好的财务习惯是非常重要的考量,看是否不良债务,比如手机账单懒得交;信用卡最低还款。信用分数是最直观的体现,至少要在680分以上。此外,在一个行业内保持稳定工作多年也是体现财务习惯的一个方面。

第四点,对投资的理解,这一点主要是反应在做投资之前填写的客户问卷上,通过问卷可以看到客户对投资的了解程度。

第五点,风险承受能力。大家知道投资贷款是利用了杠杆在做投资,所以申请人要有相对较高的风险承受能力和认知。结合第四点,也就是申请人对投资要有一定程度的了解,知道自己在用贷款做什么样的事,才有更大可能获批。

第六点,也是非常重要的一点,就是每月要有充足的还款能力,放贷机构需要确保每月能够收回利息才会借款给申请人。还款能力主要通过负债率TDSR(Total Debt Service Ratio)来衡量,即每月所有负债之和与月收入之比。负债率TDSR在35%以下会被认为是较好的申请人。我们会帮助客户做评估。

投资贷款抵税

为了大家能更直观地看到投资贷款抵税的运作方式,下面我们用两个案例来说明。

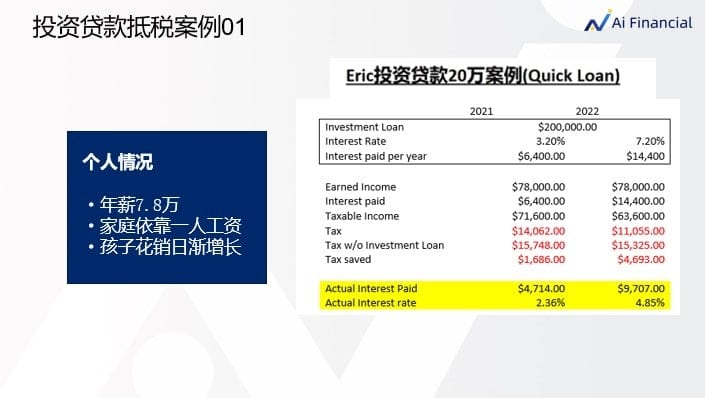

第一个客户叫Eric,他2000年留学来到加拿大,读了4年本科,2004年毕业,之后就在一家物流公司打工,,直到今天,他还在这同一家公司工作。工资从一开始的4万5,涨到了当时的7万8。他性格相对传统保守,没有让太太也出去打工赚钱,家里全靠他一份工资生活,现金流相当紧张。随着孩子一天天长大,他意识到自己的收入将来是跟不上孩子的花销的,于是在2020年三月底找到了我们Ai Financial。

经过详细的分析和评估,我们为他制定了一个投资贷款的方案,不仅能帮助他收入退税,还能得到投资的盈利。

首先讲讲收入退税的优势。假设Eric有$20万的投资贷款,上方图表我们可以看到他2021年和2022年所交的贷款利息、抵税数额、以及折算后实际支付的利息情况。由于他的贷款是2020年4月初才开始的,并非一整年的利息,为了方便计算就不在这里展示了。

其中2021年$20万贷款的利息是$6,400元(按3.2%的利率计算),收入是$78,000元,抵销后的应税收入是$71,600元,这个收入需要交的税是$14,062,比原来没有利息抵税的时候,节省税额$1,686元,也就相当于只交了$4,714利息,变成贷款利率降低到了2.36%。

同理,2022年,由于贷款利息抵税,他能够退税$4693,所以他的贷款利率由实际的7.2%(2020年年底加拿大央行加息后的投资贷款利率)降到了折算下来的4.85%。这就是投资贷款的收入退税优势。

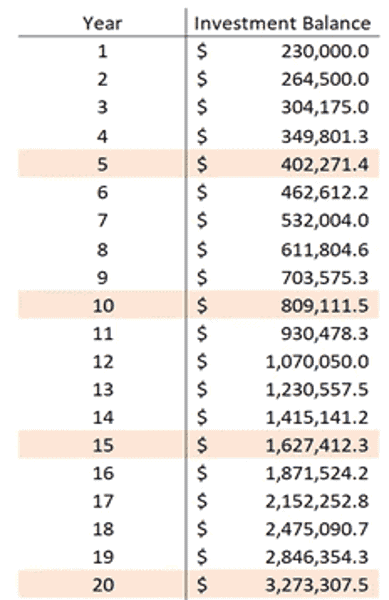

接下来我们看看这笔钱用于投资的盈利情况。当然,具体盈利的多少是依靠投资公司的能力来决定的。按照我们Ai Financial过去十年的平均回报“五年翻一倍”的情况来算,假定平均复利回报率是15%,Eric的账户会发生什么状况呢?

从表上可以看出,5年Eric的账户余额已经到了$40万,翻了一倍,10年又翻了一倍,到了20年的时候,总共是原来本金的16倍。也就是20年过后,Eric的投资账户里面就会有$320多万的余额。去掉他$20万的本金,他就有$300万的现金流。这些资金已经足够Eric提前退休了,因为他做这笔投资贷款的时候差不多是38岁,20年后也就是58岁,也就是60岁不到,他就可以选择退休了。当然,Eric也可以选择不退休,继续按照5年翻一倍的算法,到了65岁退休的时候,他的投资账户就会有$600多万的余额。

看到对这笔投资贷款的规划,Eric毫不犹豫选择了申请投资贷款。尽管他的实际情况可以贷款更多,加大本金也将放大投资盈利,Eric还是谨慎地选择了只贷款$20万尝试一下。下面我们来看看这笔钱实际上的增长情况。

2020年尽管ERIC没有待满一年,他拿到了31.6%的回报,2021年他的回报是17.8%。2022年也就是去年,股市大幅回调,Eric的投资也未能幸免,账户浮亏15.5%, 然后到了2023年今年,截止到6月份,他的账户已经有了16%的收益。

总共计算下来,在3年多的时间里,他的投资贷款账户总盈利是126,442,总回报率是63.22%,年均回报已经超过了当时我们给他做表时用到的回报率15%。

并且在这期间,Eric为这笔投资贷款支付的利息可以用于抵税,实际省下的税金算下来,实际付出的贷款利息要低很多。

从Eric的真实案例中看到,近三年来,他实实在在地从投资贷款中获得了收益。

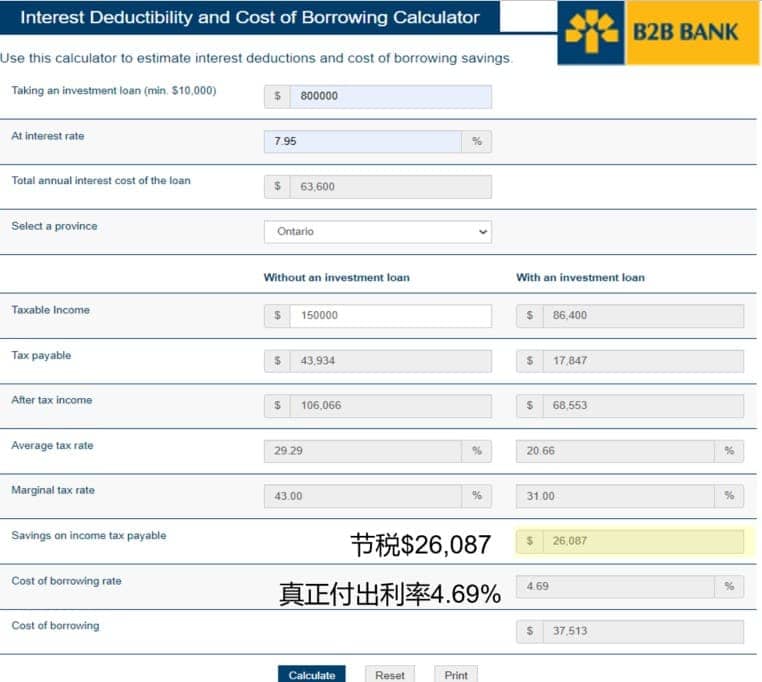

第二个客户叫Tom,35岁,从事IT方面的工作,每年年薪税前15万左右。他烦恼于高额的税金,尽管每年都供满RRSP也需要交不少税,非常心疼。在他上网搜索抵税方法的时候了解到了投资贷款,找到我们Ai Financial。经过我们的评估,发现Tom的情况非常适合做投资贷款。他年薪15万,有一套自住房,而且没有其他的贷款。为了他的抵税效果可以最大化,我们尝试帮他做了最大程度的投资贷款,最后申请到了80万。

从抵税的角度来看,80万贷款,按现在的贷款利率P+0.75%来算,利率是7.95%,也就是每年要付的利息是6.3万。

可以看到,80万的贷款每年可以通过贷款的利息少交2万6千的税,也就是说这笔贷款的利率约等于从7.45%降到了4.69%。投资贷款只需还款利息不还本金,利息支出就是你的借款成本,也就是4.75%。通过这种方式,投资回报超过4.69%的部分就是在赚钱。

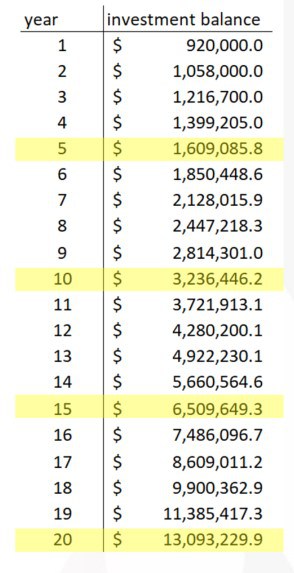

投资界有一个著名的72法则,就是说用72除以回报率得到的结果就是多少年投资可以翻一倍。如果你可以做到8%的回报,9年资金就能翻一倍。通过Tom的例子我们可以看到,在第五年的时候账户里就是160万了。

投资贷款买什么

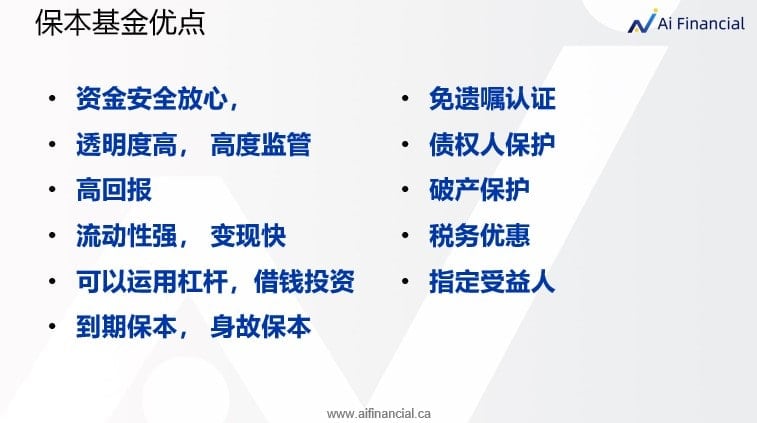

得到了这笔投资贷款的钱以后,因为这笔钱是专款专用、只能投入指定金融投资项目的,必须用于购买保本基金。那保本基金到底好在哪里,让银行这么信任呢?

保本基金作为保险公司提供的投资产品,相较于市面上其他的基金,有几个独特的优势。

1.保本

作为保险公司推出的基金产品,保本基金的本金是有保障的。在投资到期或投资人身故的时候,无论当时的市场下跌到什么程度,这笔本金都能有75%甚至100%的保障,这是其他金融产品所不具备的优势。

2.指定受益人

加拿大的遗产分配流程费时费力,即使有遗嘱认证也需要花费很久。但保本基金有一个指定受益人的功能,不走遗产认证程序,保险公司可以把这份合同的投资净额在短时间内转给受益人,避免了很多麻烦。

3.免债权人索赔

这是保险产品一项非常重要的条款,保险类金融产品中的所有资产是受到加拿大相关法律的保护的,即使有一天投资人因为某种原因欠下债务,债权人也没有权利要求这笔投资资产用来抵债。

除了投资贷款得到的这笔钱,常用的注册账户,像TFSA,RRSP等都可以用来购买保本基金。

各大保险公司的基金任由我们选择,我们Ai Financial会根据客户和当时市场等多种因素考虑帮客户挑选最适合的基金。这是我们投在EQUITABLE LIFE的账户截图,回报15.9%也相当不错。

投资赚钱三要素:就是杠杆+复利+时间。

这也是股神巴菲特成为世界首富的秘诀。

在这三个要素中,杠杆对应了我们今天说的投资贷款。复利对应了我们说的保本基金。这两个要素,我们Ai Financial自信可以帮到您,但最后的一个要素:时间,就要靠大家自己了。究竟什么时候才开始投资,投资投多久,你说了算!

有句话是这样说的:种一棵树,最好的时间是十年前,第二好的时间就是现在。

让我们每个人都能把握住现在,为自己为家庭为孩子创造更美好的未来。

【公司介绍】

Ai Financial是加拿大领先的Fin-Tech高科技金融投资服务提供商。我们利用高科技坚持价值投资,希望运用这套投资体系推动加拿大养老体系的改革,让更多人通过金融投资过上更好的生活。

通过与银行,基金和保险公司合作,我们选择适合客户的基金产品,管理各种投资账户,如TFSA,RRSP等。同时,我们帮助客户申请加拿大特有低息无抵押投资贷款Investment Loan,提早实现财富自由。

RELATED READING

No posts found!