Categories

- About Ai Financial (10)

- Brand Story (16)

- Client Case (67)

- Daily Finance News (457)

- Entertainment (23)

- Everything about Advisor (20)

- Financial Product (49)

- Global Focus (34)

- Industry Analysis (23)

- Insights and opinions (571)

- News and events (19)

- Stock Market (205)

- Uncategorized (8)

Recent Posts

- 特朗普为何打击机构买房者?亚特兰大、杰克逊维尔房市被“华尔街房东”主导 | AiF insight 01/08/2026

- 道指上涨 270 点,纳指下跌,投资者从科技股轮动离场 | AiF 财经日报 01/08/2026

- 加拿大百万房主迎来续贷冲击:月供或暴涨 20%,一年多掏 6,500 加元 | AiF insight 01/08/2026

- 道指下跌逾 450 点,标普 500 从历史高位回落 | AiF 财经日报 01/07/2026

加拿大中产阶级是如何被抢劫的 | AI Financial恒益投资

编辑于2022.04.11

众所周知,加拿大如今的物价可以说是一天一个价。拿油价来举例,如今的油价就是处于一个极其不平稳的状态,从疫情初期 (2020年一月) 的$1.15/L 到现在的$1.7/L,两年时间里涨了48% ,平均一年下来就是24%的涨幅。而绝大部分人的收入并没有两年48%的涨幅,甚至很多人因为疫情收入反而降低了。因此,疫情这两年来很多人都有这么一个感受,感觉自己莫名其妙变穷了。

这样的感觉其实来自于货币贬值,简单来说,就是钱不值钱。到这,很多人会有疑问,这些年来加币到底贬值了多少呢?接下来,本文将从两大经济指标的对比中找答案,这两大经济指标分别是实际GDP(Real GDP)以及货币发行总量(M2 Money Supply)。

加拿大实际GDP

相信大家对GDP并不陌生,实际GDP非常类似,它指的是在一年内该国居民所生产的最终产品与劳务按以往某一基年的市场价格计算得出的货币总量。由于不同年份的实际GDP按同一基年的不变价格计算得出,所以它不包含在不同年份中因价格变动对GDP的影响。因此,实际GDP反映了这一时期内国内生产总值中实际产出数量的真实变化情况,便于不同年度国内生产总值之间的比较。

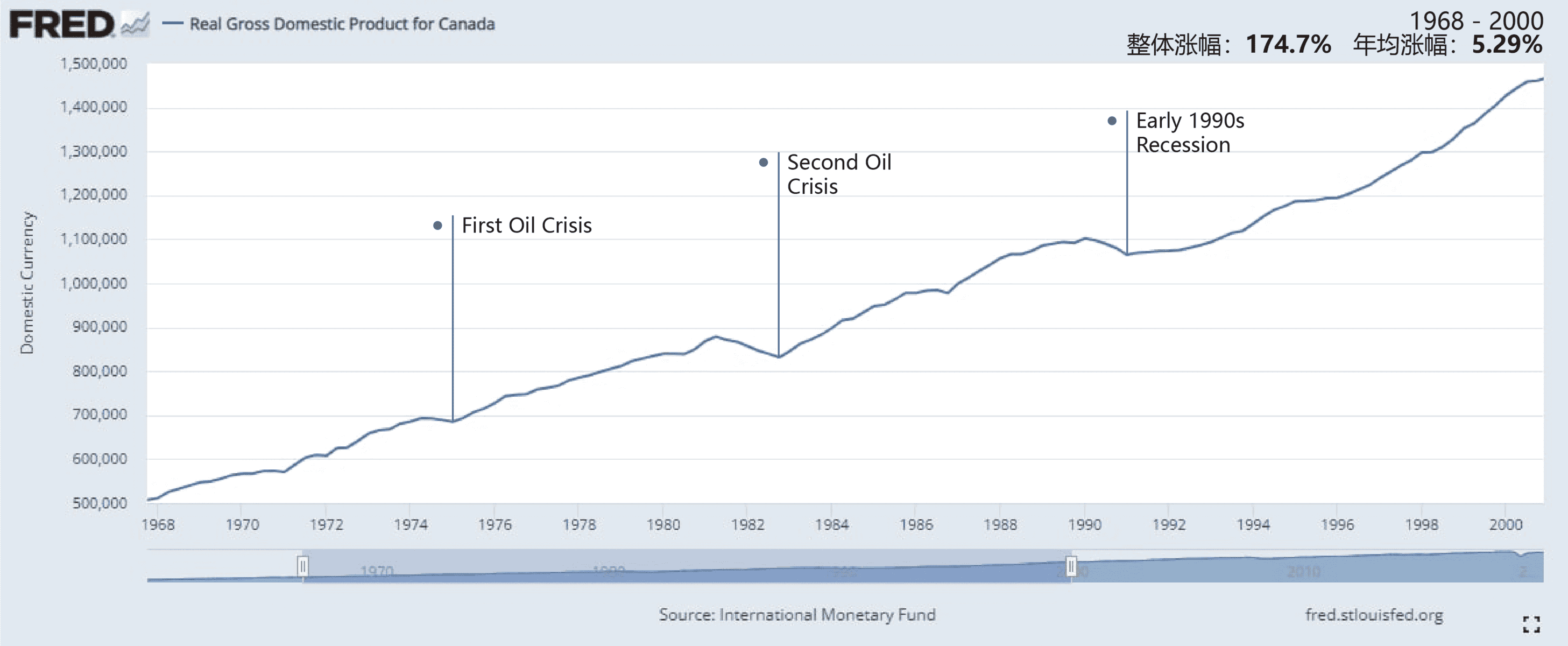

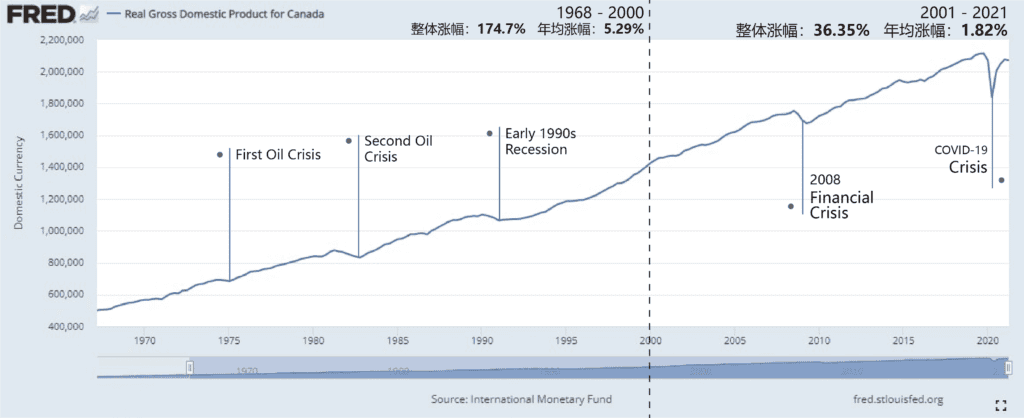

接下来我们分两个阶段来看看历史上的加拿大实际GDP是怎么走的,第一阶段为1968年至2000年,第二阶段为2001年至今,也就是近20年。

第一阶段加拿大的实际GDP可以说是增长迅速。从1968年的5269万GDP上涨到了2000年1.44万亿GDP,期间涨幅高达174.7%,平均每年涨幅更是高达5.29%。

实际GDP的涨幅达到5.29%意味着加拿大经济在这期间发展十分迅速,普通发达国家一年的GDP增长也就2~3%左右,加拿大这三十三年来保持平均5.29%的增速可以说是表现的非常惊人了。虽然这期间加拿大的经济也曾遭遇过重创,比如说1974年的石油危机,1982年的第二次石油危机,以及1990年初的经济萧条,但这不影响加拿大经济的蓬勃发展。

加拿大经济之所以能发展的如此迅速得益于两点,1. 受益于第三次工业革命,2. 极其年轻健康的劳动力市场。

第三次工业革命也叫做数字化革命,二战後,自动化的计算机大大提升了人类的生产力,因此,第三次工业革命成为了人类历史上规模最大、影响最深远的科技革命,其影响力至今仍未结束。

光有技术发展,没有人工作那也是不行的,当时的加拿大劳动市场可以用得天独厚来形容。因为二战过后,许多年轻男性从欧洲战场返回到了加拿大并开始组建家庭,这给加拿大带来了大量新生儿。因此,1947年至1966年加拿大出生人数戏剧性增加,这一现象就是我们后来所熟知的婴儿潮(BABY BOOMER)。根据加拿大统计局的数字显示,加拿大婴儿潮一代,大约有800多万人。这些人在上世纪60年代至2000年初期时是绝佳的劳动力人群,因为他们非常年轻,那时他们蜂拥进加拿大劳动市场,为加拿大的GDP增长贡献巨大。

时间来到近20年,也就是第二阶段,加拿大的实际GDP依旧一路上涨。不过,这二十年来,加拿大实际GDP的整体涨幅为36.35%,平均每年涨幅为1.82%。相比于上个阶段来说低了不少,因此,我们看出加拿大经济出现了疲软,主要是因为两大原因,1. 遭遇了两次重大的金融危机, 2. 人口老龄化。

08年的次贷危机可以说让我们依旧记忆犹新,随着雷曼兄弟的倒台,美国整个金融界出现了极其严重的多米诺骨牌效应。虽然加拿大有着更加严格的金融监管,但加拿大也波及其中,实际GDP更是用了4年时间才走了出来。 随后时间来到了2020年,新冠疫情的蔓延使加拿大甚至整个世界经济瞬间停摆,GDP也受到牵连,直到现在,GDP依旧没有超过2019年的高点。

实际GDP增速放缓的第二个原因在于人口老龄化,当初的婴儿潮劳动人群在逐渐老去,即使是在婴儿潮末,1965年出生的人,到2030年也都该退休了,同时伴随着生育率逐年下降,这导致加拿大年龄结构大幅失衡。因此劳动力的减弱致使经济无法继续获得高速增长。

当然,加拿大政府也知道当务之急是及时向劳动市场不断地注入新鲜血液,所以不断地接受高质量的新移民成为了不二之选。如今,加拿大经济受到了疫情的巨大影响,想要迅速从疫情的阴影中走出,依旧是需要通过接收大量的新移民来实现。因此,在2020年10月,政府推出了史无前例的三年百万移民计划,这个计划简单来说,在2021至2023这三年里,将每年接受41万的新移民。用底层逻辑去想,只有人多了才能拉动需求,有了需求才有生产的动力,GDP才能更上一层楼。

加拿大货币供应量

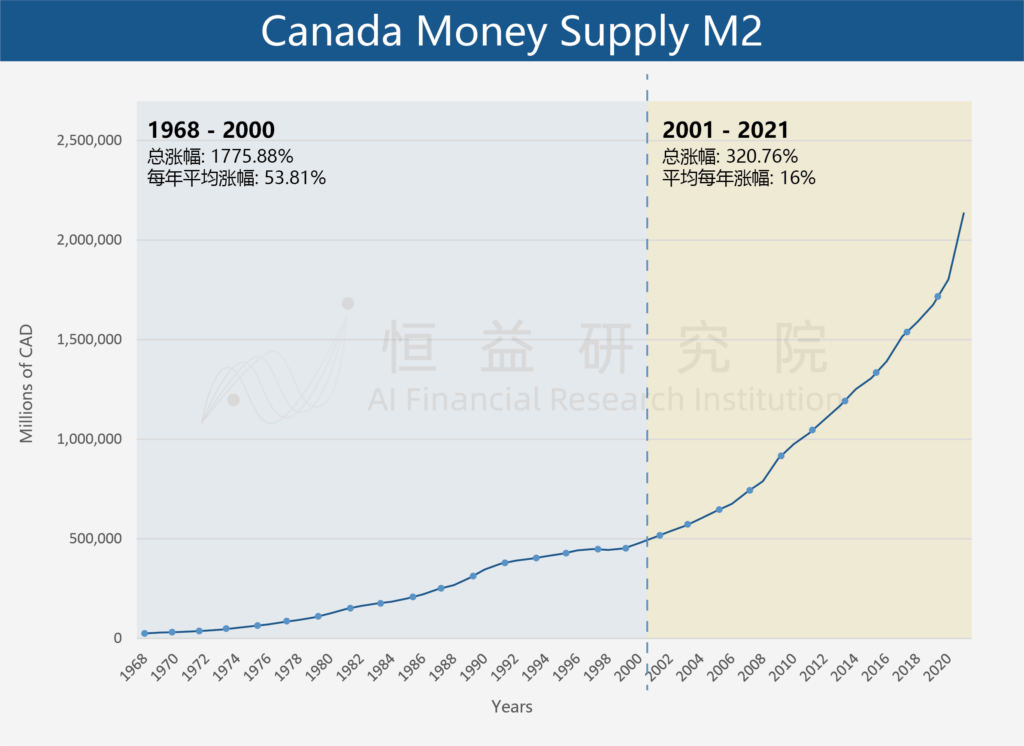

说完了GDP,我们来说说加拿大货币的供应量,也就是说,市场上有多少流通的加币。我们依旧是分为两个阶段来看。

由于遭遇了第一和第二次石油危机,加拿大在上世纪60年代末至80年代初期经历了大通胀时代。期间通货膨胀平均高达10%左右,由于当时的加拿大央行的货币政策以最大化增长和就业为目标,因此政府保持宽松货币政策不变,通货膨胀没有能够得到良好的控制,直到上世纪八十年代中期,政府才意识到了通胀的危害并开始逐步控制,时间来到90年代初,在政府施行紧缩性货币政策下,通胀得到了有效的控制,也是从那时起直至今天,控制通胀成为了加拿大甚至美国央行的首要目标。

这三十三年里,加拿大的货币总量从1968年的255亿上升至2000年4787亿,总涨幅为1775.88%,每年平均下来涨幅高达53.81%。

时间来到近20年,在吸取了以往宽松性货币政策的教训后,加拿大央行在增加货币供应量上可以说是非常谨慎,绝大部分时期,货币供应量都保持在一个低位上增长。当然,凡事总有意外,在2008年,美国次贷危机爆发后,美国以及加拿大等央行为了避免经济长期处于衰退状态,重新开始施行货币宽松政策,美国直接来了四次量化宽松,加拿大也紧追其后,2009年一年里,400多亿的资金从加拿大央行中被印出并流入市场。

2020年新冠疫情爆发,全球经济停摆,加拿大政府再一次施行货币宽松政策,自从加拿大1867年建国以来,加拿大总共也就发行了约1200亿加元的货币,但就在2020年的上半年里,加拿大央行的资产负债表规模迅速飙升到4700亿加元的水平——这意味着,2020年上半年,加拿大额外印刷了过去154年时间里印刷加元总量的300%!

其中有1070亿加币是直接发放到个人,也就是我们大部分人都领到的CERB,当时加拿大联邦政府宣布,提高疫情期间对所有加拿大人的经济援助,为符合要求的申请人提供每月2000加元的援助,可连续领4个月。现在回头来想,这些无中生有的钱从哪里来? 其实都是央行印钱给印出来的。因此,我们看到这两年加拿大央行的印钱速度可以说是史无前例。从2001年算起到去年2021年,货币供应量总涨幅为 320.76% ,平均每年涨幅为16.04%。

实际GDP与货币供应量对比

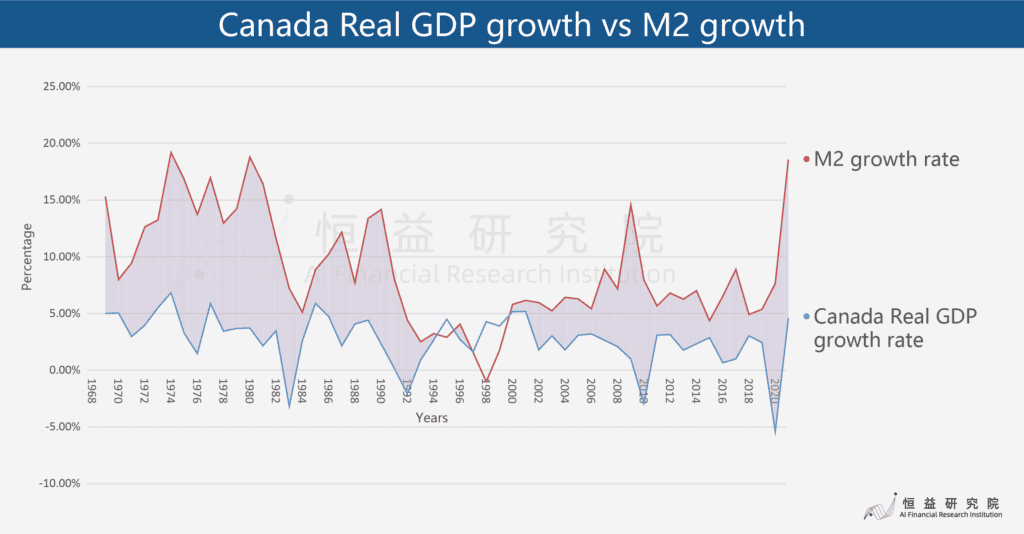

回到最初的问题,这些年来加币到底贬值了多少?我们只需要将实际GDP增速与货币供应量增速做个对比就一目了然了。

首先,上面的红色线代表着加拿大历年来货币供应量的增速,换句话说,加拿大每年所流通的货币增加了多少个%,下面的蓝色线代表着加拿大历年来实际GDP的增速,换句话说,加拿大每年生产力发展的增速。如果货币供应量的增速大于实际GDP的增速,这意味着该年政府货币超发,换句话说,该年加币自身就会贬值。反之亦然,如果两个增速相等,说明该年加币既没有贬值,也没有升值。

那我们从对比中可以明显的看出,近五十多年来,大部分时间里,货币供应量的增速是在实际GDP增速之上的,这就意味着,加币自身在不断地贬值。如果我们想知道到底每一年下来贬值了多少个%的话,我们只需要将 (年货币供应量增幅) 减去 (年实际GDP增幅就能得到答案)即可。

那从1968年,这五十多年下来,加币自身总共贬值了多少倍呢?从数据显示,这五十多年来,加币总共贬值了30倍,这相当于原本在1968年时,3分钱就能买到一份臭豆腐,到了今天,需要花10块钱,这就是货币贬值的速度。尤其是近两年,央行通过印钱救市,进一步的加速了加币自身的贬值速度。

高通胀下,如何自保

显然,高通胀时代已经来临,加币自身一年贬值高达两位数。那我们该如何去抵消通胀所带来的货币贬值呢?答案是投资。投资无非就是两大标的,分别是楼市以及股市。那到底投资楼市赚钱呢还是股市呢?我们将历史数据拿出来对比一下即可。

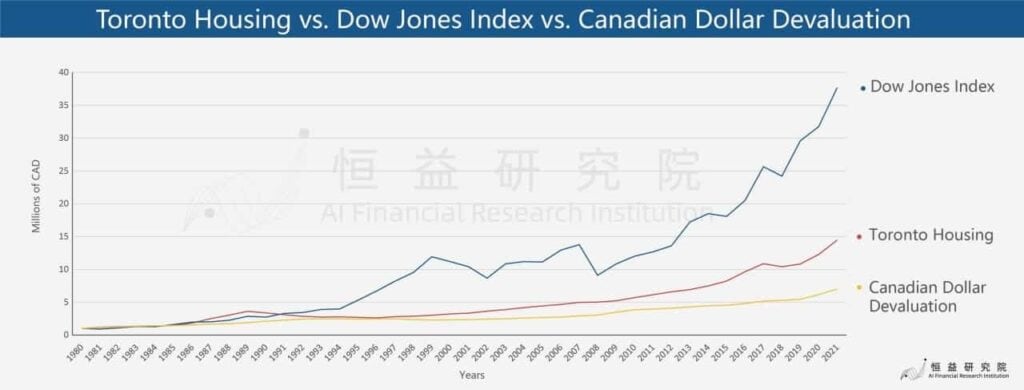

首先,我们假设在1980年投资100万加币分别到股市和房市,股市我们选择代表美国整体经济的道琼斯工业指数,房市我们选择高于全加拿大收益的多伦多房市。

我们来看看,从1980年起,到去年2021年,42年过去,分别能获得多少收益?

首先我们看最下面黄色的一条线,这根线是先前我们计算出的每年加币自身贬值的速度。也就是说,到了2021年,你当初这100万加币投资,如果账面上没有达到700万加币的话,你就被贫穷。

中间这条红色的线代表投资多伦多房市的收益,42年之后,你的账面收益将达到1447万加币。这些年来,你不但跑赢了加币贬值的速度,还能赚到个740万。

接下来我们来看看最上面这根蓝线,也就是投资道琼斯指数的收益。42年过后,你的账面收益将达到3770万。随着时间的推移,我们能看到投资股市的收益将远远高于加币贬值以及投资房市的速度。

这是加拿大政府官网给出的图,最安全是右边,Government savings bonds, GIC, Savings Account。比较中性的,看中间,Money Market funds, Real estate, T-bills,是政府告诉大家,把Real estate归到MONEY MARKET FUNDS同一类。再往左边,Stock Mutual funds 即股票型的基金,Derivatives衍生产品,最左边是Stocks股票。股票跟股票基金的风险等级是完全不一样的,股票基金的风险度在比较偏中间的,风险等级比股票小了非常多。真正有CAPITAL GAIN的实际只有左边3个,那左边3个风险最低的是STOCK MUTUAL FUND。

大家知道全世界最富有地方在哪吗?是华尔街。那华尔街上的金融巨头积累的巨额财富是因为投资了房地产实体得来的吗?不是的,是因为投资GIC和Bond得来的吗?显然也不是的。

这些财团之所以这么富有是因为他们投资了有价值的企业。我们打开那些大企业股票的持仓机构,都是这些金融巨头名列前10。所以也就是说这些金融巨头知道,从股市里面能够赚到很多很多的钱, 他们把钱都放在股市里面了。

为什么他们要这样做?我们只要用底层逻辑来推想一下,就知道了,一方面,投股票就是投企业,我们把多余的钱放在有价值的企业里面,企业会因为有了钱,就能够渡过资金短缺的难关,就能够为社会创造更多的价值,比如:增加就业,提供社会物质需求,提高社会资金的周转率,增加GDP等。而另一方面,投资者因为企业的价值和财富的增长而得到股息和股价上涨带来的利益,那么,也会实实在在地获得更多的财富。

因此,想要在当下的高通胀时代中自保,最好的方法是投资股市。正确的股市投资不但能够让你规避通胀带来的货币贬值风险,同时还能让你获得取之不尽的收益,在金融市场中,每年持续获得两位数的回报其实并没有大家想象中的这么困难.

大道至简,价值投资就完全能够实现。

【公司介绍】

AI Financial 恒益投资是一家人工智能驱动的金融投资公司,拥有一套颠覆性的金融投资体系。公司致力于帮助所有人,通过投资理财,获得持续稳定收入,从而过上自己想要的生活。

加拿大的养老体系已经难以支撑未来10年的居民退休。 AI Financial 恒益投资团队希望运用这套投资体系推动加拿大养老体系的改革,让更多人通过金融投资过上更好的生活,推动社会进步,避免为了赚钱而牺牲时间和健康,或因没有足够的存款而不能顺利退休。

编辑于2022.04.11

RELATED READING

特朗普为何打击机构买房者?亚特兰大、杰克逊维尔房市被“华尔街房东”主导 | AiF insight

特朗普将住房负担问题矛头指向机构型房产投资者。数据显示,在亚特兰大、杰克逊维尔等城市,机构已控制超过20%的独栋出租住房,引发普通家庭购房困境与政策争议。

Read More加拿大百万房主迎来续贷冲击:月供或暴涨 20%,一年多掏 6,500 加元 | AiF insight

2026 年超百万加拿大房主面临房贷续约,利率回升至 4% 左右,月供预计上涨约 20%,一年支出增加 6,500 加元。专家警告延长贷款年限或大幅增加长期利息成本。

Read MoreDesjardins 970 万人数据泄露案进展:主要嫌疑人在西班牙被捕 | AiF insight

魁北克警方确认,Desjardins 970 万名会员数据泄露案主要嫌疑人已在西班牙被捕。该案涉及身份盗用、诈骗及个人信息贩卖,是加拿大近年来最严重的数据安全事件之一。

Read More专家警告:多伦多房价 2026 年或抹去 6 年涨幅,回到 2020 | AiF insight

从关税不确定性、就业压力到 AI 变量,多伦多房市为何可能继续走弱?资深经纪回忆 90 年代崩盘,直言若春季不转好,房价或回到 2020 年约 93 万;预售交割失败率飙至 22%...

Read More特朗普为何打击机构买房者?亚特兰大、杰克逊维尔房市被“华尔街房东”主导 | AiF insight

特朗普将住房负担问题矛头指向机构型房产投资者。数据显示,在亚特兰大、杰克逊维尔等城市,机构已控制超过20%的独栋出租住房,引发普通家庭购房困境与政策争议。

Read More加拿大百万房主迎来续贷冲击:月供或暴涨 20%,一年多掏 6,500 加元 | AiF insight

2026 年超百万加拿大房主面临房贷续约,利率回升至 4% 左右,月供预计上涨约 20%,一年支出增加 6,500 加元。专家警告延长贷款年限或大幅增加长期利息成本。

Read MoreDesjardins 970 万人数据泄露案进展:主要嫌疑人在西班牙被捕 | AiF insight

魁北克警方确认,Desjardins 970 万名会员数据泄露案主要嫌疑人已在西班牙被捕。该案涉及身份盗用、诈骗及个人信息贩卖,是加拿大近年来最严重的数据安全事件之一。

Read More专家警告:多伦多房价 2026 年或抹去 6 年涨幅,回到 2020 | AiF insight

从关税不确定性、就业压力到 AI 变量,多伦多房市为何可能继续走弱?资深经纪回忆 90 年代崩盘,直言若春季不转好,房价或回到 2020 年约 93 万;预售交割失败率飙至 22%...

Read More