Categories

- About Ai Financial (11)

- Brand Story (16)

- Client Case (69)

- Daily Finance News (491)

- Entertainment (23)

- Everything about Advisor (26)

- Financial Product (49)

- Global Focus (35)

- Industry Analysis (24)

- Insights and opinions (673)

- News and events (19)

- Stock Market (205)

- Uncategorized (8)

Recent Posts

- 加拿大经济越来越依赖政府支出:房贷利率或长期维持高位 | AiF insight 03/09/2026

- 道指收涨逾200点,油价回落且特朗普暗示伊朗战争接近结束,市场剧烈反转 | AiF 财经日报 03/09/2026

- 世界进入繁荣衰退时代,普通人如何避免被财富分化淘汰| AiF 讲坛 03/09/2026

- 美股暴跌,市场恐慌,是否需要避险?AiF实盘解析 | AiF insight 03/09/2026

美股Christmas Rally是否会再现?| AI Financial 恒益投资

编辑于2022.12.19

很多炒股的朋友肯定都听说过所谓的Christmas Rally,指的是在每年12月圣诞节前后的时候,有一波市场上涨的行情。

根据数据统计,标普500指数,自从1950年以来,圣诞期间的7天,标普500指数平均会上涨1.33%。大家可能对1.33%没感觉,我们这里给出一个数据做对比,标普500从1957年创建以来,平均年回报是11.7%。也就是说,圣诞节7天的平均涨幅,已经超过了一年回报的10%。

为什么会出现这种圣诞行情呢?实际上是由于,大家会在圣诞节期间集中消费、购物,刺激了消费和经济,所以对经济有一种提振作用。然后这种提振会反应在市场里,从而推动股市上涨。

那今年,美联储鹰派激进加息,一年的时间里加息7次,基准利率从0%一路加到4.5%[1]。股市也因为加息以及俄乌战争等各种其他事件,动荡不断。那在这样的情况下,今年股市是否还会有圣诞行情呢?

我们会从两个方面来作分析,首先回顾一下历史上的Christmas Rally;然后,我们来看看今年在剩下的半个月左右的时间里面,美股的Christmas行情怎么走?

1. 历史上的Christmas Rally

在回顾历史上的Christmas Rally之前,我们先要提一下,我们的投资理念。

我们恒益投资一直强调,做投资要做长线投资,也有很多朋友问我们,到底多长是长呢?按照巴菲特的观点,如果你要买一只股票,那就要做好不卖的准备。可以说长期投资是用一辈子的时间来做投资。当然,有人听到可能觉得,这也太长了吧,那至少二20、30年的时间也要有。

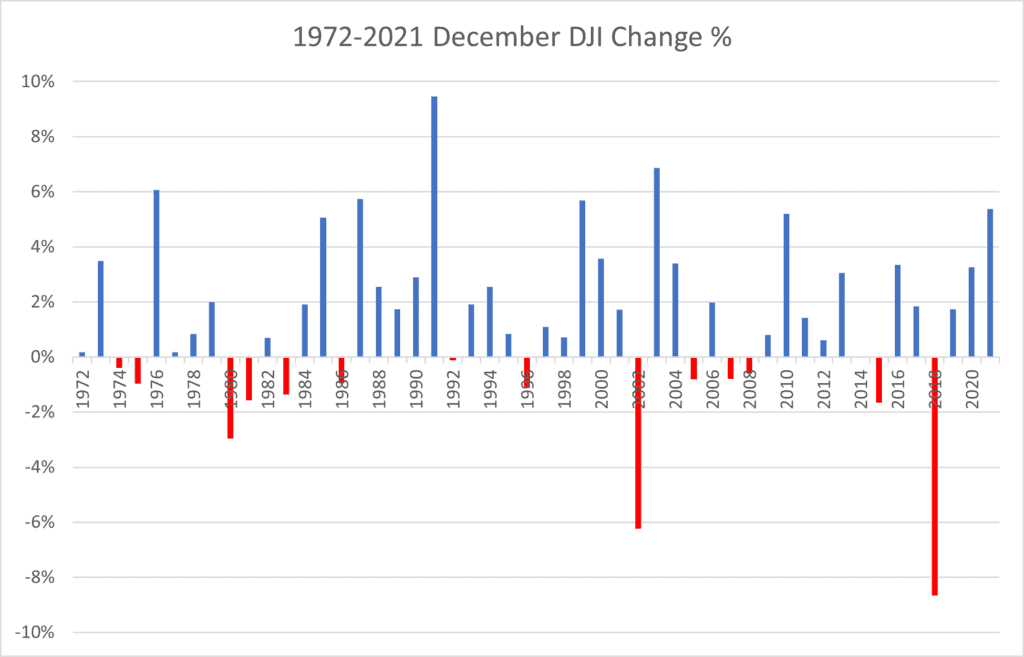

所以,我们回顾1972年到2021年50年的历史,来观察12月的Christmas 行情走势。

如图所示,我们摘取这50年中12月的美股的涨跌幅数据进行对比。发现,在过去50年里,有35年12月市场上涨,15年12月市场下跌,上涨年数高达70%。或者说,过去50年中,出现Christmas Rally的概率高达70%。

今天的讲座会主要从三个方面来分析,第一,我们看看美国是怎么一步一步走到今天的;第二,我们看看现在的美国究竟有怎样的实力;第三,我们看看是否有别的国家能够复制美国的成功。

在看完了这个超长期的数据以后,我们再来看一个过去十年(2012-2021年)的数据,然后作一个更加具体地分析。我们以下所使用的市场涨跌数据都是道琼斯指数的变化数据。

首先,在2012年,市场是涨了0.6%,到2013年,涨了3.05%, 2014年下跌了-0.03%, 2015 年跌了-1.66%,2016年涨3.34%,2017年涨1.84%,2018年跌8.66%, 2019年涨1.74%, 2020年涨3.27%,2021年涨5.38%。

在这些涨幅和跌幅的数据中,除了2018年跌得多一点,其它年份涨的最多的是去年2021年,涨了5.38%。 这个数字听起来一点也不多,但是实际上,这个数字指的是一个月的涨幅,也就是12月份,一个月里涨了5.38%,如果是把这个数据扩展到每一个月,一年12个月,每个月有5.38%,一年下来就是超过了64%的涨幅,可以说涨幅是相当恐怖的,所以说,你光看一个月,这个数字不咋地,但当你把回报拉长到一年,你就会发现,这个涨幅是非常猛的,那绝对属于Christmas Rally。

涨的凶的三个年份分别为2016年,2020年和2021年,这三年的圣诞行情实际上是相当猛的,那这么十年以来,有多少年是涨的呢?7年是涨的,3年是跌的,跌的最惨的是2018年,跌了-8.66%。

如果单看这个数据,的确是跌幅很大,但我们一直在讲,2018年实际最后到年底,整个道琼斯指数是跌了-5.63%, 在2018年12月份之前,整个道琼斯指数当时是上涨了3.31%,单单在12月份 暴跌了-8.66%的,最终道琼斯指数在2018年是下跌了-5.63%。

这也是告诉我们,哪怕前面涨的再好,但是只要最后一个月,12月份是跌了,也可能导致整年在最后都是收跌了。所以从2018年的案例,我们就能看出,12月份对于整年的涨跌是一个极其关键的影响因素。既然是如此关键的一个因素,我们来看看每一年是个怎么个走法。

2012

2012年的12月份是先涨后跌,实际上是前半个月上涨,后半个月一路下跌,但是在最后收了一根阳线上来,所以导致整个12月份,最终当月是上涨了0.6%,我们来看看当时发生了什么事情,我们看看当时的背景。

在2012年,美联储加大了量化宽松的力度,在2012年推出了量化宽松QE3。而这次量化宽松推出的目的是为了保证每个月可以印发850亿美元的钞票。大家想想,整个市场,大量的印钞,所以市场上大家都担心印钞和经济不吻合。而当时的新闻又说经济向好,又说印的多了,钞票很多,担心是泡沫,所以出现了喜忧参半这么个情况。

一开始印钞大家都觉得好,市场就涨了,到了之后突然又发现不对啊,这个印钞好像是泡沫,大家又开始担心,导致了之后的砸盘,所以出现了先扬后抑的市场走势,实际上是和当时市场对于美联储的QE关心程度密切相关的。

这个剧情,大家觉得熟悉吗?

今年是不是一样的呢?美联储激进不断加息,通胀也一直在高位,大家都不看好经济,觉得要进入recession。

结果,大家可以看到这张图,这是截止到今天4点收盘为止的道琼斯走势图。股市在九、十月左右触底,之后强劲反弹,道琼斯指数短短两个多月上涨13%左右。

这是不是又是一个, the economy and stocks a big disconnect呢?

其实我们在十月已经在呼吁大家,股市打折价,是买入的好时机。之后呢,大家可以看到,市场已经不知不觉涨起来了。

2012年之后是一波大牛市,那么今年之后呢?也会是大牛市在前面。

2013

2013年最终是涨了3.05%, 非常猛。在这个小图上显示12月份初期是先跌了一点点, 然后再月中的时候一路上扬,直到最后才跌了一点点,所以这种是非常典型的Christmas Rally。 那既然他是一个非常典型的Christmas Rally, 那我们当然得看看他整个背景是什么,他到底发生了哪些事件。

我们发现,其实在2008年之后,整个经济就非常压抑,所以导致整个房地产市场都处于一个低迷得状态。但是到了2013年底,整个房地产市场开始回暖,整个房地产市场回暖就导致了消费在稳定增长,个人投资也逐渐兴旺,劳动市场也开始转好,财政赤字减弱,批发零售也在逐步开始恢复,甚至连制造业也开始扩张了,所有的一切在2013年之后开始复苏了。

在这个前提下,当时的新闻报道,美联储会采取一些更加强有力得刺激经济得措施。大家想想,2012年大家都担心印钞太多,结果 到2013年底,美联储说,我们要坚持量化宽松,继续刺激经济,这意味着流入市场中的资金会保持不变。大家不用担心泡沫,因为现在这个泡沫出现了,后面会制造一个更大的泡沫去掩盖掉前面产生的泡沫。大家不需要担心钱的问题,因为市场不缺钱。

本身经济就在复苏,然后再加上美联储这么一个配合,导致了2013年市场猛涨,所以出现了2013年的Christmas Rally。

2014

时间来到2014年,12月份整个道琼斯指数跌了-0.03%,是几乎持平的。我们看2014年的小图,实际上2014年的12月份其实是先跌的相当之猛,然后又收上去,最后只跌了0.03%。那我们来看看2014年末发生了什么。

2014年整体经济表现是一个先抑后扬的过程。我们之前讲过,市场的钱从2012年就开始进入,2013年继续量化宽松,到了2014年,还有美元回流。所以,2014年股市涨的非常多,非常猛。

所有这一切导致市场涨的太高,当这些情况出现的时候,美联储就说,央行可能考虑加息,因为市场中的钱太多,整个美联储通过加息的方式,来调节进入市场的资金。

大家都知道加息是个影响短期市场的利空消息,因为加息代表着银根收缩,代表着资金会从市场中流出,整个市场会出现一个短期的动荡下调,因此2014年12月份最终是收跌了-0.03%。

2015

进入2015年,同样,在12月份的小图上,我们看到2015年12月份前半个月在来回震荡,到了下旬,先是上涨了一点,随后突然往下跌。最后整个12月份是下跌了-1.66%。那么当时到底发生了什么事情呢?

在2015年底,奥巴马政府认为,2008年的次贷危机,是由于金融监管不够,才导致了一个系统性的风险。既然是金融监管不够,为了加强金融监管,去保护市场的投资者,因此,从2015年下半年,开始全面执行沃尔克规则。听过我们之前讲座的朋友应该知道,沃尔克规则是为了加强金融监管。

为了把资金从市场中挤压出去,美联储当时声称要开始加息了,而这次加息是自2006年以来第一次加息,之前一直都是量化宽松,这次的加息意味着,量化宽松走到了尽头,现在需要加息。当加息以及加强金融监管两个事件合起来,对市场的冲击是巨大的,所以12月份一开始,市场还犹犹豫豫的在来回震荡,当这两个消息很确定的释放出来后,整个市场开始下跌。所以很多时候,市场的涨跌,实际上是有信号的,关键在于能不能读懂这些信号,如果我们能够读懂,市场的走势是非常明确的,我们不需要去做猜测。

2016

那么到了2016年是什么情况呢?我们依然看这个12月份做成小图,当时12月份完全是一个高开高走的走法,从月初就开始一路高歌猛进,直到月中开始横盘,月末也几乎没这么下调。

所以整个12月份涨了3.34%。 那为什么涨了这么多?当时的背景是什么情况呢?

其实在2016年,整个美国经济是彻底的走出了2008年金融危机的阴影。因为在2016年,整个就业市场开始复苏。到2016年11月份的时候,美国的失业率已经降到了4.6%,是自2007年8月份以来,也就是金融海啸来临前的最低点。也就是说,到2016年,整个失业率已经回到了2007年的低点,说明经济已经完全的recover了。

我们一直用事实数据说话,不去预测市场,那么,2016年为什么能涨这么多?就是因为这些数据显示,美国就业市场已经开始复苏,回到了整个金融危机之前。

就业市场向好,他会推高老百姓的收入,那在当时,老百姓的收入加速上升,到了10月份,时薪同比增长了2.8%。当老百姓手里有钱了,就会消费。所以在当年12月份,密西根州大学公布了一个消费者信心指数,美国的消费者信心指数已经处于12年来的最高水平。大家倒退一下,16年的12年前就是2004年。所以在就业市场复苏以及消费者信心指数回到了2004年的水平。

另一个非常重要的信息,是2016年是美国总统大选年,正是这一年特朗普上台,成为总统。大家都知道特朗普是商人,而且手上还握有大量的股票,可谓是“股票总统”。大家对于特朗普上台有很大的期待,所以又为股市注入了强心针。

三方面加成之下,12月份的美股出现了一个非常强劲的Christmas Rally。

那个时候由于经济已经完全复苏,所以要考虑升息了,但升息的影响并不是特别的大。在2016年12月14日,美联储表示决定加息,这个消息放出后让市场没有继续上涨,但是市场也没有下跌。大家看到,12月份末只是横盘而已。

2017

讲完2016年,我们来看看2017年的12月份。小图显示,12月份时非常的一步一步往前在推,即没有猛涨,但却坚定不移的往上走,所以最终12月份是涨了1.84%,就像我们刚才讲的,一个月1.84%并不算多,但是你把他算成12个月,每个月都涨那么多,整年下来超过20%。

我们之前和大家讲过, SPY指数这100年以来平均每一年涨了11.8%。那如果说2017年涨20%,是不是远远超过了平均值,所以一个月涨1.84%,这个涨幅已经是非常稳健的了。

那我们来看看2017年是个什么情况。

2017年年初,是川普总统就任的一年,由于他的上任,他迅速开启了金融松绑。我们之前的讲座说过,他试图去废除奥巴马政府的沃尔克法案,去给金融松绑,并大力的去推进税改法案。这些都发生在2017年,当时整个市场由于经济很好,势头强劲。

当时美联储说要继续加息,因为经济过热会产生一系列的负面影响,所以要加息。但就算加息的消息放出,也没有阻止整个月股市的上涨。因为第一,川普总统上台给金融松绑,第二是因为大规模税改,那次的税改,是美国近三十年以来最大的一个税改方案,对经济起到了极大的刺激作用。所以当时哪怕时加息的信号放出时,市场仍然没有下跌,大家可想而知,市场是有多么的强劲。

2018

进入2018年12月份,该月跌了-8.66%,这是我们这9年来跌的最惨的一个12月份,既然跌了-8.66%,肯定是没有Christmas Rally了。

那我们来看看到底当时发生了什么。

2018年整个税改在执行当中,整个对经济是好的,但在2018年的三月份,整个中美贸易战打响,这个是一个巨大的市场不确定性的影响。市场最害怕的就是风险,什么是风险?就是不确定性。那贸易战一打,结局会怎么样呢?没有人知道。虽然有税改这么利好的消息,但投资者仍然会害怕,当我们在害怕的时候,我们首先会观望,所以当贸易战打响,很多利好的消息就不再有用了。

并且在同一时间,美联储又开始加息。经济本身存在不确定性,又加上加息,一个短期利空的消息,这俩一合起来,市场就受不了了,所以市场在12月份出现了一个暴跌。这才会导致,哪怕全年,市场在12月份到来前,已经涨了3%,12月份突然砸盘,导致整年回报率都是负的。

2019

时间来到2019年的12月份,这个月市场上涨1.74%。我们看小图,12月份是低开高走,一开始看似向下,但之后却一路高走到了最后。大家还记得当时发生了什么吗?

我们回头来看,整个贸易战还在继续当中,但是有一个很重要的事实。贸易战从2018年年头开打,到2019年年底,实际上已经打了两年。这两年突然让很多散户,甚至机构开始清醒过来,他们发现,原来这两年以来实际的事实是市场没有下跌。他们意识到贸易战所带来的不确定性这种猜测,是一种错误的猜测。

事实是市场没有因为恐慌而下跌,市场这两年一直以稳健的步伐不断冲高。我们在金融投资里有一句经典的名言,叫做翻越忧郁之墙,在这两年中反应的非常明显。2018年大家非常忧虑,但是随着时间的推移,已经完全的翻越了忧虑之墙,所以哪怕贸易战仍在继续,但对股市的影响已经微乎其微了。

而且同年,整个失业率已经降到了3.5%,是近50年来最低点,这是个很重要的数据。

很多人在猜测贸易战对市场有没有影响。这种猜测的事情,我们称之为概率,既然是概率,他就有可能对,也有可能错,但我们做投资,不要用概率的思维。因为我们用概率的思维,多数时候都是亏钱的。我们不断地和大家讲,做投资必须以事实为依据。刚才我们讲了两个事实,第一个事实是,虽然贸易战仍在继续,但美国股市依然在涨。第二个事实是,我们为什么知道贸易战对市场的影响非常小,是因为美国的失业率达到了50年以来的最低点。如果美国因为贸易战而经济受伤,那必然会影响到就业率,失业率就会飙升,而失业率下降到3.5%,是50年以来的最低点,说明美国经济并没有因为贸易战而受影响。

其实还有第三个事实,就是美联储在2019年12月份声称,暂停加息直到2021年,这个对市场来说是个极大的利好消息。所以由于这三个事实,促使了2019年12月份,短期之内,市场出现了稳固上涨。

可以说二战彻底改变了整个世界的格局、各国的地位,美国此时已经不是一般的强大了。

2020

接着时间来到2020年,12月份股市上涨3.27%。从小图可以看到,12月刚开始稍有震荡,之后就一路向上,直到最后几天疯狂上涨,最后收在了3.27%。这个涨幅可以算是Christmas Rally了。那我们再来看一下2020年是什么样的背景。

大家肯定都还记得,2020年是一个疫情年,也是我们这一代人有幸经历的股市动荡的年代。

首先,2020年年初开始,新冠疫情在世界各地肆虐,可以说无处不在,无孔不入。随着新冠疫情的蔓延,世界各国和各个城市进入封锁状态,停止旅行,关闭了学校、文化和体育场馆以及所有非必要的商业运行。平时熙熙攘攘的市中心,在这一年里就宛如一座座空城。

它的蔓延和由此产生的影响导致了一场前所未有的全球性危机。随之而来的是我们的股市,美股市场出现了百年来罕见的四次熔断,这也是象巴菲特这位活了90岁的投资人都连连称奇的景象。

于是各国政府的应对方法就是,印钱、印钱、拼命印钱,降息、降息、拼命降息。结果就是在疫情仍在延续,经济还在停摆的时候,美股市场在短短的几个月里面悄悄地全面创出了新高。这就是我们不可思议的美股市场。让我们眼睁睁的看到,我们的政府用钱堆出了一个牛市。

我们做金融投资的朋友都在这一年赚得盆满钵满,我们恒益投资的客户的回报率也创出近几年来的新高41%。这就是神奇的金融市场!

另外美联储声称将利息维持在0左右,2023年之后再说,这又助力了2020年的Christmas Rally。

2021

时间来到了离我们最近的2021年,去年的12月股市一共上涨了5.38%,可以算是大大的Christmas Rally,也是过去十年中12月涨的最猛的一次。仔细看小图,12月前期涨势凶猛,中间回调了几天,之后又开始一路上涨,最后一两天放缓。所以最终上涨5.38%。

接下来我们看看2021年发生了什么。

如果说2020年大家都还处在疫情的恐慌之中,2021年,疫情的影响已经逐渐消散,美国的生产生活逐渐恢复正常。我们一直说,股市是经济的先行指标,既然大家的生活恢复正常,开始工作、消费,经济也就恢复正常了。

我们可以通过失业率看看美国的经济恢复情况。疫情之前,美国的失业率维持在3.5%左右,疫情开始之后,失业率一个月飙升到14.7%,而且在两位数的高水平维持了四个月,之后,到2020年底,失业率已经逐渐减低到7%左右,这说明经济已经在慢慢回暖。时间来到2021年,我们可以看到,失业率保持稳定的一路下降,到12月的时候,失业率已经回到了4%以下,基本可以说恢复了疫情前水平。

人们看到了失业率下降,经济恢复正常,所以也加剧了12月的Christmas Rally现象。

2. 2022年是否会有Christmas Rally

2.1 道琼斯走势

我们还是用事实说话。2022年到今天为止,道琼斯还没有回到今年的最高点,但是相比于9月的最低点,已经上升13%左右。

那我们来看看今年有什么大事件?不用多说,经常来听我们的讲座的朋友们都知道,就是美联储为了抑制高通胀,不停加息嘛。可以说,加息加到现在年底,大家都加麻了。我们一直在讲,加息在市场里,短期来看属于利空消息,因为要收紧银根,市场里流动的钱变少了。所以市场也跟着做出了一系列反应。

如果我们把时间线放长一些,到去年为止的最近十年来,道琼斯指数总共上涨了将近2倍, 为什么出现这么凶的上涨?

我们经常说股市是由经济的决定的。这10年以来,整个美国经济在非常稳步上涨,不管外界有什么变动,整个美国经济在一路向好,才会导致股市是一路向好的。虽然这10年里,7年有Christmas rally, 3年没有,但最终的结果是这10年下来涨了近2倍。

那今年Christmas Rally会不会来临呢?

我们恒益投资的观点是我们不去猜测今年会不会有Christmas Rally,我们一直坚持用事实说话,今年是个大回调年。那所谓回调,其实就是在洗牌,把那些不坚定的多头洗出去,从而将他们的仓位转手给庄家持有。

现在庄家手里拥有足够多的筹码,随时都准备好上攻。那么今年有没有Christmas Rally还重要吗?这个问题其实并不重要,它今年来也好不来也罢,都不会影响股市整体向上的趋势。

2.2 顺势而为

为什么说Christmas Rally不会影响股市向上的趋势呢?因为影响股市上涨的本质从来不是某个时间,月份或者个人。

整个股市上涨的基础是经济,人类社会的财富是不断的增长,因为根据经济学的原理,当人类社会财富不断的增长的时候,它才是整个经济和市场增长的源泉。

自从2012年起,市场就一路上涨。我们不需要去预测市场什么时候会下跌,大家只需要顺势而为,顺着往前走,其实市场里做投资,其实特别简单,不要去预测市场,就算今年没有Christmas Rally,接下来市场往上涨也会是一个必然的结果。那为什么我们这么确定明年市场在大趋势上仍然是向好的呢?我们将在明年的公开讲座中为大家揭晓,敬请期待。

【公司介绍】

AI Financial 恒益投资是一家人工智能驱动的金融投资公司,拥有一套颠覆性的金融投资体系。公司致力于帮助所有人,通过投资理财,获得持续稳定收入,从而过上自己想要的生活。

加拿大的养老体系已经难以支撑未来10年的居民退休。 AI Financial 恒益投资团队希望运用这套投资体系推动加拿大养老体系的改革,让更多人通过金融投资过上更好的生活,推动社会进步,避免为了赚钱而牺牲时间和健康,或因没有足够的存款而不能顺利退休。

编辑于2022.12.19

RELATED READING

加拿大经济越来越依赖政府支出:房贷利率或长期维持高位 | AiF insight

加拿大国家银行报告指出,政府投资增长速度已超过GDP增速两倍。在私人投资疲软的情况下,公共支出正在支撑经济,但债务上升可能推高房贷和借贷成本。

Read More世界进入繁荣衰退时代,普通人如何避免被财富分化淘汰| AiF 讲坛

为什么GDP、股市和企业利润不断创新高,但普通家庭却越来越有压力?本文将解析K型经济结构、财富分化趋势,以及普通家庭如何通过资产投资应对这一变化。

Read More美股暴跌,市场恐慌,是否需要避险?AiF实盘解析 | AiF insight

道琼斯期指盘前下跌600点,盘中一度暴跌886点引发市场恐慌,VIX飙升至31.84。AiF实盘分析,是技术性回调还是趋势改变?

Read More加拿大经济越来越依赖政府支出:房贷利率或长期维持高位 | AiF insight

加拿大国家银行报告指出,政府投资增长速度已超过GDP增速两倍。在私人投资疲软的情况下,公共支出正在支撑经济,但债务上升可能推高房贷和借贷成本。

Read More世界进入繁荣衰退时代,普通人如何避免被财富分化淘汰| AiF 讲坛

为什么GDP、股市和企业利润不断创新高,但普通家庭却越来越有压力?本文将解析K型经济结构、财富分化趋势,以及普通家庭如何通过资产投资应对这一变化。

Read More美股暴跌,市场恐慌,是否需要避险?AiF实盘解析 | AiF insight

道琼斯期指盘前下跌600点,盘中一度暴跌886点引发市场恐慌,VIX飙升至31.84。AiF实盘分析,是技术性回调还是趋势改变?

Read More毕业进政府IT部门却被薪资系统困住6年:Phoenix系统仍在影响公务员 | AiF insight

加拿大联邦政府Phoenix薪资系统问题持续十年。最新数据显示仍有233,000个薪资案件未处理,一名年轻公务员称该系统让他的职业和生活受到严重影响。

Read More