Categories

- About Ai Financial (11)

- Brand Story (16)

- Client Case (69)

- Daily Finance News (486)

- Entertainment (23)

- Everything about Advisor (26)

- Financial Product (49)

- Global Focus (34)

- Industry Analysis (24)

- Insights and opinions (661)

- News and events (19)

- Stock Market (205)

- Uncategorized (8)

Recent Posts

- 多伦多餐馆倒闭潮加剧:万锦商圈接连关门,餐饮寒冬来临 | AiF insight 03/02/2026

- 加拿大就业市场停滞:每1个职位空缺对应3名失业者 | AiF insight 02/27/2026

- 加拿大消费者破产创16年新高:食品价格上涨加剧家庭财务压力 | AiF insight 02/26/2026

- 标普500周四收低,英伟达财报后回落压制市场 | AiF 财经日报 02/26/2026

日本:经济腾飞的奇迹与失落的20年 | AI Financial恒益投资

编辑于2023.09.07

前言

在两个月前,著名投资者沃伦·巴菲特领导的美国投资公司,伯克希尔·哈撒韦公司表示,该公司已购买了日本五家主要贸易公司的额外股份,使其平均持股比例达到8.5%以上。这些贸易公司分别是:三菱商事、三井物产、伊藤忠商事、丸红和住友商事。在五分之四的公司中,伯克希尔的持股比例超过了8%。

同时,哈撒韦公司于4月份宣布其将增持贸易公司股票,由此引发日本股市的上涨。采购增加的消息一出,市场对股价上涨的预期也随之提升。虽然大多数人对日本的整体金融状况持负面态度且对其印象还停留在泡沫经济时期,但事实早就并非如此。

这个在东亚一隅的岛国曾经有过辉煌,但也有过落寞,其沉浮之间在不停地发展,也在不断地思考。我们AI Financial将花费长达两篇文章的笔墨为你带来日本近百年的经济沉浮讲解,以史为镜,展望未来。本篇文章将先着重分析前70年日本经济的沉浮。

日本的迷茫与摸索

日本的崛起可以追溯到明治维新时期,那是一个充满变革和挑战的时代。当时,日本被西方列强用大炮和舰船打开了国门,这突如其来的巨变震动了整个国家,也让明治天皇深感幕府时代的孱弱和东亚特色封建思想的局限性。

面对这样的现实,日本开始重新思考自己的发展方向。明治维新的核心思想是学习西方先进的文化和技术,以完成工业化和现代化。这一点在某种程度上与当时中国清政府的“师夷长技以制夷”有着相似之处。然而,与清政府不同的是,日本在这一过程中展示了更高的执行力,同时日本天皇也将改革视为己任,全力配合。

甲午战争成为了这一改革的重要试验场。在甲午海战中,日本大胜清政府,这一胜利不仅给了日本继续走这条路的信心,而且也为未来的军国主义日本铺平了道路。当一个学生用新的体制和思想打败老师的时候,了解了老师的落后和孱弱,他就不再甘于只做学生了。可以说,如果没有甲午海战的成功,日本可能无法如此迅速地走上扩张之路。同时,明治维新也带来了一系列深远的社会变革,尤其是在教育和思维方式上。新的教育体制培养了一代具有现代思维和技能的年轻人,这为日本战后的经济腾飞打下了坚实的基础。正是因为这些提前铺好的底子,美国才会在战后选择了日本作为其在东亚的重要锚点。

战败国的经济奇迹

铺垫完背景,接下来的历史就是日本的扩张之路,经过20年的战争,日本最终和轴心国一起走向战败。

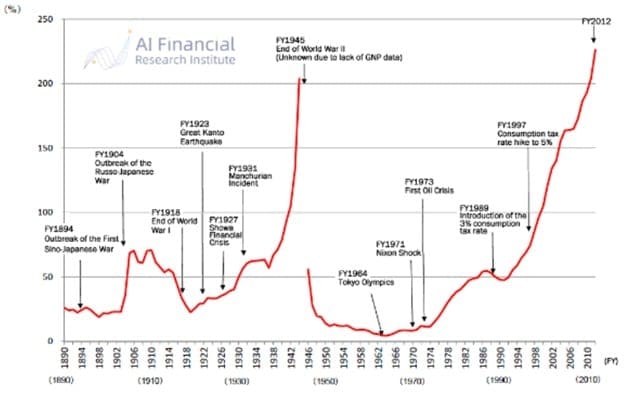

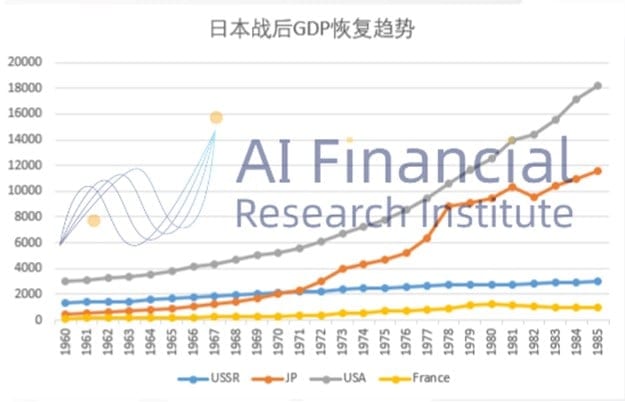

日本战后作为战败国,其经济复苏是20世纪最引人注目的经济现象之一,其成功在很大程度上得益于与美国的紧密合作。战后初期,日本面临着巨大的经济困境,GDP仅为战前的三分之一。

然而,由于日本拥有高素质的工人和先进的工业系统,能够生产质优价廉的军工产品以支援朝鲜战争,美国总统艾森豪威尔决定全力支持日本的经济复苏。日本在战后十年的恢复期中,年均GDP增长高到9.64%,就算与同一时期的美国GDP对比都丝毫不逊色。

美国的支持不仅仅是金钱和物资,更包括一系列经济改革的建议和指导。作为援助的条件,美国要求日本解散旧时代的衍生物:财团,又颁布了禁止私人垄断的法律。这些举措打破了旧有的经济结构,使得资本得以重新分配。这为三井、三菱和住友等大型集团的壮大提供了机会。这些公司不再是家族控股的财团,而是逐渐转型为股份制的,由市场主导的现代化、全球化的企业。

以三井集团为例,它在这个特殊历史背景下成功地创建了多个世界级大公司,并吸引了大量的资金,那一时期崛起的樱花银行、Sony、Toshiba和Toyota都是三井集团旗下的。这些公司不仅推动了日本的工业化,还在全球范围内树立了“日本制造”的高品质形象。

随后,美国经济顾问道奇进一步为日本的经济政策提供了方向,他推动日本政府收紧财政、提高税收、并取消了对某些行业的补贴。这些政策旨在淘汰无法适应竞争的中小企业,让资源更多地集中到有潜力的大企业手中。

这一系列举措使得日本的大企业有了足够的资金和空间来发展自己的核心竞争力。最终,这一切努力都取得了显著的成效。到1968年,日本不仅成功地恢复了战前的经济水平,而且在全球经济体中的地位也有了质的飞跃,成功超越了英国、法国、西德和苏联,成为仅次于美国的世界第二大经济体。这一壮丽的经济奇迹不仅展示了日本人民的韧性和创造力,也证明了正确政策和国际合作在经济发展中的重要作用。

1960年,日本政府展示了高度的前瞻性,颁布了具有里程碑意义的外资法。这一法律不仅规划了日本走向科技强国的路径,还通过限制外资进入来保护本土产业。更为关键的是,该法律对引进国外先进技术的企业给予了明确的奖励和激励。几乎与此同时,日本还推出了机械工业和电子工业振兴法案,这为日本后来的科技转型和产业升级提供了强有力的政策支持。

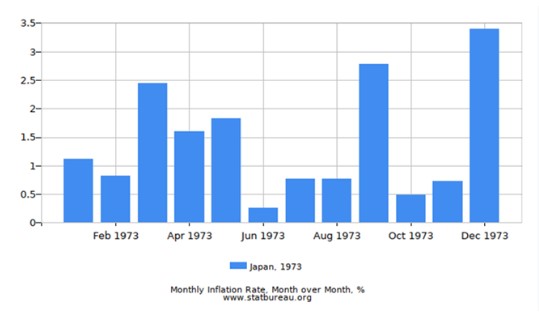

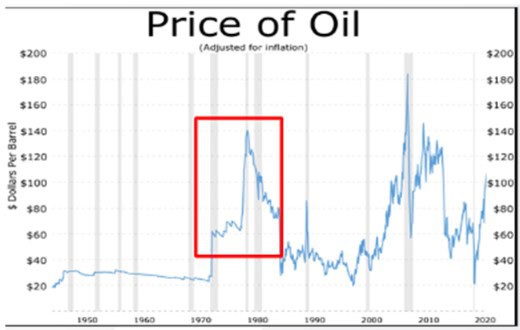

然而,即使有了这些政策基础,日本也面临了一系列外部挑战,这成为了转型的引子。布雷顿森林体系的崩溃和1973年的石油危机让日本陷入了前所未有的困境。日元大幅度地升值,使得低附加值的简单工业品不再具有竞争力,同时,供给型通胀也因原材料价格的上涨而加剧 ( 通胀一年时间从1上升到3.5 ),如果继续从事原材料加工产业,日本的产业将面临压缩利润或者提升产品价格的选择,这两项无论如何都会对日本经济造成打击。这一系列外部压力促使日本开始深入思考如何进行产业转型。最终,日本选择从一个以生产为导向的经济体转变为一个以技术和创新为导向的经济体。

这一转型并非偶然,而是得到了前面提到的机械工业和电子工业振兴法案的大力支持。例如,Toyota汽车在石油危机期间,因其低油耗和价格合理而大受欢迎,并成功地侵蚀了美国本土品牌,如福特的市场份额。据统计,日本车在那个时期占据了全球汽车市场的近80%份额。同样,在电子产业方面,Sony凭借其高质量和创新性,成功地赢得了全球消费者的青睐,其中索尼随身听在当时也是风靡美国。

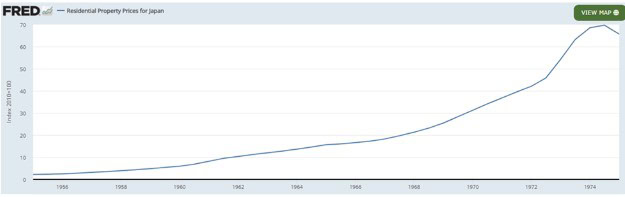

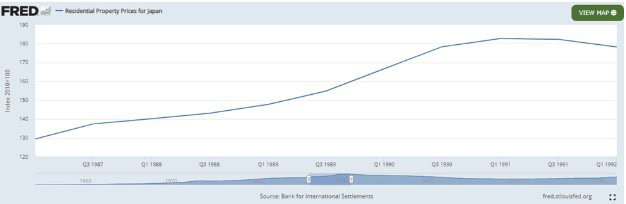

综合以上各点,日本通过一系列精心设计和执行的政策,成功地完成了从战后废墟到全球经济强国的华丽转身。从美国的全力支持到自身的政策创新,再到成功应对外部经济压力,日本展示了其在经济发展和产业转型方面的高度战略性和执行力。这一系列的成功和挑战共同构成了“日本奇迹”的全貌。然而,这一切的成功并没有让日本避免一些长期的经济隐患。最为明显的就是房产泡沫问题。从1955年到1975年的20年间,过剩的购买力使得大部分民众将钱投入房地产市场,日本的房价上涨了惊人的33倍。这不仅加剧了社会不平等,也为日本未来的经济发展埋下了隐患。

失落的20年

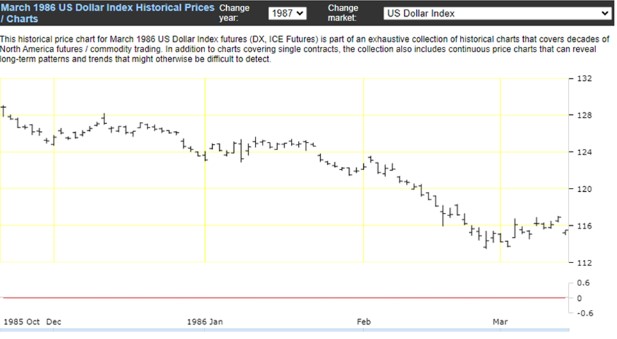

1987年的广场协议成为了日本经济历史上的一个重要转折点。这一协议最初是由美国发起的,目的是为了维护美元的稳定,对抗外汇投机分子,并抑制住逆势增长的美元汇率为了达成这一目标,美国联合了其他四个主要经济体:日本、英国、法国和西德,共同商议对策。

面对这样的一个房产泡沫,日本并不想坐以待毙。当时正面临房产泡沫问题的日本政府,希望通过外部力量来刺破这一泡沫,并将资金重新引导到实体经济中。因此,在其他参与国(德、法、英)还在犹豫的时候,日本主动提出提高本币汇率,并将浮动上限20%,以此达到目的并展示大国担当。

然而,广场协议带来了一系列副作用,尤其对日本经济造成了深远的影响。其中最直接的影响就是日本的产品不再具备价格上的核心竞争力,导致日本的出口遭受重创。例如,日元对美元的汇率飙升,从244日元兑换1美元升值到121日元兑1美元。在美国国内,这相当于日本产品的价格翻了接近一倍。

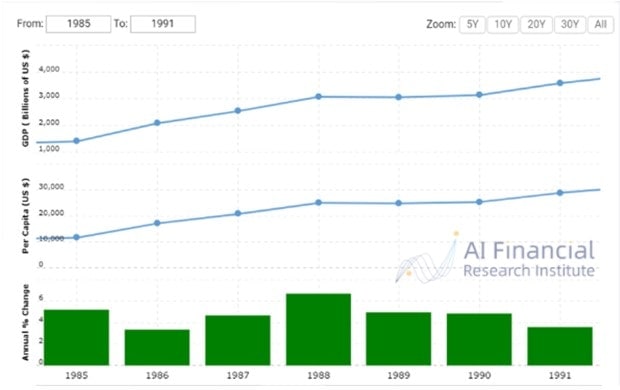

面对这些副作用,日本政府的应对措施并不成功,反而导致了一系列不良后果。日本央行当时试图通过调整货币政策和财政政策来缓解压力,日本银行选择开放金融市场并维持低利率。但这些措施只创造了虚假的繁荣,更多的钱流入房地产市场。事实上,从1985年到1991年,日本的GDP增长明显放缓,日元兑美元的汇率持续升高,而通货膨胀率几乎停滞。这些经济指标的变化清晰地反映了广场协议对日本经济的负面影响。

因此, 广场协议不仅没有帮助日本解决其房产泡沫问题,反而制造了虚假的繁荣; 日本政府在应对协议带来的副作用时的错误决策,进一步加深了这一危机。这一系列的失误和挫折,最终导致了日本经济的长期停滞,也为日本未来几十年的经济发展埋下了隐患。这段历史是日本经历辉煌的“日本奇迹”后,经济逐渐下滑的重要起始点。

由于日本自身市场中的巨大泡沫加之广场协议使得日元投资炙手可热,外资大量涌入、日本民众对国家经济的盲目自信、以及低利率的市场环境又继续吹大了这个泡沫: 历史记载, 1988年的日本市场的市盈率已经达到60倍,比2001年时期美国的互联网泡沫的29倍还要夸张。而通常, 一个健康的经济体市盈率应该稳定在8-20这个区间之内,可见当时日本的泡沫有多么的巨大。

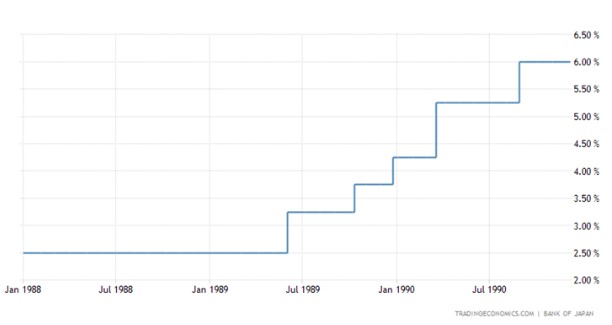

不幸的是, 日本央行在面对1980年代末的经济泡沫时,表现得过于后知后觉。直到1989年,央行才决定采取行动,加息以收紧经济政策,目的是刺破当时不断膨胀的泡沫。然而,这一决策的时机和执行方式都存在问题: 央行加息的幅度过大,速度也过快,导致日本经济并没有如央行所期待的那样实现软着陆。

这个情况可以用一个更形象的比喻来形容:就像一辆车速度太快,而司机又突然猛烈地踩下刹车,结果不仅没有安全停车,反而可能会引发更严重的问题。这一系列的政策失误不仅没有解决泡沫问题,反而触发了资产市场的大幅缩水。

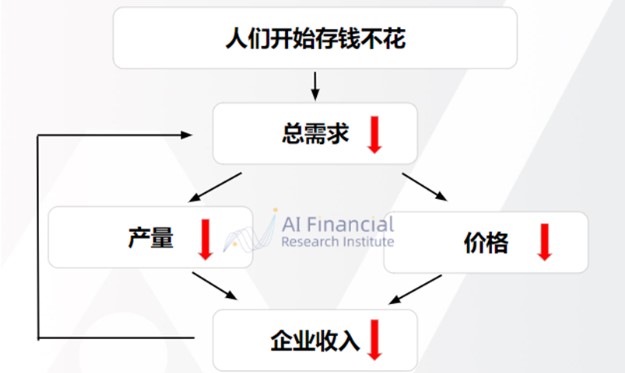

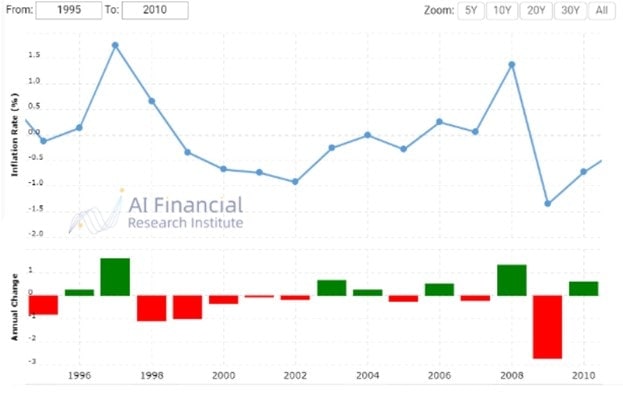

许多银行和金融机构因此陷入了严重的不良贷款和资产缩水危机。这一切都反映了日本央行在当时的经济决策中的不足资产市场的大幅缩水不仅给金融机构带来了压力,更在社会层面引发了一波恐慌。人们开始担忧自己的财富和未来,这种不安全感进一步加剧了经济下滑的速度。更为严重的是,这一系列事件最终导致了通货紧缩的出现,这是一个比通货膨胀更为恐怖的经济现象。

通货紧缩的危害在于它会让整个经济陷入一种恶性循环。与通货膨胀相比,通货紧缩更难以解决。因为它将导致经济陷入停滞不前的状态。在这种情况下,重新启动经济的难度要远大于控制经济过热。当物价下跌,消费者和企业都会减少支出和投资,因为他们预计未来物价会更低。这样一来,需求进一步减少,导致经济活动更加疲软,形成一个恶性循环。无疑,这种情形对于日本央行是一个巨大的挑战。它逼迫央行迅速找到一种既能稳定资产市场,又能避免进一步的通货紧缩的策略。

然而,由于之前的政策失误,央行的操作空间已经非常有限,这使得解决问题变得更加复杂和艰难。日本央行在1989年的加息决策是一次失败的尝试,因为它不仅没有发挥预期的软着陆效果,反而引发了一系列严重的经济和社会问题。虽然数据显示加息刺破了日本的泡沫,经济实现着陆。但这些问题不仅影响了当时的日本,也给未来的经济发展埋下了隐患。这种通缩所带来的温水煮青蛙般的影响,远比通货膨胀所带来的泡沫可怕的多。

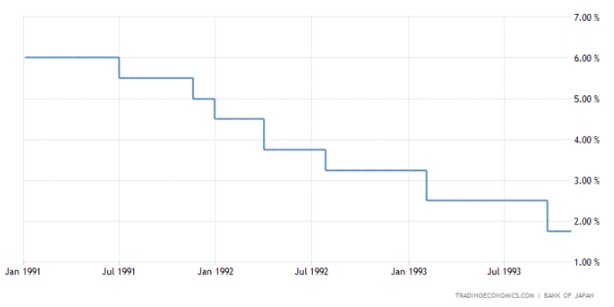

面对通货紧缩的恶化趋势,日本央行开始感到不安,并决定改变其经济政策,以重新激活市场。日本央行最初的目标是通过降息,将之前泡沫经济中的资金重新引导到实体经济中。于是1991年,日本央行开始选择降息。然而由于日本央行的决策速度过慢以及不够果断,日本用了接近三年时间才将利息从6%降至1.75%,反而加剧了民众和金融机构对资产缩水的恐慌。并且,与之前两次资金涌入房地产市场的情况不同,这一次资金流入房地产是出于对不稳定经济形势的恐惧,而不是因为购买力过剩。

这一现象进一步加剧了日本经济的问题,也是导致日本经济在接下来的20年里停滞不前的原因之一。这次政策失误的根本问题在于,大量本应用于制造业和其它实体经济部门的资金被错误地引导到房地产市场。但是房地产本身并不创造任何实际价值,它只是一种保值产品,而不是资产增值的方式。这意味着日本虽然拥有大量的资金,但这些资金并没有被有效地用于生产活动,也就是说,没有实现“钱生钱”。

这一系列的政策失误和市场反应形成了一个恶性循环,不仅让日本经济陷入长期的停滞,还严重影响了其在全球的竞争力。日本央行一系列的摸索和决策是引发失落的三十年的一个重要原因,央行行使职责时,时机、速度和方向都至关重要。接下来的二十年里,日本尝试了各种办法去刺激市场,甚至不惜将利率降至0%并配合债台高筑的财政政策以刺激经济,可是都收效甚微。其中很重要的一部分原因是日本民众不再信任政府了。

为什么日本会陷进通缩深坑

为什么日本会陷入通缩的深坑呢?除了上文提到的央行政策失误和市场反应外,民众的思想观念也是一个不可忽视的因素。

日本民众保守的消费观念

在日本,储蓄被视为一种美德,而消费则常常被看作是不必要的或是奢侈的。这种保守的民众思想导致即便手头有了钱,大多数人也会选择存入银行或投资于房地产,而不是用于消费。这种消费观念在不稳定的经济环境下变得尤为根深蒂固。

加之由于经济不稳定和通缩的影响,本就保守的民众变得更加保守。人们更愿意把钱存起来以备不时之需,而不是用于消费或投资。这一点在日本长期低利率的环境中表现得尤为明显。即使在基准利率降到0.25%的情况下,仍然有大量的日本民众选择存钱而不是消费或投资。这种过于保守的消费观念和行为模式加剧了通缩的恶性循环。因为消费是推动经济增长的重要因素,缺乏消费意味着需求减少,从而导致生产减少、就业下降,最终形成一个恶性循环。这也是为什么即使在多次降息和量化宽松政策下,日本经济依然难以摆脱通缩困境的重要原因之一。

畸形的社会工作体制

日本的终身雇佣制度虽然在一定程度上保证了社会稳定,但也带来了一系列问题:它导致社会运转效率大大降低。因为在这样的体制下,员工往往没有压力和动力去提高自己的工作效率和质量。因此,很多人选择“摆烂”,即做事达到平均值,但不追求卓越。随着这种制度下招募的人越来越多,整个社会体制变得越来越散漫和低效。目前,日本社会现在仍有64%的就业人口是终身雇佣制的支持者。

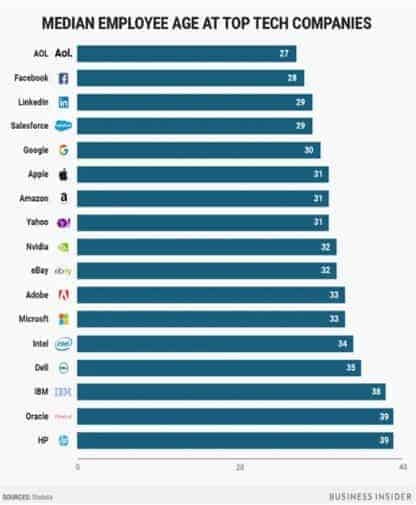

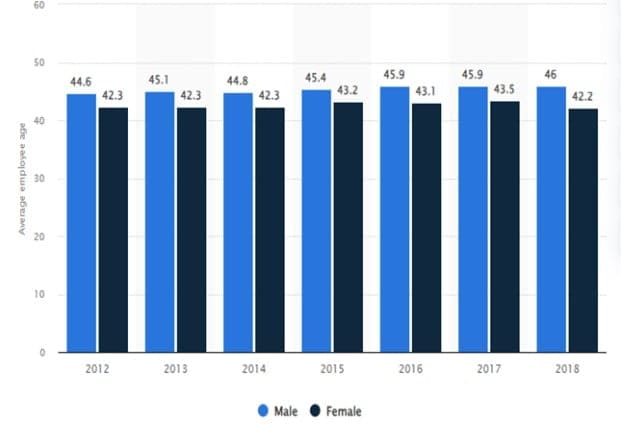

同时,这一制度也削弱了日本社会的整体竞争力。由于高级职位大多被中老年人占据,且这些人通常会一直工作到退休,这导致年轻一代缺乏上升和发展的机会。用一个形象的比喻来说,就像是“萝卜占着坑”,即使有能力和潜力的年轻人也很难有机会上位。这种现象不仅影响了个体的职业发展,也对整个经济构成了负面影响。年轻人是任何国家未来发展的关键,如果他们缺乏足够的机会和动力,那么整个国家的未来都会受到影响。这也是为什么日本经济长期停滞不前,难以摆脱通缩困境的另一个重要原因。对比一下美国公司和三日本公司的平均年龄,我们就不难看出,日本公司里新鲜的血液并不多,整个公司的平均年龄也偏大,基本都在40岁以上。年轻人是公司的未来,这样的一个结构其实是很不利于公司的效率和未来发展的。

日本的“低欲望社会”

这一现象与日本特有的社会和文化背景有关,也与其经济和社会体制的问题密切相关。由于就业压力不断上升,这导致了教育和民众思想的“内卷化”。在这样的环境下,很多日本民众不再去考虑未来的可能性,而是采取一种短视的生活态度,即“能活一天是一天”。这种现象在日本尤为明显,很多人没有稳定的工作,而是选择去做日结工或临时工。

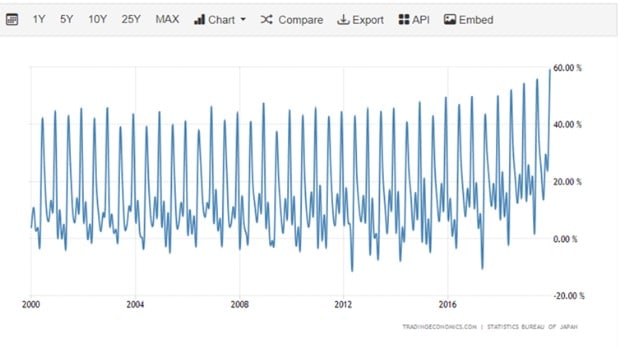

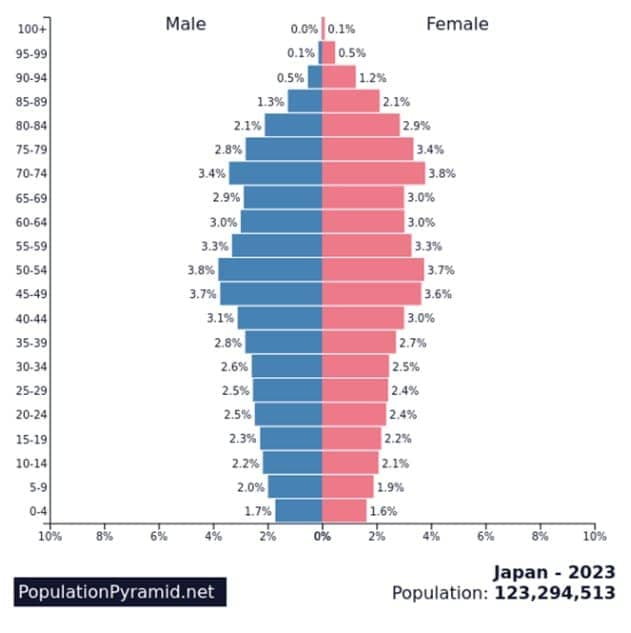

同时,由于生存压力和个人经历,很多日本人选择不生育或者延迟生育。他们要么觉得养不起孩子,要么不想让自己的下一代也经历同样的困境。这导致了日本人口出生率的持续降低,形成了一个非常畸形的人口结构。年轻的新生劳动力越来越少,而需要社会赡养的老年人口却越来越多。从人口结构图中我们不难看出,大多数的人口都出生在日本经济告诉发展的时期,人们对未来充满希望,所以会选择生育。而进入失落的20年后的新生人口数量明显减少,老龄化社会困扰着日本。这种人口结构的变化对日本经济产生了巨大的压力。一方面,劳动力市场缺乏活力和创新,这进一步降低了社会的整体竞争力;另一方面,不断增加的老年人口意味着社会福利和医疗体系的负担加重,这无疑会吸收大量本应用于经济发展的资源。

其实不难看出,日本的“低欲望社会”现象与其终身雇佣制、保守的消费观念以及央行政策失误等多重因素相互作用,共同推动了通缩的恶性循环。这些因素不仅影响了日本经济的短期表现,更对其长期发展构成了威胁。

对比同时期同样签署了广场协议的德国,同样以高房价和发达的高科技出口闻名的德国在签署了广场协议之后,经济并没有像日本一样一落千丈,导致两国不同结果的原因有多个。

首先是政策因素,德国央行决策非常的果断和雷厉风行,面对危机,德国央行并没有选择降息而是选择命令银行出台各种政策严禁房地产从银行大量借贷,以防止房产泡沫和房价失控。这样硬气的处理方式使德国顶着经济下行的压力控制住了涌入的资金进入房地产。这就使得人们只能乖乖地去投资实业。

其次是政治因素,在广场协议签署的四年之后,东西德完成了合并由于内需的增加,德国政府通过征收富人税补贴给相对贫苦的东德民众的方式进行了财富再分配,财富的再分配刺激了内需,让德国在最难的时期经济没有崩盘。同时欧元区的成立使得德国快速了摆脱了对美元结算的依赖,这相当于整个欧元区帮助德国分摊了广场协议的影响。

最后也是很重要的一点,就是德国民众的思想与东亚的文化不同,德国人比较务实,已经放下了对周边国家的傲慢心理。这就让周边国家能够更好地与德国进行交流合作,合则生利嘛,朋友多了自然抗压能力强。同时德国民众没有东亚文化刻在骨子里的存钱和囤房的习惯,这也是德国的调控政策能够顺利的实行的原因。

同样的起点,大相径庭的终点,最终让日本开始了深思。思想上的脱亚入欧正在慢慢的影响着日本人。日本究竟通过何种手段逆转局势,又是通过什么方式改造民众思想。日本的未来究竟何去何从?下周,AI Financial 继续带您探究日本觉醒与未来。

【公司介绍】

AI Financial 恒益投资是一家人工智能驱动的金融投资公司,主营投资贷款Investment Loan,拥有一套颠覆性的金融投资体系。公司致力于帮助所有人,通过投资理财,获得持续稳定收入,从而过上自己想要的生活。

AI Financial 恒益投资团队希望运用这套投资体系推动加拿大养老体系的改革,让更多人通过金融投资过上更好的生活,推动社会进步,避免为了赚钱而牺牲时间和健康,或因没有足够的存款而不能顺利退休。

编辑于2023.08.17

RELATED READING

多伦多餐馆倒闭潮加剧:万锦商圈接连关门,餐饮寒冬来临 | AiF insight

万锦商圈餐馆接连关闭,Kiu Japanese Restaurant永久关门。食品成本上涨、消费放缓与经济下行压力正冲击加拿大餐饮业。

Read More加拿大就业市场停滞:每1个职位空缺对应3名失业者 | AiF insight

加拿大就业市场放缓,12月失业率升至6.8%,全国每1个职位空缺对应3名失业者。职位空缺下降与技能错配问题并存,劳动力市场承压。

Read More加拿大消费者破产创16年新高:食品价格上涨加剧家庭财务压力 | AiF insight

加拿大消费者破产数量在2025年创16年新高,平均无担保债务接近6.7万加元,食品价格上涨与生活成本增加成为家庭财务压力的重要因素。

Read More博励治谈对美关系:加强对华合作不能取代美国,加拿大不应永久决裂 | AiF insight

博励治对美关系表态,强调加拿大繁荣与安全离不开美国,反对以对华战略伙伴关系取代加美合作,并提出能源与贸易政策主张。

Read More多伦多餐馆倒闭潮加剧:万锦商圈接连关门,餐饮寒冬来临 | AiF insight

万锦商圈餐馆接连关闭,Kiu Japanese Restaurant永久关门。食品成本上涨、消费放缓与经济下行压力正冲击加拿大餐饮业。

Read More加拿大就业市场停滞:每1个职位空缺对应3名失业者 | AiF insight

加拿大就业市场放缓,12月失业率升至6.8%,全国每1个职位空缺对应3名失业者。职位空缺下降与技能错配问题并存,劳动力市场承压。

Read More加拿大消费者破产创16年新高:食品价格上涨加剧家庭财务压力 | AiF insight

加拿大消费者破产数量在2025年创16年新高,平均无担保债务接近6.7万加元,食品价格上涨与生活成本增加成为家庭财务压力的重要因素。

Read More博励治谈对美关系:加强对华合作不能取代美国,加拿大不应永久决裂 | AiF insight

博励治对美关系表态,强调加拿大繁荣与安全离不开美国,反对以对华战略伙伴关系取代加美合作,并提出能源与贸易政策主张。

Read More