道琼斯期指盘前下跌600点,盘中一度暴跌886点引发市场恐慌,VIX飙升至31.84。AiF实盘分析,是技术性回调还是趋势改变?

Read MoreAiF 观点 insight & opinion

ETF 解读 - 买ETF一定能赚钱么?| Ai Financial 基金投资

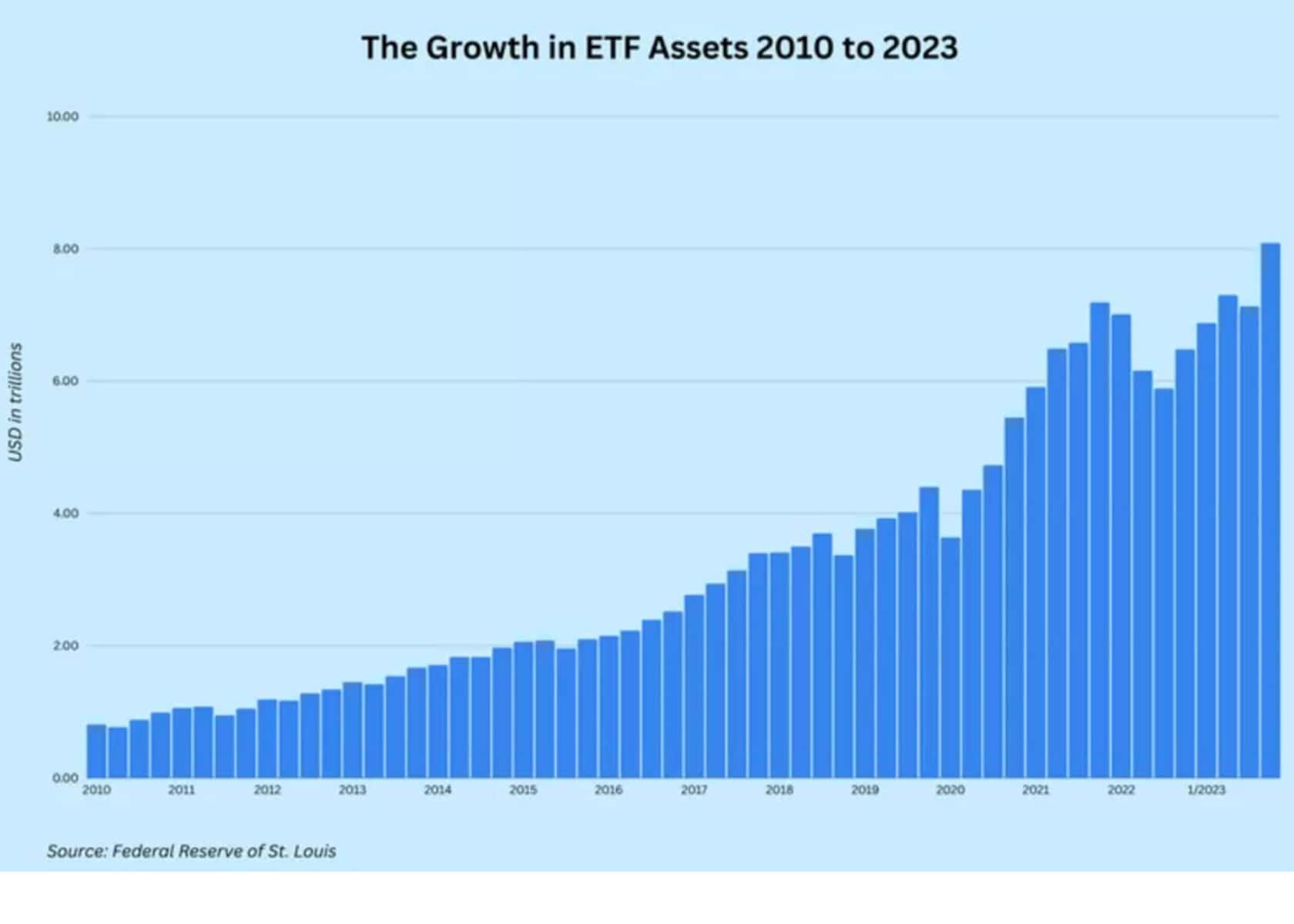

最近几年随着ETF的越加火热,越来越多人选择ETF加入配置,很多人认为无需理财顾问,自己买ETF就能赚钱,甚至YouTube上也有很多类似的教程,教大家如何自主投资ETF。

那么,自己购买ETF真的能赚钱吗?今天我们将从四个部分详细解析ETF。

What’s in this blog:

什么是ETF

ETF是一种交易所交易基金,它本质上是一个投资工具,能够包含多种不同的资产,而不仅仅是单一资产。ETF可以跟踪股票、债券甚至GIC等多种金融产品,因此它具有多样性。根据统计,目前市场上共有8754只ETF。然而,不是每只ETF都能盈利,事实上,绝大多数ETF是亏损的。所以,要在8000多只ETF中选出盈利的产品,需要相当多的专业支持。

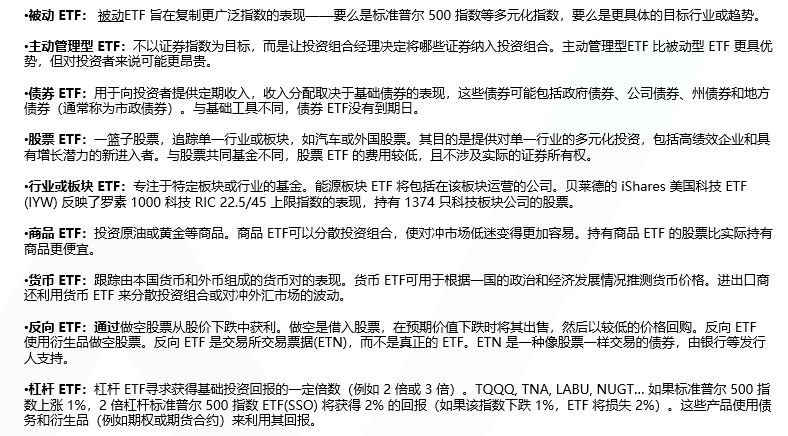

ETF的种类繁多,除了常见的被动型ETF(如标普500指数ETF),还有主动型、债券型、股票型、行业型以及商品ETF等。不同类型的ETF适用于不同的投资策略,但选出盈利的ETF对于普通投资者来说,难度极大。

ETF 主要特点

- 交易所交易基金(ETF)是一篮子证券,像股票一样在交易所交易。

- ETF 股价随着 ETF 的买卖而全天波动;这与基金不同,基金每天仅在市场收盘后交易一次。

- 与单独购买股票相比,ETF 的费用率较低,且经纪佣金较少。

ETF类别

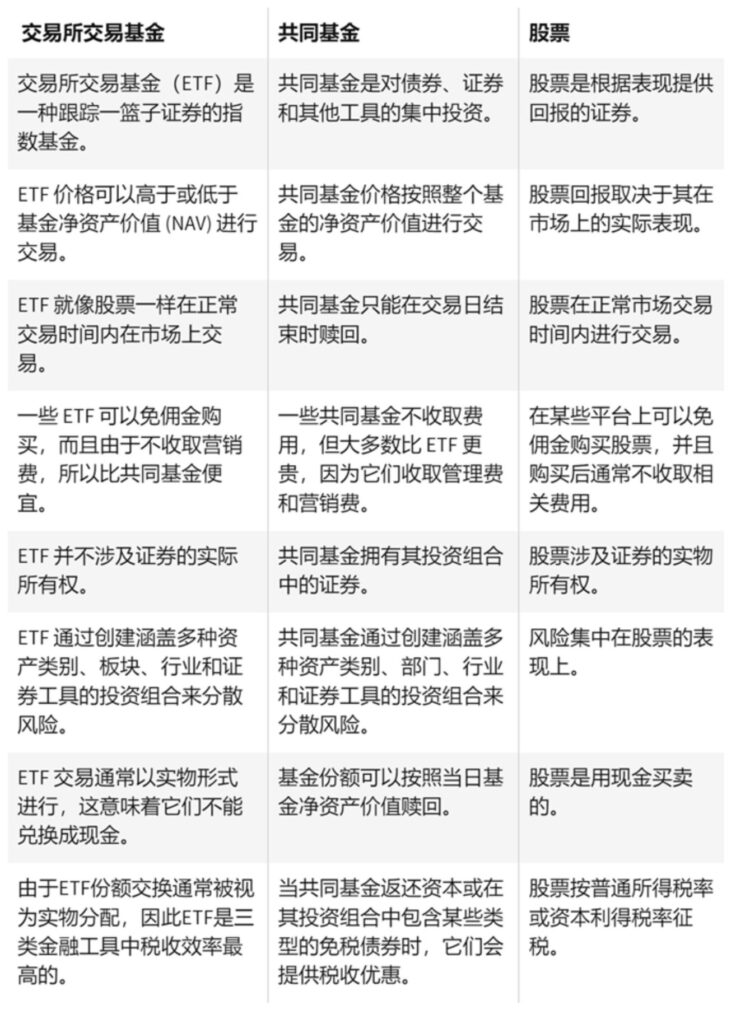

ETF vs Seg Fund vs Stock

许多人认为ETF的一个优点是费用较低,而且可以像股票一样在交易所全天买卖。但这种随时买卖的特性实际上带来了巨大的风险,因为价格波动可能导致损失。而与股票相比,ETF的经济成本确实较低,但这并不意味着它是最优选择。

ETF优缺点

优点:

- 接触各行各业的众多股票

- 费用低,经纪佣金少

- 通过多元化进行风险管理

- 专注于目标行业的ETF进行投资

缺点:

- 主动管理型ETF费用较高

- 专注于单一行业的ETF限制了多元化

- 缺乏流动性阻碍交易

我们不再详细讨论ETF的优点,而是重点介绍其致命缺点,帮助大家判断是否应该自行购买。接下来,我们来看看这些缺点。

ETF致命缺点

缺点一:税务风险

虽然ETF常被认为有税务优势,但其实隐藏了较大的税务风险。ETF通过AP(授权参与者)进行实物交换,不像传统基金那样直接买卖股票,因此表面上看似没有税务产生。然而,股票交易依然发生,资本增值迟早会产生。尽管初期税务由AP承担,但当投资者卖出ETF时,累积的资本增值将带来更大的税负,最终可能比传统基金分摊的税务更高。

缺点二:交易风险

ETF允许像股票一样自由买卖,但这种灵活性可能导致投资者从长期投资转向频繁交易,变成投机行为。频繁买卖不仅增加交易成本,还可能导致错失市场时机。

此外,市场波动可能使ETF的市场价格低于实际净值。当市场价格跌至低于实际价值时卖出,投资者可能面临严重亏损。尤其在极端市场情况下,ETF价格波动剧烈,缺乏支撑时可能触发熔断,导致更大损失。

缺点三:投资组合风险

ETF涉及广泛的资产组合,虽然分散了某些风险,但也增加了整体投资的复杂性和不确定性。每添加一个国家或行业基金,都会增加相关的政治和流动性风险。尤其是杠杆ETF,当市场波动时,损失会被放大,导致投资组合风险显著增加。

缺点四:跟踪误差风险

很多投资者误以为购买ETF如QQQ,能够与纳斯达克指数同步增长,但实际上存在跟踪误差风险。ETF的收益和标的指数之间会有差距,通常为几个百分点,但当多种因素叠加时,这一差距可能扩大至十几个百分点。结果可能是纳斯达克指数回报为正,而投资者持有的ETF却呈现负回报,这是许多投资者忽略的风险。

缺点五:流动性风险

并非所有ETF都有充足的资金或高交易量,导致买卖差价过大。比如,假设你持有的ETF想以10元的价格卖出,但市场上只有人愿意出5元购买,这时差价过大,你是否愿意以5元出售?如果不愿意,你可能会长期无法卖出,这就暴露了ETF的流动性风险。当你急需资金时,发现无法以合理价格变现,最终可能不得不以远低于预期的价格出售,实际造成亏损。也就是说,账面上的盈利并不能真正实现,尤其在流动性不足的情况下,实际成交价可能大幅低于预期,导致损失。

缺点六:集中风险

许多ETF专注于特定行业或板块,因此与整个行业表现紧密相关。如果行业表现良好,ETF回报也会增加,但如果行业表现不佳,投资者将承担相应损失。行业ETF缺乏多样性,投资风险集中,特别是在周期较慢的行业如房地产,市场低迷时,损失可能更为严重。

缺点七:缺乏价格发现风险

当大量投资者都购买ETF而不是个股时,市场中的价格发现机制会失效。最糟糕的情况是,没有人购买成分股,导致个股无法有效定价,市场失去平衡,最终可能导致崩溃。随着越来越多的资金涌入ETF市场,个股交易量减少,市场波动性也随之增加。比如,近年来道琼斯指数的一天内波动数百甚至上千点,就是因为大量散户买入ETF,庄家通过加大洗盘力度迫使散户出局,以维持市场运作。

缺点八:交易对手风险

在期货、期权等衍生品ETF中,交易对手风险非常突出。如果你持有衍生品ETF并获利,意味着你的交易对手可能亏损。如果对方因亏损违约,你的利润无法兑现,甚至连本金也无法收回。这类风险在衍生品ETF中尤为常见,特别是当对手盘无法履约时,你的投资可能归零。

缺点九:股息和利息风险

当你投资股息或债券ETF时,还需考虑股息和利息的波动风险。例如,债券ETF在利率上涨时会下跌,反之亦然。同时,持有股息ETF时,如果公司削减或取消股息,ETF的收益就会大幅下降,投资者面临亏损。因此,股息和利息的调整直接影响ETF的回报。

缺点十:杠杆ETF和反向ETF风险

杠杆ETF如TQQQ可以提供三倍于标的指数的回报,但同时也会放大风险。如果QQQ下跌,TQQQ的亏损将超过三倍,投资者可能遭受巨大损失。

同样,反向ETF如SQQQ在标的指数下跌时可能获得三倍回报,但如果市场向上反弹,亏损也会成倍增加。尽管这些ETF提供了高收益的潜力,但高风险的特性使其适合更有经验的投资者。

缺点十一:行业重叠风险

当投资组合中的多只ETF持有同一行业的头寸时,就会产生行业风险重叠。

例如,如果你同时持有多个房地产行业的ETF,行业周期性下滑时,整个投资组合都会遭受打击。缺乏分散化的投资会增加风险,尤其是在市场下行阶段。因此,选择ETF时,需关注各自的最大持股量,确保投资组合的多样化程度达到预期,不会因为行业集中而扩大风险。

总结:我们应该如何投资

ETF表面上看似拥有诸多优势,但实际上隐藏着诸多风险。无论是跟踪误差、流动性风险、集中风险、价格发现风险、交易对手风险,还是杠杆、股息利息等问题,ETF远没有想象中那么容易盈利。对于不具备专业知识的投资者,选择ETF往往面临亏损的风险。

因此,复杂的投资工具应该交由专业人士来处理。我们Ai Financial (AiF)一直秉持审慎的投资原则,并在“八不做条例”中明确规定不做衍生产品,而ETF就属于这一类高风险的投资工具。因此,为了你的长期稳定盈利,我们建议不要自行购买ETF。

RELATED READING

毕业进政府IT部门却被薪资系统困住6年:Phoenix系统仍在影响公务员 | AiF insight

加拿大联邦政府Phoenix薪资系统问题持续十年。最新数据显示仍有233,000个薪资案件未处理,一名年轻公务员称该系统让他的职业和生活受到严重影响。

Read More80,000名老人领不到OAS养老金?联邦IT系统升级再陷争议 | AiF insight

加拿大联邦政府OAS养老金系统升级项目被指预算超支数十亿加元,并导致约80,000名老人无法领取养老金。事件再次引发外界对政府IT项目管理能力的质疑。

Read More道指盘中暴跌1000点:全球资金回流美国,美股或迎建仓窗口 | AiF insight

道琼斯指数盘中暴跌1000点,全球资金迅速从其他市场撤离并回流美国股市。AiF Insight分析认为,市场打压可能正是机构资金建仓的阶段。

Read More多伦多公寓价格跌回2017年:买家观望,卖家降价求成交 | AiF insight

多伦多公寓市场持续低迷,部分单位成交价已回落至2017年水平。专家指出买家缺乏紧迫感,部分公寓成交价较去年下降20%。

Read More【公司介绍】Ai Financial 基金投资 - You fulfill your dreams, we cover your bills

Ai Financial是加拿大领先的Fin-Tech高科技基金投资服务提供商。我们利用高科技坚持价值投资,希望运用这套投资体系推动加拿大养老体系的改革,让更多人通过金融投资过上更好的生活。

Ai Financial 具有金融监管 (Financial Compliance) 和反洗黑钱 (AML)背景,通过与银行,基金和保险公司合作,我们选择适合客户的基金产品,管理各种投资账户,如TFSA,RRSP等。同时,我们帮助客户申请加拿大特有低息无抵押投资贷款Investment Loan,提早实现财富自由。