加拿大就业市场放缓,12月失业率升至6.8%,全国每1个职位空缺对应3名失业者。职位空缺下降与技能错配问题并存,劳动力市场承压。

Read MoreAiF 观点 insight & opinion

今年是否有圣诞行情Christmas Rally?

11月即将结束,12月即将到来。在每年的12月,股市中常提到一个现象——“圣诞行情”。

圣诞行情通常指的是12月最后一周到次年1月初的几天,如果股市在这一时期表现上涨,就被称为圣诞行情。这一术语最早由1972年提出,原因与圣诞节的乐观情绪和节日消费有关,市场表现通常较为活跃。

What’s in this blog:

本文分为三个部分:分析圣诞行情的历史数据,解读今年是否会有圣诞行情出现,以及作为散户我们如何投资。

圣诞行情的历史数据

根据统计,从1950年到2019年,标普500指数在圣诞节期间的7天平均涨幅为 1.33%。虽然1.33%看似不高,但从长期来看意义重大。以标普500为例,其从1957年成立至今,年平均涨幅约为 11.7%。也就是说,仅这7天的涨幅就占到一年平均收益的10%。

为什么圣诞行情会出现?主要原因是圣诞期间集中消费和节日乐观情绪对经济的刺激作用,最终体现在股市表现上。

然而,今年是动荡的一年,全球多种因素交织影响金融市场。在这种情况下,进入12月后,是否会迎来圣诞行情仍需拭目以待。接下来的分析将深入探讨历史经验和今年市场特征,帮助投资者更好把握潜在的投资机会。

历史上的圣诞行情

这张图展示了AF研究院总结的过去50年12月份的市场表现。在这50年中,有35年市场上涨,占比达到70%;而剩下的15年是下跌。图中蓝线表示上涨年份,红线表示下跌年份。这说明圣诞行情确实存在,其发生概率相当高。

为什么要分析这么长时间的数据?关键在于投资的核心理念——长线投资。很多人问,什么才算长线?根据巴菲特的观点,真正的投资是以持有一生为前提的。如果买入时没有做好长期持有的准备,那就不能称之为投资。

正因如此,我们的分析常以20年、30年甚至50年的时间周期为基础,这样的数据才具有统计意义,可以帮助我们判断长期投资是否具备盈利可能性。从这50年的数据来看,市场在12月份上涨的概率非常高。而除了50年的长期数据,我们还可以聚焦近10年12月份的市场表现,进一步细化分析。

AF研究院已经整理了过去10年的数据,用12月末的市场数据减去11月末的数据,计算每年12月的涨跌幅度。从2014年开始,我们可以逐年回顾这些数据,深入了解近期的市场趋势。

2014年

整体涨跌:下跌了0.03%。

分析:2014年12月,股市呈现先跌后涨的走势,最终几乎持平。

2015年

整体涨跌:下跌了1.66%。

分析:2015年12月,股市先上涨,随后由于加息预期和金融监管加强,市场迅速下跌。

2016年

整体涨跌:上涨了3.34%。

分析:2016年12月,股市大幅上涨,主要受特朗普当选美国总统的积极预期刺激。

2017年

整体涨跌:上涨了1.84%。

分析:2017年圣诞行情延续了稳定增长,市场情绪良好。

2018年

整体涨跌:下跌了8.66%。

分析:2018年12月的暴跌主要受加息和市场预期不确定性影响,12月初开始的大幅下跌导致全年亏损。

2019年

整体涨跌:上涨了1.74%。

分析:2019年12月股市稳步上涨,受经济复苏和乐观情绪的推动。

2020年

整体涨跌:上涨了3.27%。

分析:2020年12月,市场强劲回升,经济重启带动股市上涨。

2021年

整体涨跌:上涨了5.38%。

分析:2021年圣诞行情反弹强劲,全球疫苗接种进展和经济复苏是主导因素。

2022年

整体涨跌:下跌了4.17%。

分析:2022年12月股市受到高通胀和加息的影响,整体表现疲软。

2023年

整体涨跌:上涨了4.83%。

分析:2023年12月,市场呈现乐观回升趋势,股市在年底有所上涨。

今年的圣诞行情怎么走

回顾历史后,我们聚焦2024年的圣诞行情。数据显示,道琼斯指数今年屡创历史新高,累计已刷新纪录37次,并录得19%的年内涨幅。若12月出现圣诞行情,今年的累计涨幅或将突破20%。如此显著的增长,主要受益于美联储进入降息通道。降息降低了融资成本,增加了市场流动性,推动了消费和投资热情,为股市带来利好。

过去十年,道琼斯指数的整体涨幅达169%,这表明市场长期趋势向好,且根本驱动力来源于美国经济的稳健增长。尽管期间仅有6年出现了圣诞行情,但未削弱股市的整体上涨趋势。

对于今年的圣诞行情,AF的立场是一贯明确的:我们不依赖猜测作为投资依据。虽然我们预判今年可能延续涨势至12月甚至明年初,但这种概率性判断并不能替代理性投资的核心原则。我们更注重抓住市场整体的上升趋势,而非短期波动。毕竟,投资的成功源于紧跟趋势,尤其是大牛市的到来。

当前,市场趋势已十分清晰。展望未来,我们认为经济基本面支撑了即将到来的牛市。这可能是许多人一生中难得一遇的投资机会。无论12月是否出现圣诞行情,抓住牛市的核心趋势,才是实现长期财富增长的关键。

我们如何投资

如何正确投资

投资是摆脱贫穷的重要途径,但追求快速致富往往会让人陷入骗局。因此,专业的投资应该交给专业人士管理。作为一家专业的金融投资公司,Ai Financial深知客户资金应该如何配置,避免不必要的风险,抓住真正的投资机遇。

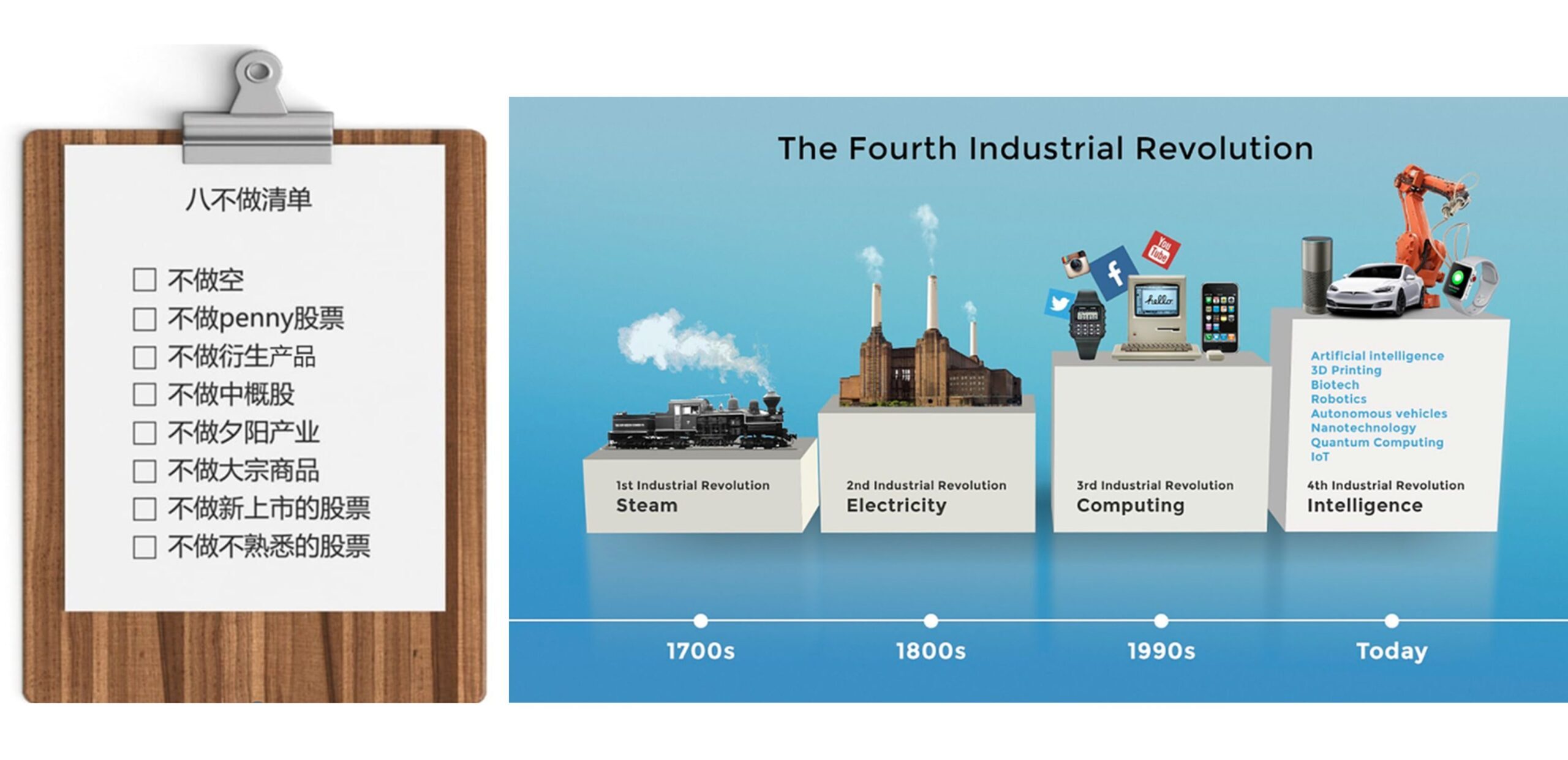

投资原则:避免投机

投资并非赌博。比如,个人购买个股时,其实是在赌概率,最终可能因市场波动而亏损。而正确的投资方式是通过专业工具,降低风险、提高收益的可持续性。Ai Financial秉承“八不做原则”,明确哪些投资不能做,哪些投资才是值得关注的。

把握第四次工业革命的机遇

随着第四次工业革命的推进,未来的财富增长将集中在新兴科技领域。个人投资者可能难以精准抓住这些机会,但通过专业的投资工具,比如公募保本基金,可以稳健地分享这些红利。

公募保本基金的优势

- 分散风险:基金通过持有一篮子股票实现风险对冲。即便部分股票表现不佳,也有其他股票提供收益。

- 稳定收益:保本基金的设计使其在保住本金的同时,提供了不错的增长潜力。

- 投资贷款:Ai Financial 提供独特的投资贷款功能,助力客户用较小的资金撬动更大的投资收益。这是传统银行或普通 mutual fund 无法提供的优势。

投资需要长期规划和专业支持。选择如Ai Financial这样经验丰富的机构,通过保本基金和投资贷款,抓住第四次工业革命带来的财富机遇,让投资更加稳健高效。

Recent Posts

RELATED READING

加拿大消费者破产创16年新高:食品价格上涨加剧家庭财务压力 | AiF insight

加拿大消费者破产数量在2025年创16年新高,平均无担保债务接近6.7万加元,食品价格上涨与生活成本增加成为家庭财务压力的重要因素。

Read More博励治谈对美关系:加强对华合作不能取代美国,加拿大不应永久决裂 | AiF insight

博励治对美关系表态,强调加拿大繁荣与安全离不开美国,反对以对华战略伙伴关系取代加美合作,并提出能源与贸易政策主张。

Read More安省OSAP削减:助学金比例大降,未来孩子还能读得起大学吗? | AiF insight

安省OSAP削减政策将助学金比例从最高85%降至25%,学生贷款压力加重。若家庭不提前准备教育资金,未来大学学费负担将更沉重。

Read More加拿大退休需要多少钱?BMO调查显示全国平均170万,省际差距明显 | AiF insight

加拿大退休需要多少钱?BMO调查显示全国平均退休目标为170万加元,卑诗省高达220万,越来越多加拿大人担心无法实现退休储蓄目标。

Read More【公司介绍】

Ai Financial 基金投资:

You fulfill your dreams, we cover your bills

Ai Financial是加拿大领先的Fin-Tech高科技基金投资服务提供商。我们利用高科技坚持价值投资,希望运用这套投资体系推动加拿大养老体系的改革,让更多人通过金融投资过上更好的生活。

Ai Financial 具有金融监管 (Financial Compliance) 和反洗黑钱 (AML)背景,通过与银行,基金和保险公司合作,我们选择适合客户的基金产品,管理各种投资账户,如TFSA,RRSP等。同时,我们帮助客户申请加拿大特有低息无抵押投资贷款Investment Loan,提早实现财富自由。

It’s pretty good!