Categories

- About Ai Financial (10)

- Brand Story (16)

- Client Case (67)

- Daily Finance News (457)

- Entertainment (23)

- Everything about Advisor (20)

- Financial Product (49)

- Global Focus (34)

- Industry Analysis (23)

- Insights and opinions (571)

- News and events (19)

- Stock Market (205)

- Uncategorized (8)

Recent Posts

- 特朗普为何打击机构买房者?亚特兰大、杰克逊维尔房市被“华尔街房东”主导 | AiF insight 01/08/2026

- 道指上涨 270 点,纳指下跌,投资者从科技股轮动离场 | AiF 财经日报 01/08/2026

- 加拿大百万房主迎来续贷冲击:月供或暴涨 20%,一年多掏 6,500 加元 | AiF insight 01/08/2026

- 道指下跌逾 450 点,标普 500 从历史高位回落 | AiF 财经日报 01/07/2026

2022年美股投资虎虎生威|恒益讲坛

编辑于2022.01.14

2021年已经过去,这个被中国人称作“牛年”的美股投资市场连创新高,道琼斯、SPY和纳斯达克三大股指自年初起一路上扬,屡次创出新高,可以说是“牛气冲天”。期间,虽然出现区间震荡,但是年末依然收在了高点。

我们很高兴的告诉大家,根据初步统计,截至到去年,我们没有一个客户的投资账户出现亏损,不但如此,我们在去年依旧做到了两位数的平均回报。那大家赚到钱了当然很开心,但是呢,我们也收到很多客户的反馈,说目前股市屡创新高,但上个礼拜开始已经出现了明显的回调迹象,是不是应该把钱都拿出来避险?还有的客户甚至说股市上涨了那么10多年,今年是不是要转熊了,这一熊可能要熊个几年吧?

这些问题接踵而来,我们怎么看待这个美股市场呢?

众所周知,股市是一个国家经济的领先指标,换句话说,只要经济向好,这个国家的股市就会上涨。而影响经济的无外乎就两大因素,外部因素以及内部因素。今天我们就通过分析一下影响美国经济的外部因素以及内部因素来看看今年2022年虎年美股走势会如何。

影响美国经济的外部因素

如今影响美国经济的外部因素有两个,第一个是中美贸易战 ,另外一个就是当下依然在延续的全球供应链危机。

中美贸易战

为什么说中美贸易战依旧是影响美国经济的一个外部因素呢?

众所周知,中美贸易战是在2018年正式开打,来来回回打了4轮(加征关税4次),耗时2年,最终在2019年末中美双方签署了第一阶段协议,协议中提到中国会在2021年末,承诺会加大对美国的进口额。

然而,2021年已经过去,中国并没有兑现第一阶段协议中的承诺,拜登因此在去年11月份与习近平进行线上沟通,在这场拜习会上,双方立场坚定,并没有取得实质性进展。所以,美国从2022年前很有可能对中国出现新一轮的贸易制裁,我们称之为中美贸易战2.0。

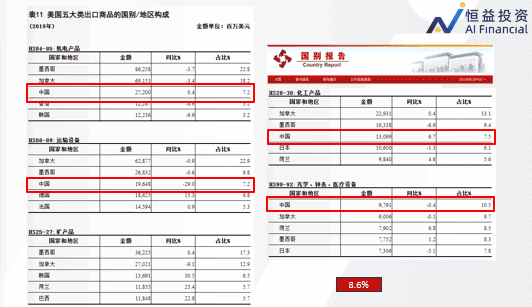

这里有张2021年美国统计局给出的,进口国以及出口国比例的一个排名数据图。

那首先我们看到,按照贸易额来计算,墨西哥是与美国贸易占比最大的国家,占到了14.5%,在整体的贸易里面,美国出口到墨西哥的贸易金额是252.7billion,而美国进口墨西哥产品的金额是351.5billion, 所以整个加起来的金额加起来是占美国贸易中的14.5%,排在第一位,第二位则是加拿大。美国出口给加拿大280.1billion, 进口324.1billion,所以我们能看到进口和出口的数字差不多,这意味着美国和加拿大也好墨西哥也好,不存在很大的贸易逆差,比较均衡。

那我们看看第三位,也就是中国,美国出口给中国137.7个billion,那而美国从中国进口的金额达到了456.8个billion,总体贸易占比14.3%。那我们看看这两个数字,也就很明显的看到,为什么出现中美贸易逆差,因为美国从中国进口的得多,而美国出口到中国的会很少,相差了3倍左右。

那众所周知,GDP是由四大部分相加所组成,消费,投资,政府支出以及净出口,如果一个国家存在巨大的贸易逆差,他的净出口就会是个巨大的负数,从而直接影响该国的GDP增长,那我们都知道,做生意一定是要双方共赢才能持续下去的,但凡有一方一直在亏钱,那这生意没得做。国际贸易(进出口)就像是两个国家在做生意,那现在中国把钱全都赚走了,而美国发现他在这笔生意中一直赚不到钱,那这生意就做不下去了。所以如果美国与中国要还是按照这个趋势发展下去的话,这两个国家是没有办法进行一个正常的贸易。

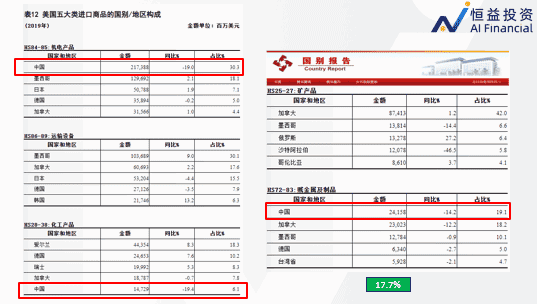

我们继续看出口,美国出口中国的贸易占比仅仅占了8.6%,换句话说美国仅仅把8.6%的贸易金额出口给了中国,这个数字微乎其微,而进口这边,美国进口中国的贸易占比达到了17.7%,也就说明整个中国对美国的进口占了美国整个进口额的相当大的一个比重,几乎快接近1/5。

那这些数据到底是在说明,美国高度依赖中国还是相反,中国依赖美国呢?那我们需要将数据进一步拆解一下,看看这17.7%具体是由哪些类别的商品所组成的。

我们再来看看中国商务部发布的国别报告。报告中展示的是美国五大类出口商品的国家和地区。美国五大类出口商品分别为,机电产品,运输设备,矿产品,化工产品,以及光学、钟表,医疗设备这五大板块。

在机电类,中国占比7.2%,排名第三位,对比一下第一位墨西哥,22.8% 第二位加拿大,18.2%,这两个加起来已经超过40%。运输类也一样,中国依旧排名第三,占7.2%, 前两位加起来差不多就有1/3,我们再看矿产,还是墨西哥和加拿大,后边没有中国,说明美国的矿产品出口和中国没有什么关系,化工产品中国也是排名第三,前两位加起来超过20%, 也就说明,化工一类,美国出口给中国相对还是少的。再看最后一项,这个类别中国占得比较大,排名第1,占到了10.5%,比加拿大还要多出一点。

好了,这五大类看完以后,我们可以得出假设在美国的出口里没有了中国的订单,那对美国的影响会是相对比较小的,换句话说,美国不卖商品给中国对美国自己的影响不大,因为美国主要的贸易伙伴是加拿大和墨西哥。

我们再来看下美国五大类进口商品,机电,运输,化工,矿产以及贱金属产品,我们先看机电产品,中国排名第一 ,占了30.3%,也就是美国很多机电从中国进口,我们刚才讲过,这些产品都是相对低附加值的产品,这些产品美国是完全可以从其他国家那进口,而不需要去依赖中国去进口。运输类里,前五位里没有从中国进口的,化工产品,中国排第五,6.1%, 所以美国也不怎么依赖中国的化工产品,第四,矿产,同样前五是没有中国,美国在矿产主要进口不依赖中国,而是从加拿大来的, 42%,这一点加拿大是比较依赖美国的,大家都知道加拿大资源丰富,这些资源大部分都是卖给了美国。

我们再看看最后,贱金属,中国排名第一,占了19.1%,这是贱金属,相对来说附加值非常低。

所以我们可以得出美国进口上主要依赖中国的机电以及贱金属,而这些产品的附加值都相对较低,如果中国不卖给美国,美国是完全可以通过其他国家来弥补中国的空缺的。从这些数据中我们可以得到如果中美双方在贸易上没有达成一个贸易协议,对中国来说会影响巨大,而对美国来说,影响并不明显。

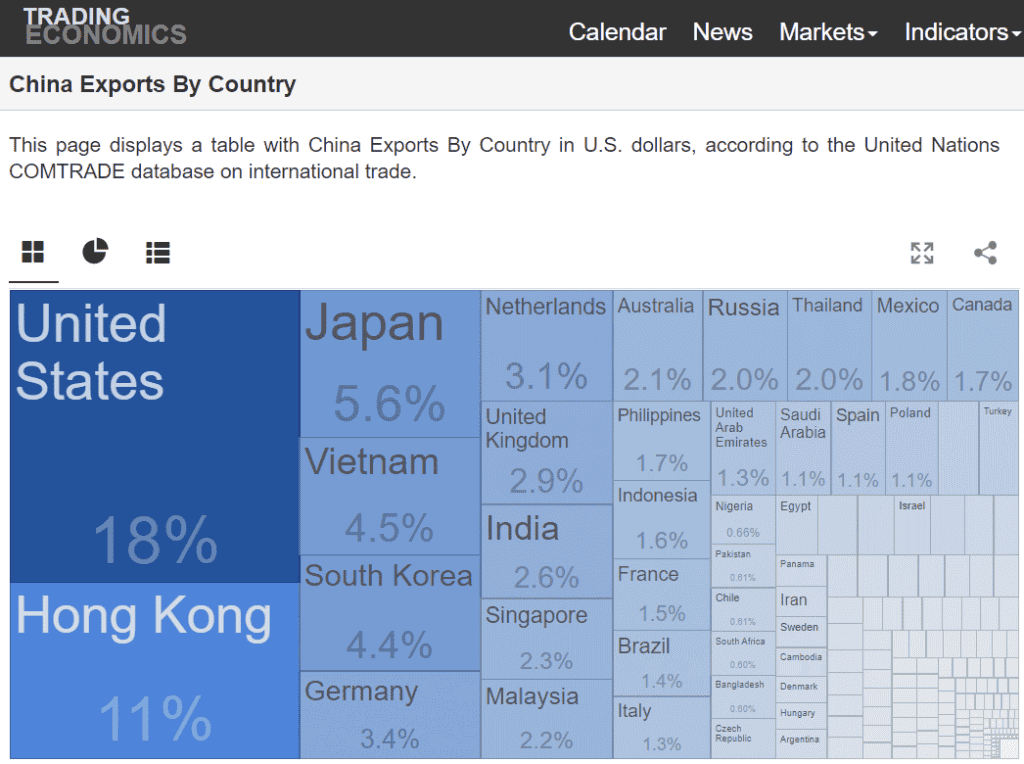

回头来,我们中国主要的出口国家是有哪些呢,这张图是世贸给出的数据,美国占了18%,香港11%,看到这图,相信很多人都会诧异,中国居然出口给香港这么多东西。也就是说,中国对香港的依赖非常大,出口到香港不是在香港最终消化,而是以香港的民意,再出口到美国。

我们回头先来看美国,美国占到了18%,接近1/5了,如果中国不出口给美国,对美国的伤害大呢还是对自己的伤害更大?我们先不说对美国伤害有多大,但是有一点是肯定的,对中国是肯定会有伤害的,因为这个数字,我们并不知道美国是否需要这么多东西,但是,我们能得出个结论,如果中国不卖给美国这些东西,对中国肯定是有伤害的。

那我们再往下看,看看这18%里面到底是些什么产品,是不是美国不买这些产品,会产生很严重的负面影响呢?但如果我们看完发现,美国可以不需要这个东西的时候,贸易不能进行下去时,那对中国的伤害是肯定的,而美国却影响并不大,如果是出现这种局面,整个形式就会发生逆转。

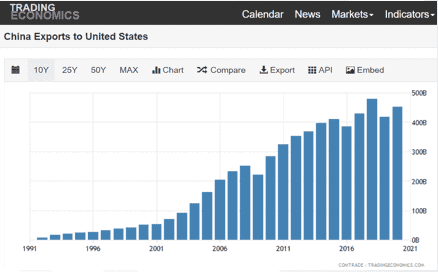

我们先来看看中国对美国的出口量,从1991年开始到2017年,我们看到,从91年开始,中国对美国的贸易迅速扩张,呈现的是一个几何指数增长。

这图从91年开始的原因是因为那年91年中国加入世贸组织,由于当时生产力大大加强,中国从90年代起进入了一个GDP高增长时代,一直持续了20多年,中国成为了世界工厂,最后我们再把生产出来的产品最后基本都卖给了美国。因此,中国的出口是严重依赖美国的。

那上一轮的中美贸易战谁是真正的受害者呢?我们得出的这个结论很明显的就映射在了两国的股市之上。

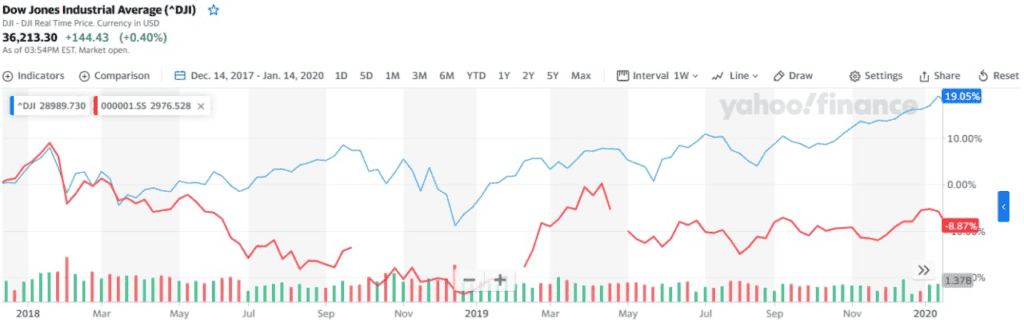

从2018年初至2019年末,我们将美国道琼斯工业指数与中国上证指数进行了一个对比,我们发现这期间,道琼斯上涨了19.05%,而反观上证指数,两年下来却跌了8.87%。这两个股指走势在此验证了在上一轮的中美贸易战中,对美国的影响并不大,而中国却受到了不小的打击。

因此,今年中美关系日渐紧张,如果贸易战2.0再次打响,我们可以清晰的判断出,对美国来说,依然不会有太大的影响,原因很简单,如果中国不卖给美国,美国完全是可以找其他国家替代中国进行生产制造。

全球供应链危机

我们再来看看目前仍然在继续的全球供应链危机。

如果有朋友还记得,知道我们在去年年中左右,有一期专门讨论供应链危机的讲座。如今的供应链危机表面上虽然是因为疫情原因导致全球经济停摆,许多国家由于防疫需要,暂停了绝大部分工厂的运营,并且各个港口增强了防疫措施,导致了大量货物堆积在港口,无法正常交付。

这些因素导致了全球供给远远赶不上需求,所以我们看到如今IKEA以及许多快餐店,例如KFC中的许多商品长期仍旧处于缺货状态。但这些种种因素仅仅只是催化剂而已,使得全球供应链危机加剧,其背后真正的本质是因为全球经济轮动所导致的。

早在2011年,美国经济逐渐从2008金融危机中走出,许多资金逐渐从中国流出返回美国,时间来到2018年,由于中美贸易战,川普总统随后大力推行召回美国企业的政策,使得许多在中国建厂的美国企业从中国撤离。

由于企业或者工厂的搬迁并不是一夜就能完成得了的事,所以迁移工厂这期间,供应链非常脆弱并直接导致了许多产品的供给远远赶不上需求,同时也间接导致了通胀率高企,随后在新冠疫情的摧残下,供应链的脆弱被一览无余。

其实,由于美元回流所导致的供应链危机已经来到尾期,我们可以看到,现在越来越多的产品已经不再都是made in china了,因此供应链危机不会对今年的股市起到特别严重的影响。相反,美元的回流会帮助美国经济从疫情中加速走出并创出新高。所以从外部影响总体来看来看,中美贸易战2.0以及全球供应链危机对美国经济的影响并不大,相反,美元回流会助力美国经济会更上一层楼。

影响美国经济的内部因素

那么外部因素明确后, 我们来看看内部因素,也就是美国经济本身,我们就会知道美国股市市场会怎么走了。

对于内部因素,我们分为四大块,利息, GDP, 制造业与服务业PMI,以及失业率。当你知道这几个指标如何后,你就知道美国经济怎么样,当你知道了美国经济怎么样,你就能明确出美国的市场方向如何。

利息

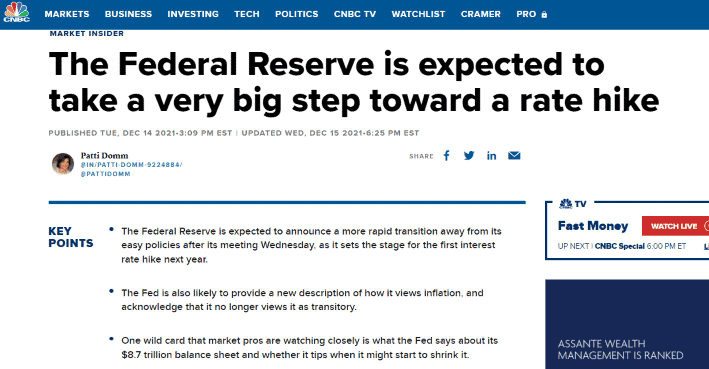

首先先说利息,目前利息正处于一个历史最低点, 差不多在0.25%左右。由于经济逐渐开始复苏,美联储早在去年年末就已经向市场释放了提前加息的讯号。我们知道,加息对于短期来说是个利空消息,因为这意味着政府试图紧缩银根,也就是在市场上流通的资金量总体来说会变小。当市场中的资金量缩小后表示市场中的买盘,或者说是多方会相对弱化。当买盘被弱化,他无法买上去的时候,整个市场上涨的动力会缺失。

由于动力的缺失,如果经济向好,整个市场,可能会走出一个震荡市场,既上不去又下不来。为什么跌不下去的原因在于美国经济本身来决定的,所以当经济向好的时候加息,市场往往都会走出震荡趋势。但如果我们长期来看,加息是一个利多的消息,这意味着经济在复苏,政府不需要用接近0的利率再去刺激经济增长,当经济向好,股市自然也会一同上涨。

不过,虽然美联储在不断释放出要加息的信号,但不一定就会真的那么做,起码在彻底解除全球供应链危机之前不会,因为加息意味着进一步抑制供给端,我们知道目前的全球供应链危机导致了供给一直没能赶上需求,所以如果此时增加利率,企业会因为借贷成本升高,去减少产能来节约开支。因此,美联储更有可能在供应链危机彻底解除后才有可能逐步去增加利率。

GDP

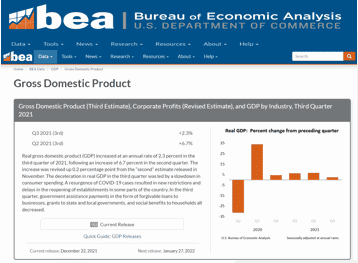

接下来是GDP,我们经常说,市场是经济的领先指标,如果经济好,他就会反应到股市中去。

目前根据美国经济分析局提供的最新数据显示,去年美国前三季度都呈现了正增长,这意味着经济正在逐渐复苏,2021年度的GDP将会回到甚至超越疫情前的水平。

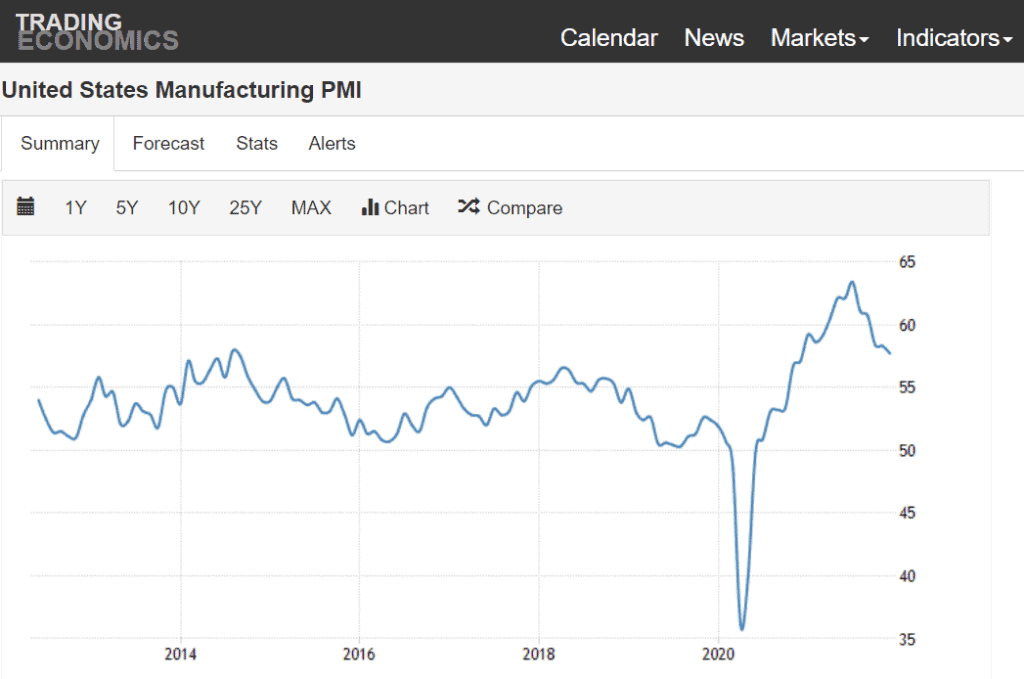

美国制造业PMI

接下来美国整个制造业,一般来说,PMI计算出来之后,可以与上月进行比较。如果PMI大于50%,表示经济上升,反之则趋向下降。如今汇总后的制造业综合指数高于50%,表示整个制造业经济在增长。

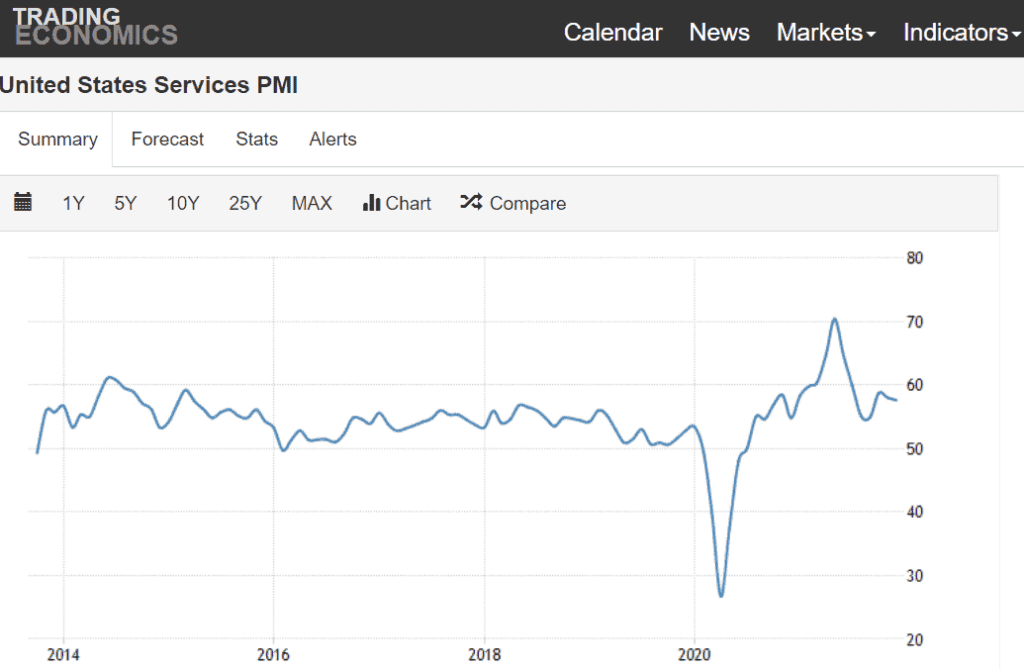

美国服务业PMI

服务业PMI同理,表明经济向好

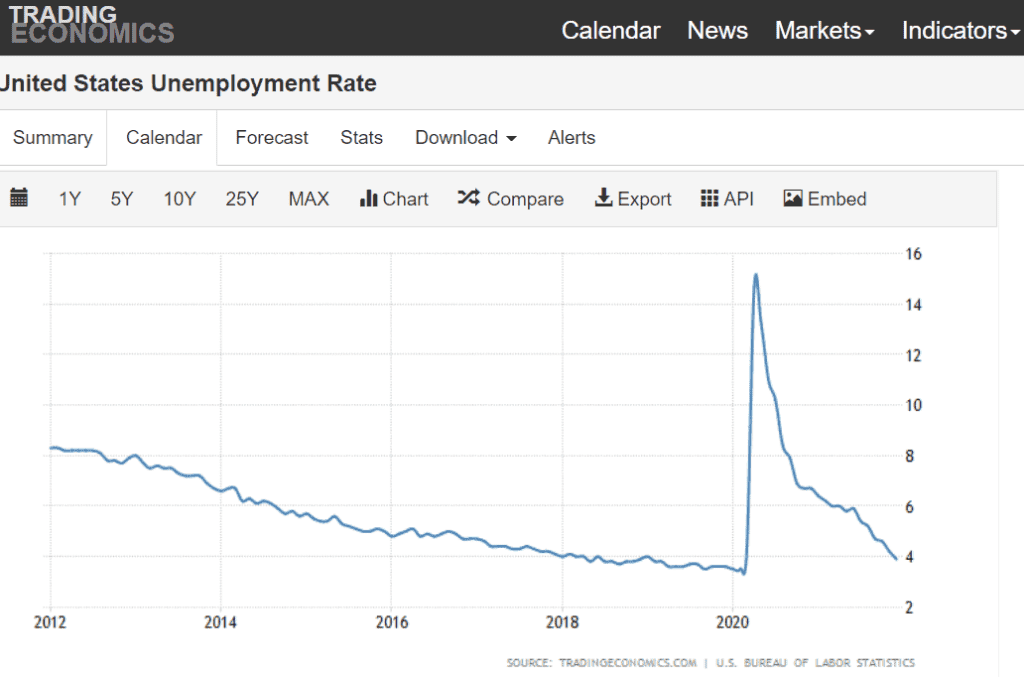

美国失业率变化

接下来是失业率,根据经济贸易网站给出的数据,目前已经降到了3.9,差不多已经回到了疫情前的3.6。失业率低也就是就业高,也就说明就业率高,说明经济好,因为有很多雇佣的机会,有了工作就有了收入,当你有了收入,你就能消费,整个经济进入了一个良性循环,从这些数据中我们能看出美国正在走出疫情阴影,回到高速发展的阶段。当经济进入良性循环的时候,整个股市也会随之上涨。

2022年美股展望

那大趋势上我们已经清晰明了,现在我要告诉大家的是,市场的走势一定是曲曲折折的,一定不会是一根直线的往前走,所以,今年的美股依然会像去年一样存在着强烈的区间整荡。

原因在于2022年是个复苏年,投资者依然会攀爬忧郁之墙,无论是提前加息,疫情复发,高通胀,供应链危机等等,这些市场中的噪音会左右投资者的判断,导致市场很有可能出现恐慌性抛售。

那我们应该怎么做呢?其实也很简单,我们依然以不变应万变,当我们清晰目前依然是牛市时,我们不需要做太多的动作, 只要静静的待在股市里挣钱就够了。

【公司介绍】

AI Financial 恒益投资是一家人工智能驱动的金融投资公司,拥有一套颠覆性的金融投资体系。公司致力于帮助所有人,通过投资理财,获得持续稳定收入,从而过上自己想要的生活。

加拿大的养老体系已经难以支撑未来10年的居民退休。 AI Financial 恒益投资团队希望运用这套投资体系推动加拿大养老体系的改革,让更多人通过金融投资过上更好的生活,推动社会进步,避免为了赚钱而牺牲时间和健康,或因没有足够的存款而不能顺利退休。

编辑于2022.01.14

RELATED READING

特朗普为何打击机构买房者?亚特兰大、杰克逊维尔房市被“华尔街房东”主导 | AiF insight

特朗普将住房负担问题矛头指向机构型房产投资者。数据显示,在亚特兰大、杰克逊维尔等城市,机构已控制超过20%的独栋出租住房,引发普通家庭购房困境与政策争议。

Read More加拿大百万房主迎来续贷冲击:月供或暴涨 20%,一年多掏 6,500 加元 | AiF insight

2026 年超百万加拿大房主面临房贷续约,利率回升至 4% 左右,月供预计上涨约 20%,一年支出增加 6,500 加元。专家警告延长贷款年限或大幅增加长期利息成本。

Read MoreDesjardins 970 万人数据泄露案进展:主要嫌疑人在西班牙被捕 | AiF insight

魁北克警方确认,Desjardins 970 万名会员数据泄露案主要嫌疑人已在西班牙被捕。该案涉及身份盗用、诈骗及个人信息贩卖,是加拿大近年来最严重的数据安全事件之一。

Read More专家警告:多伦多房价 2026 年或抹去 6 年涨幅,回到 2020 | AiF insight

从关税不确定性、就业压力到 AI 变量,多伦多房市为何可能继续走弱?资深经纪回忆 90 年代崩盘,直言若春季不转好,房价或回到 2020 年约 93 万;预售交割失败率飙至 22%...

Read More特朗普为何打击机构买房者?亚特兰大、杰克逊维尔房市被“华尔街房东”主导 | AiF insight

特朗普将住房负担问题矛头指向机构型房产投资者。数据显示,在亚特兰大、杰克逊维尔等城市,机构已控制超过20%的独栋出租住房,引发普通家庭购房困境与政策争议。

Read More加拿大百万房主迎来续贷冲击:月供或暴涨 20%,一年多掏 6,500 加元 | AiF insight

2026 年超百万加拿大房主面临房贷续约,利率回升至 4% 左右,月供预计上涨约 20%,一年支出增加 6,500 加元。专家警告延长贷款年限或大幅增加长期利息成本。

Read MoreDesjardins 970 万人数据泄露案进展:主要嫌疑人在西班牙被捕 | AiF insight

魁北克警方确认,Desjardins 970 万名会员数据泄露案主要嫌疑人已在西班牙被捕。该案涉及身份盗用、诈骗及个人信息贩卖,是加拿大近年来最严重的数据安全事件之一。

Read More专家警告:多伦多房价 2026 年或抹去 6 年涨幅,回到 2020 | AiF insight

从关税不确定性、就业压力到 AI 变量,多伦多房市为何可能继续走弱?资深经纪回忆 90 年代崩盘,直言若春季不转好,房价或回到 2020 年约 93 万;预售交割失败率飙至 22%...

Read More