回顾2024年,美股市场可谓“大丰收”,几乎所有投资者都收获颇丰。我们为客户选择的保本基金回报率全部超过20%。

Read MoreCategories

- About Ai Financial (11)

- Brand Story (16)

- Client Case (69)

- Daily Finance News (486)

- Entertainment (23)

- Everything about Advisor (26)

- Financial Product (49)

- Global Focus (34)

- Industry Analysis (24)

- Insights and opinions (660)

- News and events (19)

- Stock Market (205)

- Uncategorized (8)

Recent Posts

- 加拿大就业市场停滞:每1个职位空缺对应3名失业者 | AiF insight 02/27/2026

- 加拿大消费者破产创16年新高:食品价格上涨加剧家庭财务压力 | AiF insight 02/26/2026

- 标普500周四收低,英伟达财报后回落压制市场 | AiF 财经日报 02/26/2026

- 博励治谈对美关系:加强对华合作不能取代美国,加拿大不应永久决裂 | AiF insight 02/26/2026

供应链危机大爆发,美股即将崩盘?(上)|恒益讲坛

编辑于2021.11.01

随着疫情逐步得到控制,我们的生活也逐渐恢复了正常,疫情期间政府也向老百姓发了很多钱,让我们在家抗疫的同时有足够的钱去买生活必需品。然而,当我们真正准备去商店购物的时候才发现,很多商店都出现了缺货断货的现象。比如说知名家具店IKEA,近期去过的朋友应该知道,目前店里60%的架子是空的;如果网购,90%的产品加不了购物车。

说到这里,很多不知情的朋友可能会以为是不是宜家要快倒闭了?当然不是。宜家只是出现了货物短缺——而且不单单是宜家出现了缺货断货的现象,目前绝大部分的实体经济都在面临供应链断裂的风险。我们正面临着全球供应链的断裂!那么,我们今天就来说说全球供应链断裂会造成哪些影响,并且会持续多久。

全球供应链断裂起因及现状

众所周知,去年新冠疫情期间,绝大部分的国家都施行了非常严格的封闭措施,比如说,大部分的商店,餐馆被迫暂停营业,老百姓们居家抗疫等等。同样因为新冠疫情,很多行业,比如说旅游业,航空业等等都受到了很大的冲击,其中就包括运输业,尤其是海陆运输。海运的运输量庞大、运费又低廉,所以已经成为全球贸易最常用的运输方式,从商品重量的维度计算,海运贸易量占全球贸易总量的90%。

但因为疫情,很多海陆航线从2020年开始被迫暂停,换句话说,海运业的停摆相当于全球经济的停滞。海运业停摆初期,我们并没有感受到太多商品短缺的现象,那是因为我们当时还有一定的商品库存去支撑我们的消费需求。形象地说,我们当时是在吃“老本”。那到了如今,疫情得到控制,各国政府为了恢复经济重新恢复了部分运输线路,不过也附加了很多防疫条款来防止疫情复发或者蔓延。这些条款不但限制了疫情蔓延,同样也限制了海运流量,间接加剧了全球供应链断裂。

像美国知名快餐连锁店肯德基近期表示,在疫情冲击下,其供应链条受到持续影响,无骨鸡肉供应不足,决定暂时取消该产品的广告宣传。所以我们能看出肯德基因为缺少原材料供应,不仅波及到了自身销售,还牵涉到了不在供应链中的广告行业。广告行业也仅仅是被供应链断裂所间接波及到的其中一个行业而已。

另一方面,因为疫情的原因,众多工厂还没有恢复到疫情前的产能,加上运输过程中的延迟,导致供应端迟迟没法跟上需求,那我们都知道物以稀为贵,加上政府在疫情期间又增发了大量的货币,导致我们在吃老本的同时发现物价急剧上升。那全球供应链断裂真的是疫情造成的吗?其实不然,疫情只是加剧了断裂的过程,真正断裂早在2008年就开始了,接下来我们说说全球供应链断裂的本质。

全球供应链危机本质

我们大家所看到的供应链危机看似是因为疫情,使得采购、制造、运输、装卸等供应链环节缺乏原材料和人工而引起了危机。而其实,真的是这样吗?从我们恒益投资的观点来看,我们认为这次供应链危机的根本原因是“市场经济”的调节作用而引起的。“市场经济”是经济的“验金石”、一把“双刃剑”,你顺应它的规律,它就对你有促进作用,助长你的经济发展势头,而如果你违背它的规律,它就会加倍的惩罚于你,大大地削弱你原来的经济发展势头,把你从错误的方向上拉回来。这就是市场经济的调节作用。

而这次供应链危机就是这个“市场经济”在发挥调节作用过程中,出现的一种“经济自损”的现象,这也是在市场经济自动纠偏过程中付出的一点“代价”。我们今天就试着通过学历史的方法来看看这个供应链危机的本质。

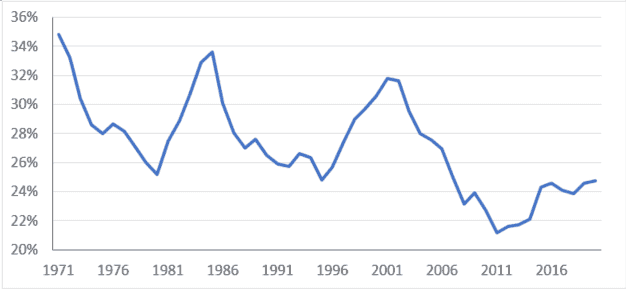

历史资料表明,全球经济的发展重心会在“市场经济”调节的作用下,在不同国家和地区之间发生轮动,而美国在全球经济的轮动中会经常性的成为全球经济的中心。所以,美国的GDP在全球排名中一直是位于第一位的。但是,即便强大如美国,它的经济发展势头也是在“市场经济”规律作用下时强时弱的。这一点我们可以从它的GDP占全球GDP总量的比重变化中看出来。当美国的经济发展强势的时候,它的GDP占世界GDP的总量就会增加,而当世界其它地区或国家的经济强势的时候,美国的GDP占世界GDP总量的比重就会下降。

我们一直都说,历史是会重演的。当我们读懂了历史,就能让我们看清现在。

- 拉丁美洲的兴衰史

先让我们把时间推回到1970年。

1970-1980年,这些年美国GDP的占比是下降的,说明有世界上的其它地区或国家比美国发展迅速。那是哪里呢? 这就是拉丁美洲的黄金十年,因为当时的拉丁美洲被认为是最容易淘金的地方。也就是在那个时期,因为资本是逐利的,大量美国的资金流向了拉丁美洲。于是,当时的拉美发展中国家就出现了长期依赖低利率的高债务和自身的高出口增长的经济状况。那些高债务的资金来源主要依靠的是美国的资本,美国是当时最大的债权国。但是这种高增长的经济状态,在持续到80年代的时候,就发生了变化。

1981-1986年,又由于债务国大多数的借款利率为浮动制,利率的上升使拉美国家变得不堪一击。当80年代初期的利率陡然上升时,拉美国家的债务大幅上升,光是偿还利息的部分便占了年出口值的30%。于是,拉丁美洲出现了严重的债务危机,许多拉美国家无法偿还其外债。并且,出现恶性循环,拉美的一些发展中国家的国内资本为了躲避国内的危机,加上海外高利率的刺激,一些有权的贵族阶层开始加快向海外转移资本的速度。世界银行估计,仅墨西哥一个国家,在1979至1982年之间,就由于资本流出而损失了265亿美元的资本。1982年8月,墨西哥政府宣布了一个震惊金融界的声明:“该国无法按期履行偿债义务。”此前,诸如牙买加、秘鲁、波兰和土耳其等国都曾陷入还债困难的危机,而墨西哥政府的此声明被视作是80年代拉丁美洲发展中国家债务问题的开端。也就拉开了拉丁美洲 “失去的十年”的序幕。经济长期不景气。

而同一时期,因为里根总统的上任,在这五年的时间里,里根政策使美国从全球最大的债权国变成了全球最大的债务国。许多国际资本离开拉丁美洲,流向美国。因为里根总统通过政策唤回的美国资本,加上利用高利率吸引外资,这些资本很快就投入了美国的建设,为美国增加了就业,发展了美国的本土企业,使美国本国的经济出现了高速的上涨。因此,在1980年后,美国的GDP的占比就开始上升。而那些抱着“合作共赢”思维的资本参与了美国的经济建设,一起把美国经济这个“蛋糕”做大,因此最终在分“蛋糕”的时候,也拿到了属于自己的一份,这就是“市场经济”。这是拉丁美洲的兴衰史,也是拉丁美洲与美国的经济轮动史。接下来,我们来看,下一个经济轮动点。

【公司介绍】Ai Financial 基金投资 - You fulfill your dreams, we cover your bills

Ai Financial是加拿大领先的Fin-Tech高科技基金投资服务提供商。我们利用高科技坚持价值投资,希望运用这套投资体系推动加拿大养老体系的改革,让更多人通过金融投资过上更好的生活。

Ai Financial 具有金融监管 (Financial Compliance) 和反洗黑钱 (AML)背景,通过与银行,基金和保险公司合作,我们选择适合客户的基金产品,管理各种投资账户,如TFSA,RRSP等。同时,我们帮助客户申请加拿大特有低息无抵押投资贷款Investment Loan,提早实现财富自由。

RELATED READING

2024年美国股市总结| Ai Financial 基金投资

2024年接近尾声,这一年美股市场经历了哪些重要的金融事件?宏观经济政策如何影响市场走势?股市表现透露了怎样的投资信号?

Read More今年是否有圣诞行情?| Ai Financial 基金投资

11月即将结束,12月即将到来。在每年的12月,股市中常提到一个现象——“圣诞行情Christmas Rally”,今年会出现吗?

Read More谁当选美国总统,股市会涨? | Ai Financial 基金投资

即将到来的11月5日美国总统大选将在前任总统川普和副总统候选人哈里斯之间展开。作为投资人,我们最关心的问题是:谁当选美国总统,股市会涨?

Read More2024年美国股市总结| Ai Financial 基金投资

2024年接近尾声,这一年美股市场经历了哪些重要的金融事件?宏观经济政策如何影响市场走势?股市表现透露了怎样的投资信号?

Read More今年是否有圣诞行情?| Ai Financial 基金投资

11月即将结束,12月即将到来。在每年的12月,股市中常提到一个现象——“圣诞行情Christmas Rally”,今年会出现吗?

Read More谁当选美国总统,股市会涨? | Ai Financial 基金投资

即将到来的11月5日美国总统大选将在前任总统川普和副总统候选人哈里斯之间展开。作为投资人,我们最关心的问题是:谁当选美国总统,股市会涨?

Read MoreETF 解读 | Ai Financial 基金投资

ETF受欢迎的原因在于其场内交易的灵活性、低成本以及无需深入了解个股的优势。然而,尽管许多人喜欢投资ETF,但它真的能人所有人赚钱吗?

Read More