Categories

- About Ai Financial (11)

- Brand Story (16)

- Client Case (69)

- Daily Finance News (486)

- Entertainment (23)

- Everything about Advisor (26)

- Financial Product (49)

- Global Focus (34)

- Industry Analysis (24)

- Insights and opinions (660)

- News and events (19)

- Stock Market (205)

- Uncategorized (8)

Recent Posts

- 加拿大就业市场停滞:每1个职位空缺对应3名失业者 | AiF insight 02/27/2026

- 加拿大消费者破产创16年新高:食品价格上涨加剧家庭财务压力 | AiF insight 02/26/2026

- 标普500周四收低,英伟达财报后回落压制市场 | AiF 财经日报 02/26/2026

- 博励治谈对美关系:加强对华合作不能取代美国,加拿大不应永久决裂 | AiF insight 02/26/2026

连续加息导致美股闪崩?是抄底还是观望? | AI Financial恒益投资

编辑于2022.05.17

随着疫情逐渐受到控制,大部分国家逐渐开始从疫情的阴影中走出,就在今年,加拿大央行以及美联储先后将利率上升0.75%。同时,加拿大央行明确指出,加拿大的加息进程远远没有结束,6月份还会有新一波的加息政策,至于要再提高25个还是50个基准点还不明确。美联储这边也紧随其后,声称2022年美国总共要加息7次,美国将正式进入加息通道。

为什么此时此刻,美国以及加拿大要开始疯狂加息?今天我们就来揭秘一下央妈此举背后的真正目的。

利率的本质

想要了解什么是加息,我们先要知道利率。

市场经济最初是在简单的买卖基础上逐渐搭建起来,市场中的供给与需求决定了商品的成交价格以及成交数量。通过买卖,人类开始积累财富。随着时间的推移,当买卖活动赚到足够生存的钱之后,人们会希望把其他的闲置资金利用起来,让钱来生钱。

想要实现钱生钱,我们可以将钱借给需要购买物资的人,例如用来购买开展业务所需的机器。借方手头暂时没有流动现金,但在购买机器之后,销售成品就能赚钱,并偿还资金。出借闲置资金的人为贷方,另一方则为借方。为了获取贷款收益,贷方可设置出借现金的费用。我们假设出借10万美元,贷方可提出要求说:“借方要使用这笔钱,需在尚未还清本金时,每月向我支付1%的费用”。这1%的额外费用称为“利息”。

不难看出,利率其实是和贷款挂钩,因此,利率具有杠杆性。目前利率已经成为了现代经济不可或缺的一部分, 因为对单个经济体通常来说,更多信贷意味着更多支出,更多的支出意味着更多收入,更多收入又会催生更多信贷并形成正循环来促进经济蓬勃发展。

调整利率可以从根本上改变个人和企业的借贷行为。因此,中央银行通常以利率为手段积极调节市场,维持国家经济正常运转。简单来说,加息的作用主要有三: 1 平衡供给,2挤压泡沫,3收缩银根。

第一点平衡供给,绝大部分的企业是通过贷款来维持日常运营的。假设一家企业的利润率是5%,向商业银行贷款利率是3%,这个是良好的杠杆,因为企业能够从借到钱里挣到2%的纯利润。可以帮助企业实现产能扩张,越做越大。

因为有利可图,大家都想进入这个行业并从中分一杯羹,这就导致行业内商品的供应多过商品的需求。此时生产者就会将注意力放在价格战上,试图利用低价去占领市场,并企图将竞争对手挤出门外。如果大家都为了在市场中存活下来互相去打价格战,没有商家去做科技创新,这就会导致不良竞争出现。

为了避免商品的供给大于需求而导致的不良竞争,央行就会选择通过加息的方式,压缩企业的纯利润率。将那些议价以及竞争能力低的企业踢出供给端,从而在保持供给平衡的同时,促进良性竞争。

第二点挤压泡沫,由于疫情的影响,美联储在开动印钞机大放水的同时,将利率降到最低来救市。而资本永远是逐利的,哪里的利益最高,资本就会涌向那个方向。因此绝大部分以极低利率的融资并不会会老老实实放到企业的再生产和研发的过程中去。相反,他们会涌入资本市场,也就是楼市和股市投机获利,推高资本价格并使资本市场泡沫化。美联储此次加息的第二个目的,就是挤压出资本市场的泡沫,让资金重新回到实体企业。

第三是要收缩银根。目前无论是美国还是加拿大,通货膨胀都是高得离谱。3月美国消费者价格指数(CPI)同比增长8.5%。同比涨幅创1981年12月以来最大值。加拿大也紧随其后, 3月消费者物价指数(CPI)同比增长6.7%,创下1991年1月以来的最大增幅。

央行试图通过加息配合缩表一同打压通胀。因为利率的提升会降低个人以及企业的贷款意愿,市场上的派生货币下降导致整体市场货币供应量下降。货币供应量的下降又会导致整体商品需求下降,因为大家手头上的钱少了。根据经济学的原理,当需求下降时,商品价格也会随之下降,从而来抑制住高通胀。

加息对房市股市的影响

加息对房市的影响

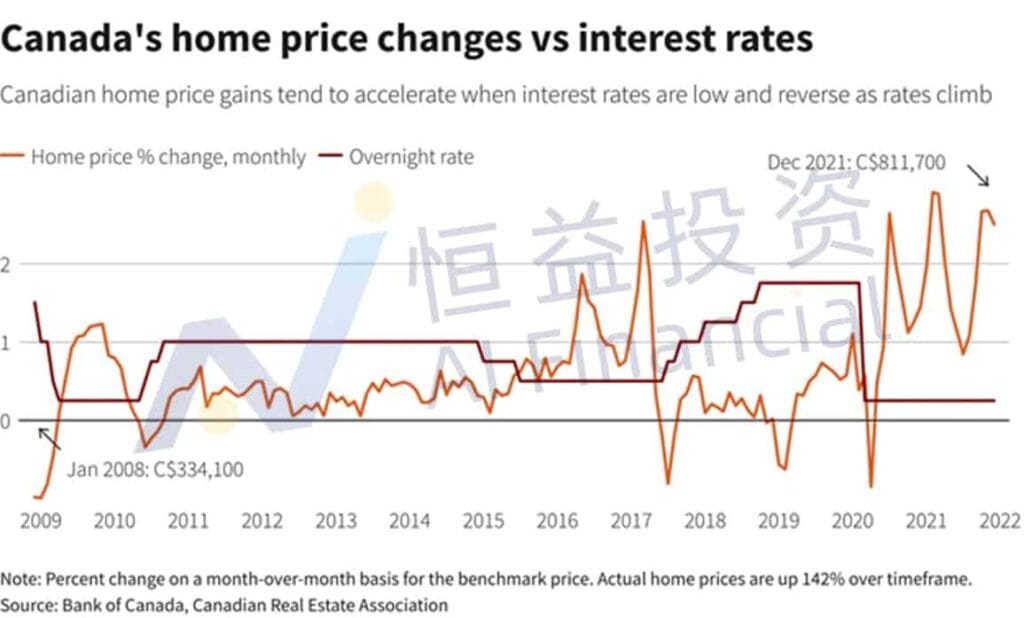

根据最基本的经济学理论,当利率上升时,这将会加大买家的购买成本,导致潜在买家流失。潜在买家的流失意味着购房需求降低,并使得房价回落,因此利率和房价是呈负相关的关系,就像图中所展示的那样,当利息升高时,往往房价就会回落。当利息处于1.5%左右的时候,房价就会保持在一个比较低的甚至是负增长的区间内。

值得一提的是,利率的上升与房价的回落并不是完全同步的。房价会经历短暂的惜售阶段后再逐渐回落。惜售的意思是房价成交价格上升,但成交量急剧下滑。这个现象曾经出现在上个世纪九十年代日本房地产泡沫中。

当时日本长期施行低利率政策,全民进入炒房阶段,这导致日本房价飙升。为了抑制资产进一步泡沫化,日本在短期内连续加息,强行提高借贷成本。但由于当时东京房价持续上涨,日本人断定房价不可能回落并且还会继续创出新高,于是手持房产的日本人并不愿意提前抛售他的房产,这就导致市面上没有多少房子挂出来卖的,物以稀为贵,市场上流通的房子也就越来越少,标价因此进一步被推高。但没过多久,当时大批持有房贷的日本人才意识到他们已经无力承担加息后的房贷。此时大批房产被挂牌出售,由于供应剧增,需求聚减,日本房地产泡沫被瞬间挤破,房价更是一泻千里。

这正是我们目前加拿大所面临的阶段,根据WOWA最新出炉的数据,4月份加拿大房地产市场成交量环比下降了28%,都快接近1/3了!但成交价格持续攀升,环比上涨11%加拿大。

当然加拿大的情况并不会像日本那样如此糟糕,因为我们是移民大国,如果大批的新移民能够顺利来到加拿大安居乐业的话,房子作为刚需,自然会帮助加拿大房地产市场重新回到一个良好的发展阶段。

加息对股市的影响

加息对股市的影响要分成两大部分来看待,一是短期,二是中长期。

与楼市的情况类似,加息在短期内不但会抑制股市的进一步上涨,还会把那些之前在低利率时膨胀的相当大的概念股中的泡沫给挤走。这种现象我们看到在木头姐Cathy Wood的明星基金ARKK中被体现的淋漓尽致。

木头姐Cathy Wood热衷于发掘那些在未来或许能颠覆整个人类社会发展的概念型股票。由于美联储在2020年疫情初期时通过大放水配合低利率,大量的热钱涌入了资本市场,短短一年的时间, ARKK从2020年年初的$50.13 直接冲上了$124.49,涨幅高达148%,相当于翻了1.5倍,回报远远高于同期其他基金经理人,木头姐Cathy Wood也因此名声大噪,被许多人称之为“女巴菲特”。结果到了现在,由于加息所导致的挤泡沫,ARKK已经又回到了疫情前的价位,没有来得及跑路的散户无一例外深深被套。

那是不是加息不利于股市上涨呢?其实并不是的。加息从中长期来看,对股市来说是个利多的消息,因为加息意味着经济基本面的好转。在绝大部分情况下,加息会使股市形成一个先抑后扬的曲线并最终收获一个可观的回报率。

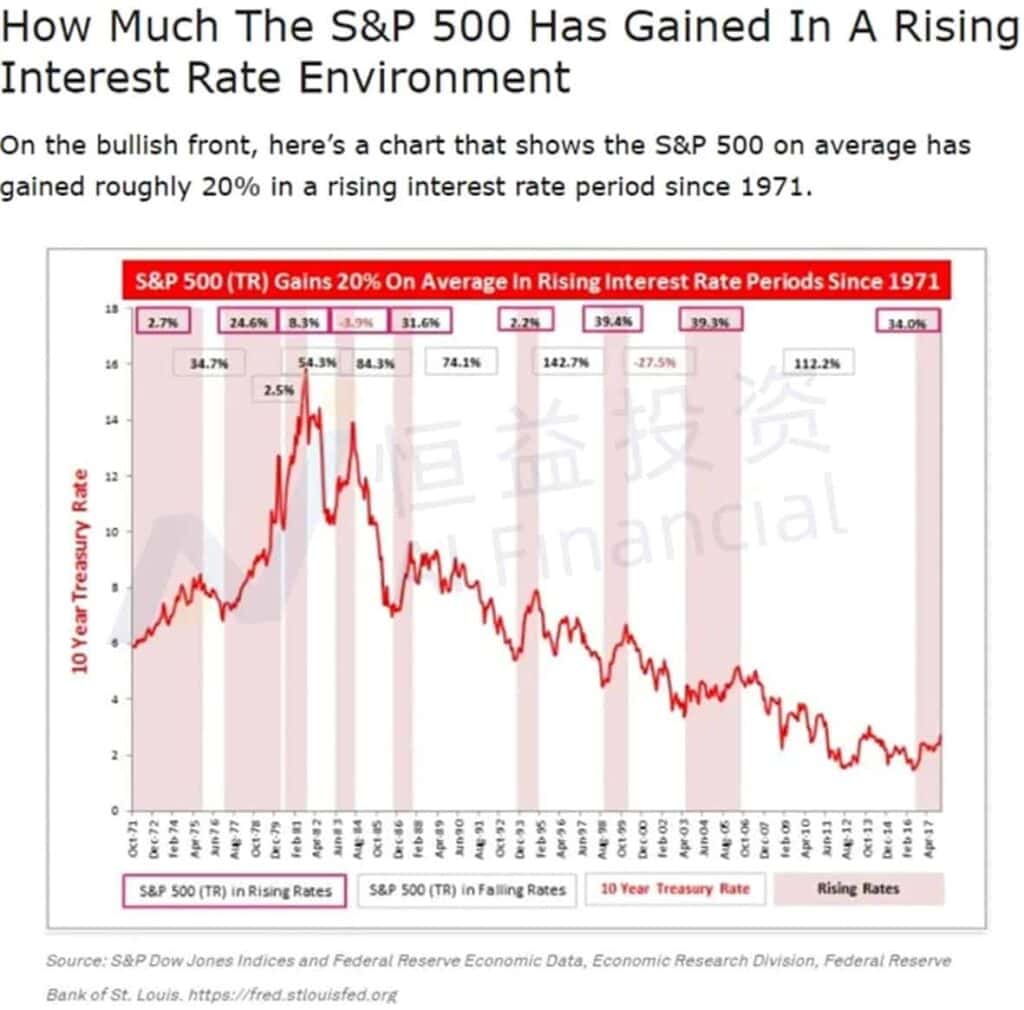

以近50年来SP500的表现与美国利率做对比来举例。从1971年至今,不包括此次加息在内,这50年来,美联储总共加息共9次。加息时长短则一年左右,长则4年左右。在这9次加息里,仅仅有一次在加息的阶段,sp500的回报率为-3.9%,其它八次全部为正回报率。

平均下来,sp500在加息阶段能够达到20%的回报率。因此,历史数据充分证明了加息对于股市中长期来说,是个利好的消息。

【公司介绍】

AI Financial 恒益投资是一家人工智能驱动的金融投资公司,拥有一套颠覆性的金融投资体系。公司致力于帮助所有人,通过投资理财,获得持续稳定收入,从而过上自己想要的生活。

加拿大的养老体系已经难以支撑未来10年的居民退休。 AI Financial 恒益投资团队希望运用这套投资体系推动加拿大养老体系的改革,让更多人通过金融投资过上更好的生活,推动社会进步,避免为了赚钱而牺牲时间和健康,或因没有足够的存款而不能顺利退休。

编辑于2022.05.02

RELATED READING

加拿大就业市场停滞:每1个职位空缺对应3名失业者 | AiF insight

加拿大就业市场放缓,12月失业率升至6.8%,全国每1个职位空缺对应3名失业者。职位空缺下降与技能错配问题并存,劳动力市场承压。

Read More加拿大消费者破产创16年新高:食品价格上涨加剧家庭财务压力 | AiF insight

加拿大消费者破产数量在2025年创16年新高,平均无担保债务接近6.7万加元,食品价格上涨与生活成本增加成为家庭财务压力的重要因素。

Read More博励治谈对美关系:加强对华合作不能取代美国,加拿大不应永久决裂 | AiF insight

博励治对美关系表态,强调加拿大繁荣与安全离不开美国,反对以对华战略伙伴关系取代加美合作,并提出能源与贸易政策主张。

Read More安省OSAP削减:助学金比例大降,未来孩子还能读得起大学吗? | AiF insight

安省OSAP削减政策将助学金比例从最高85%降至25%,学生贷款压力加重。若家庭不提前准备教育资金,未来大学学费负担将更沉重。

Read More加拿大就业市场停滞:每1个职位空缺对应3名失业者 | AiF insight

加拿大就业市场放缓,12月失业率升至6.8%,全国每1个职位空缺对应3名失业者。职位空缺下降与技能错配问题并存,劳动力市场承压。

Read More加拿大消费者破产创16年新高:食品价格上涨加剧家庭财务压力 | AiF insight

加拿大消费者破产数量在2025年创16年新高,平均无担保债务接近6.7万加元,食品价格上涨与生活成本增加成为家庭财务压力的重要因素。

Read More博励治谈对美关系:加强对华合作不能取代美国,加拿大不应永久决裂 | AiF insight

博励治对美关系表态,强调加拿大繁荣与安全离不开美国,反对以对华战略伙伴关系取代加美合作,并提出能源与贸易政策主张。

Read More安省OSAP削减:助学金比例大降,未来孩子还能读得起大学吗? | AiF insight

安省OSAP削减政策将助学金比例从最高85%降至25%,学生贷款压力加重。若家庭不提前准备教育资金,未来大学学费负担将更沉重。

Read More