Categories

- About Ai Financial (11)

- Brand Story (16)

- Client Case (69)

- Daily Finance News (486)

- Entertainment (23)

- Everything about Advisor (26)

- Financial Product (49)

- Global Focus (34)

- Industry Analysis (24)

- Insights and opinions (660)

- News and events (19)

- Stock Market (205)

- Uncategorized (8)

Recent Posts

- 加拿大就业市场停滞:每1个职位空缺对应3名失业者 | AiF insight 02/27/2026

- 加拿大消费者破产创16年新高:食品价格上涨加剧家庭财务压力 | AiF insight 02/26/2026

- 标普500周四收低,英伟达财报后回落压制市场 | AiF 财经日报 02/26/2026

- 博励治谈对美关系:加强对华合作不能取代美国,加拿大不应永久决裂 | AiF insight 02/26/2026

以史为鉴,日本房地产的兴衰史(下)|恒益讲坛

编辑于2021.11.08

日本房地产泡沫的破灭

然而,房地产价格飙涨给日本经济造成了一系列不良影响。第一,像前面提到的,实体经济都不务正业了,地价的暴涨导致很多实体企业,例如丰田汽车,富士重工,日立电机等许多工厂企业相继进入不动产企业,真正做实业的变得少之又少,第二,农业用地被大量挤占,大量的土地不是用于建造新的楼房,就是被人高价买下当做旅游景点开发使用,因此国内农业产量受到威胁。最后,也是重要的,就是高昂的房价使普通(尤其是年轻一代的)日本人买不起属于自己的住房。到了泡沫晚期的1990年,在东京买一户60平米小户都要5千万日元以上,基本上按当时一个白领的工资标准,要不吃不喝干15年,这让很多怀抱上京梦的日本年轻人忘而却步,甚至很多日本国民认为东京人不劳而获,批评政府哄抬地价,导致社会矛盾激化。

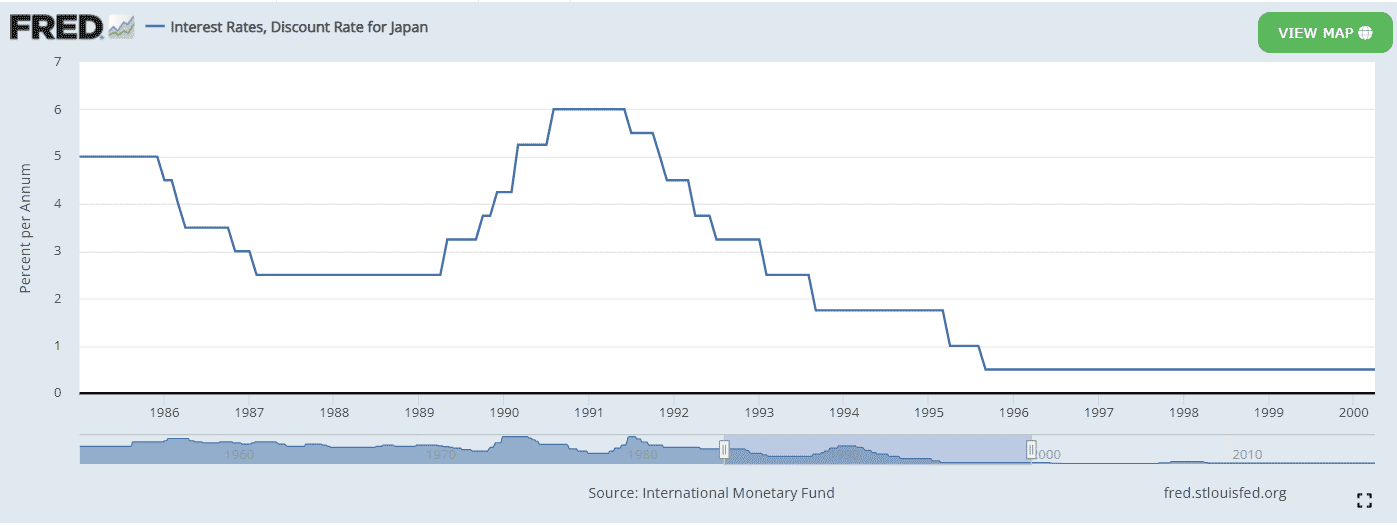

日本政府这时也意识到了经济泡沫,房价的飙升正在动摇日本的“基本农田制度”和“科技兴国”两项基本国策。于是,日本政府突然收缩货币政策。一是短期内上调利率。央行在1989年5 月将维持了 2 年多的超低利率从 2.5%上调到 3.25%,之后连续 4 次上调,到了1990 年8月,利息上升到了6%。一般来说,利率上升个0.5%都算是个重大事件了,日本当时在一年的时间了,总共加了5次息,利率整个翻了快两倍,这是一个非常之大的利息改变。不但如此,政府突然强制收紧信贷,控制对房地产信贷总量。1991 年商行停止了对房地产的贷款,全日本流通货币在1991年迅速减少。

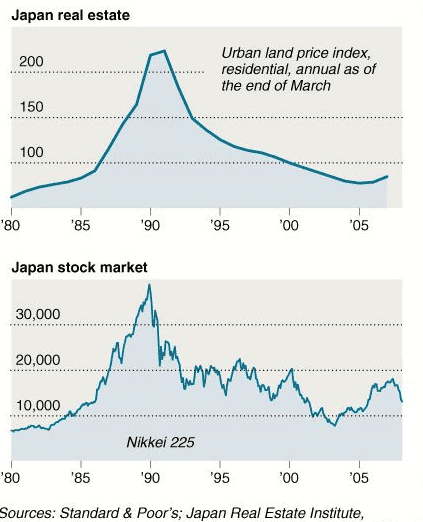

就这样,在政府的强力宏观调控下,日本房地产泡沫迅速破灭。首先刺破的是股票市场泡沫。1990年1月12日,是日本股市有史以来最黑暗的一天。当天,日经指数顿挫,日本股市暴跌70%,自此,日本股市陷入了长达20年的熊市之中。

股票价格大幅下跌,信贷规模下降,使几乎所有银行、企业和证券公司出现巨额亏损。许多公司亦或个体户由于利息的升高而无法按时支付每月贷款,最终申请破产并导致其拥有的大量不动产涌入市场,顿时房地产市场出现供过于求,房价出现下跌的趋势。为了还债,日本企业不得不把前些年疯狂购置的海外资产逐一抛售。与此同时,由于日本泡沫被刺破,国际资本也在第一时间里立即撤逃,大量的撤资加剧了股市与房市的下跌并且致使市场流动性进一步枯竭。随后,巨大的地产泡沫自东京开始破裂,迅速蔓延至日本全境。为了进一步挤压掉泡沫,在1992年,日本政府出台雪上加霜的“地价税”政策,规定凡持有土地者每年必须交纳一定比例的税收。在房地产繁荣时期囤积了大量土地的所有者纷纷出售土地,日本房地产市场立刻进入“供大于求”的时代。

几种因素叠加,加速了日本房地产经济的全面崩溃。自1990年泡沫破裂以来,日本全国的平均房价连续16年呈下跌趋势。截至到2006年,全国平均房价下跌了49.56%,基本回到了地产泡沫发生前1986年的水平;东京房价更是持续下跌至2005年,相比于1988年的房价顶峰,下跌了67.12%,回到了1985年的水平。日本经历了“失去的20年”。

这期间的日本人财务情况不容乐观,我们举个例子,一个普通的职员,刚刚买了房子,背负上几千万的债务,房产就崩盘了。所在公司也因泡沫经济而倒闭,没有了工作,还不起债务,房子又被没收。为了保全妻子和孩子的财产,他自愿选择离婚。从此,没有了家,流浪街头。最后他大概会找一个临时的工作,租个小房子度过余生。这就是当时日本许多人的真实处境。

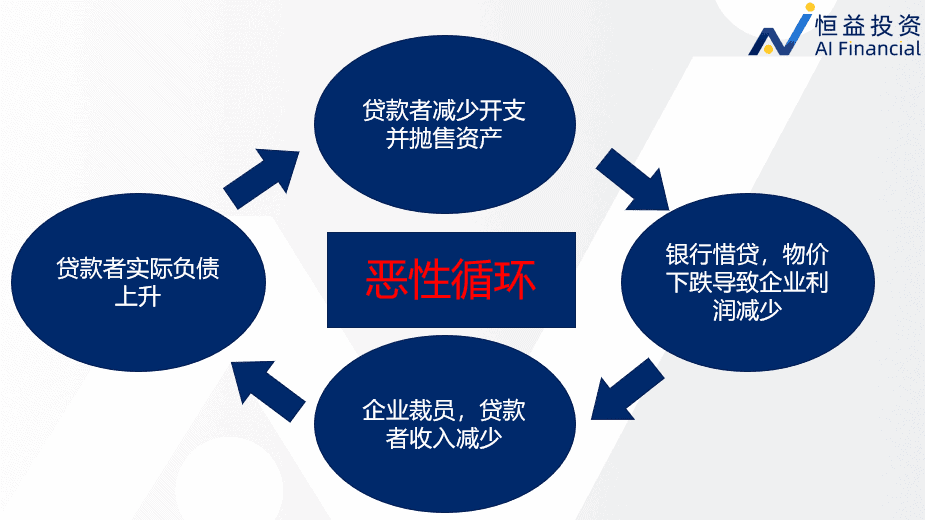

在经历了股市和房地产泡沫破裂后,日本经历了比通胀更痛苦的通缩过程。由于股市和房地产市场的崩溃,居民和企业资产价值的大幅减少,面对财富的缩水,居民和企业又纷纷减少消费和投资需求,这就造成经济下滑、物价下跌的情况出现,而由于企业在经济繁荣时期过度负债,当泡沫破裂时企业面临债务偿还的情况,为了偿还债务,企业开始变卖资产,因为这时已经没人接盘所以资产价格出现下跌并导致企业的资产面临缩水的情况,此时金融机构也积累了大量的不良资产,面对不良资产的恶化,银行开始出现惜贷现象并造成国内信贷的萎缩,从而市场上的流动性进一步枯竭。而物价水平的下跌导致企业的净利润减少,从而又加剧了企业债务负担并引发企业破产增加以及失业率的上升,这又导致国内消费及投资的进一步下降,从而进入“债务-通缩”的恶性循环状态。

九十年代的日本,是被各国媒体称之为“失落的十年”。在这十年之中,国民经济持续负增长,流浪和自杀人口猛增,是所有日本人一生都难以忘记的。到如今已经过去三十年,日本至今依旧未能从当时的泡沫中走出,很多人将日本房地产泡沫的破灭称之为日本二战后的“第二次战败”。从日本90年代的房地产泡沫中,我们能看出房价并不是只涨不跌的,当时那些深信日本房价不会下跌的日本人,如今都已经过去了30年,依旧还有一大批没有还清当时房贷所留下的巨额负债。而股市指数刚刚才回到30年前的水平。

日本还会崛起吗

那“第二次战败后”的日本能否重新站起来呢?

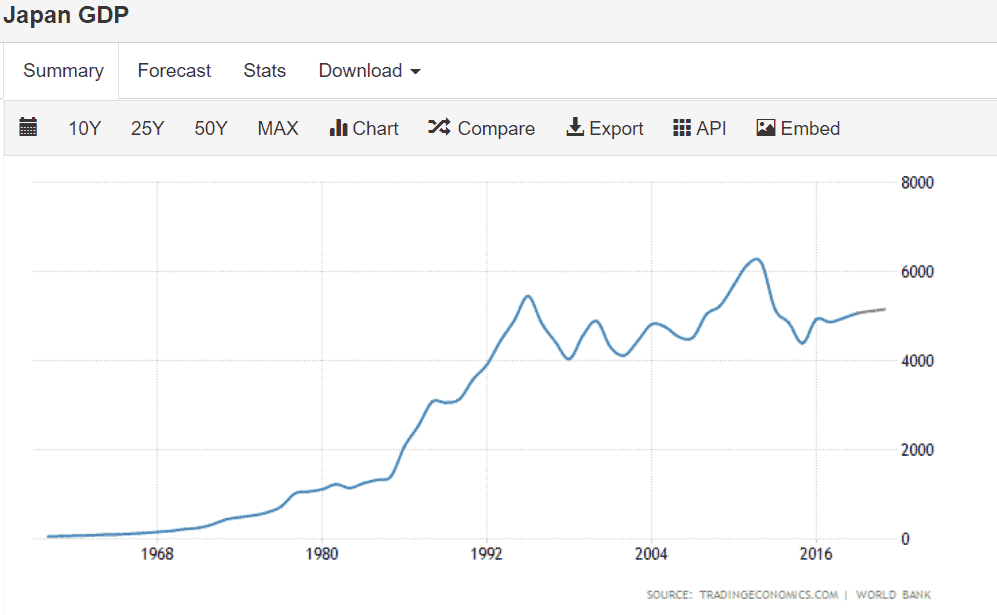

我们先来看看日本的GDP数据,从1991年日本房地产破灭后,日本的GDP并没有像日经指数和房价那样一落千丈。我们常说股指是一个国家经济的领先指标,但这一说法并没有在日本国体现。因为日本国内的资金从房市和股市中,在政府的干预下(因为日本的国策是要做科技大国),又大量的回到了实体企业中去做真正能推动社会发展的科研开发。众所周知,搞科研开发与炒房恰恰相反,投资周期长,回报慢,但它却是唯一能够推动社会甚至人类文明发展的方式。虽然日本的GDP被中国反超,但日本国的经济中并不存在多少泡沫了。这些年来,日本一心低调的在搞着科研开发。在很多行业里都已经转型成功,成为许多高端领域的垄断者。比如说大家都知道的近些年来发生的芯片荒,提起芯片制造,很多朋友第一反应几乎都是台湾的台积电,韩国的三星电子,还有中国中芯国际等等。但这些企业其实都是整个芯片制造行业中下游的代工企业,自己并没有掌握制造芯片的核心技术,这就很容易被高端领域的国家给掐脖子。

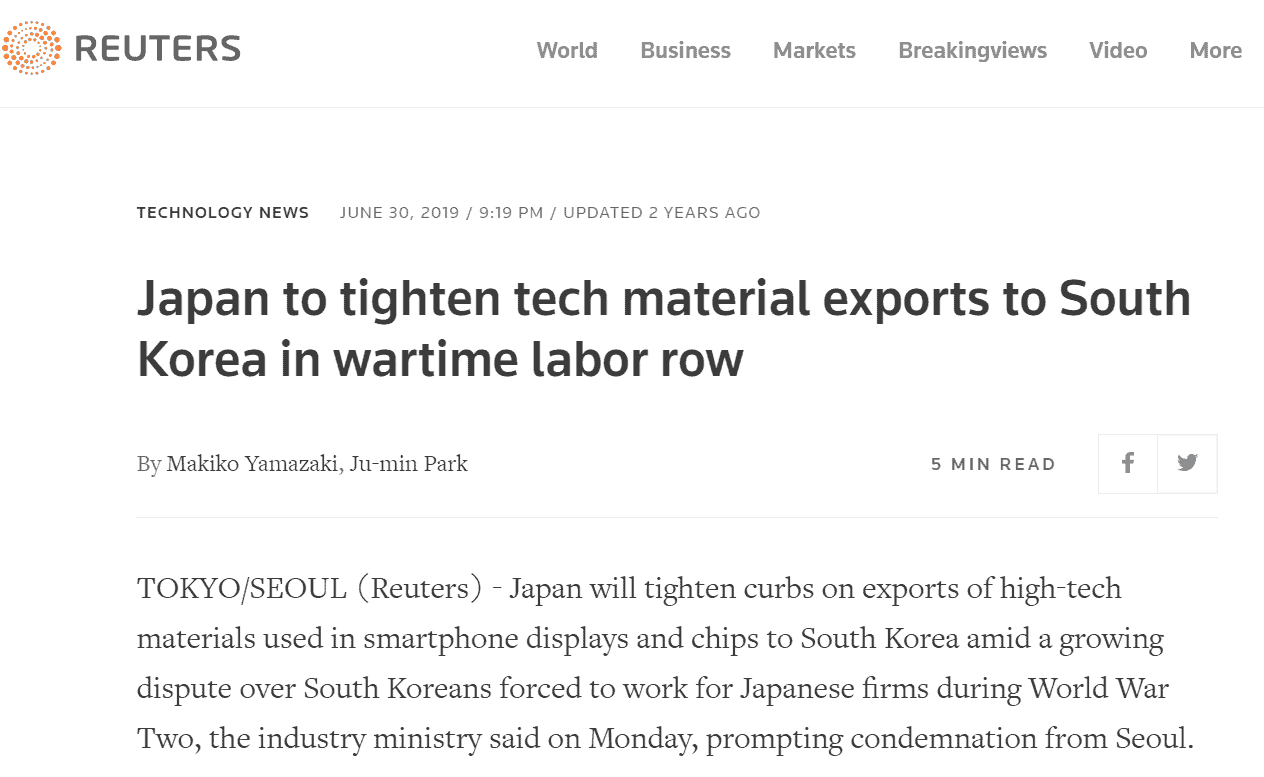

打个比方,早在 2019年7月,由于政治原因,日本停止向韩国出口氟化氢等三种关键芯片材料,其中,高纯度氟化氢从禁令发布前一个月的3026吨直线下降到禁令发布后一个月的零,让韩国发达的半导体产业集体迅速陷入恐慌,并在之后几个月里一个芯片都造不出来。由此可见,一个国家想要有持续,稳定,健康的经济增长,背后唯有强力的实体企业去支撑,日本就是这样的一个国家, 如果它的方向不变的话,我们有理由相信日本会在不久的将来重新成为世界的经济强国,从失落再次走向富强。 那我们回到投资,日本吸取了80年代末九十年代初血的教训,从疯狂地投机房地产和投机股票转型去脚踏实地的投资实体经济和搞科研开发,作为普通投资者的我们,在投资上是否可以从中受到启发呢?我们是否也应该利用北美发达的金融市场把钱投到那些引领社会的科技发展,真正为社会带来价值, 为人类创造财富的企业中去呢?

【公司介绍】

AI Financial 恒益投资是一家人工智能驱动的金融投资公司,拥有一套颠覆性的金融投资体系。公司致力于帮助所有人,通过投资理财,获得持续稳定收入,从而过上自己想要的生活。

加拿大的养老体系已经难以支撑未来10年的居民退休。 AI Financial 恒益投资团队希望运用这套投资体系推动加拿大养老体系的改革,让更多人通过金融投资过上更好的生活,推动社会进步,避免为了赚钱而牺牲时间和健康,或因没有足够的存款而不能顺利退休。

编辑于2021.11.08

RELATED READING

加拿大就业市场停滞:每1个职位空缺对应3名失业者 | AiF insight

加拿大就业市场放缓,12月失业率升至6.8%,全国每1个职位空缺对应3名失业者。职位空缺下降与技能错配问题并存,劳动力市场承压。

Read More加拿大消费者破产创16年新高:食品价格上涨加剧家庭财务压力 | AiF insight

加拿大消费者破产数量在2025年创16年新高,平均无担保债务接近6.7万加元,食品价格上涨与生活成本增加成为家庭财务压力的重要因素。

Read More博励治谈对美关系:加强对华合作不能取代美国,加拿大不应永久决裂 | AiF insight

博励治对美关系表态,强调加拿大繁荣与安全离不开美国,反对以对华战略伙伴关系取代加美合作,并提出能源与贸易政策主张。

Read More安省OSAP削减:助学金比例大降,未来孩子还能读得起大学吗? | AiF insight

安省OSAP削减政策将助学金比例从最高85%降至25%,学生贷款压力加重。若家庭不提前准备教育资金,未来大学学费负担将更沉重。

Read More加拿大就业市场停滞:每1个职位空缺对应3名失业者 | AiF insight

加拿大就业市场放缓,12月失业率升至6.8%,全国每1个职位空缺对应3名失业者。职位空缺下降与技能错配问题并存,劳动力市场承压。

Read More加拿大消费者破产创16年新高:食品价格上涨加剧家庭财务压力 | AiF insight

加拿大消费者破产数量在2025年创16年新高,平均无担保债务接近6.7万加元,食品价格上涨与生活成本增加成为家庭财务压力的重要因素。

Read More博励治谈对美关系:加强对华合作不能取代美国,加拿大不应永久决裂 | AiF insight

博励治对美关系表态,强调加拿大繁荣与安全离不开美国,反对以对华战略伙伴关系取代加美合作,并提出能源与贸易政策主张。

Read More安省OSAP削减:助学金比例大降,未来孩子还能读得起大学吗? | AiF insight

安省OSAP削减政策将助学金比例从最高85%降至25%,学生贷款压力加重。若家庭不提前准备教育资金,未来大学学费负担将更沉重。

Read More